AEVO

Aevo-pris

$0,12114

+$0,0031000

(+2,62 %)

Prisförändring de senaste 24 timmarna

Hur känner du för AEVO idag?

Dela dina känslor här genom att göra tummen upp om du känner dig bullish för coin eller tummen ner om du känner dig bearish.

Rösta för att visa resultat

Friskrivningsklausul

Det sociala innehållet på den här sidan ("Innehållet"), inklusive men inte begränsat till tweets och statistik som tillhandahålls av LunarCrush, kommer från tredje part och tillhandahålls " i befintligt skick" och endast i informationssyfte. OKX garanterar inte innehållets kvalitet eller sanningshalt, och innehållet representerar inte OKX:s åsikter. Det är inte avsett att tillhandahålla (i) investeringsrådgivning eller -rekommendationer; (ii) ett erbjudande eller en uppmaning att köpa, sälja eller inneha digitala tillgångar; eller (iii) finansiell, redovisnings-, juridisk eller skatterådgivning. Digitala tillgångar, inklusive stabil kryptovaluta och NFT:er, innebär en hög grad av risk och kan fluktuera kraftigt. Priset och prestandan för den digitala tillgången är inte garanterade och kan ändras utan föregående meddelande.<br>OKX tillhandahåller inga rekommendationer om investeringar eller tillgångar. Du bör noga överväga om handel eller innehav av digitala tillgångar är lämpligt för dig, med tanke på din ekonomiska situation. Vänligen rådfråga en juridisk-/skatte-/investeringsrådgivare för frågor om just dina specifika omständigheter. För mer information, vänligen se våra <a href="/help/terms-of-service">Användarvillkor</a> och <a href="/help/risk-compliance-disclosure">Riskvarning</a>. Genom att använda tredjepartswebbplatsen (”third-party website/TPW”) godkänner du att all användning av TPW kommer att omfattas av och regleras av villkoren i TPW. Om inte annat uttryckligen anges skriftligen är OKX och dess dotterbolag ( OKX ) inte på något sätt associerade med ägaren eller operatören av TPW. Du samtycker till att OKX inte är ansvarigt eller skyldigt för någon förlust, skada eller andra konsekvenser som uppstår på grund av din användning av TPW. Vänligen observera om att användning av en TPW kan resultera i förlust eller minskning av dina tillgångar. Produkten kanske inte är tillgänglig i alla jurisdiktioner.

Aevo marknadsinfo

Marknadsvärde

Marknadsvärde beräknas genom att multiplicera det cirkulerande utbudet av ett coin med dess senaste pris.

Börsvärde = Cirkulerande utbud × Senaste pris

Börsvärde = Cirkulerande utbud × Senaste pris

Cirkulerande utbud

Totalt belopp för ett coin som är allmänt tillgängligt på marknaden.

Marknadsvärde-rankning

Ett coins rankning i termer av marknadsvärde.

Högsta någonsin

Högsta pris ett coin har nått i sin handelshistorik.

Lägsta någonsin

Lägsta pris ett coin har nått i sin handelshistorik.

Marknadsvärde

$109,47M

Cirkulerande utbud

903 184 800 AEVO

90,31 % av

1 000 000 000 AEVO

Marknadsvärde-rankning

178

Granskningar

Senaste granskningen: --

Högsta priset under 24 tim

$0,12650

Lägsta priset under 24 tim

$0,11458

Högsta någonsin

$14,2030

−99,15 % (-$14,0819)

Senast uppdaterad: 13 mars 2024

Lägsta någonsin

$0,075600

+60,23 % (+$0,045540)

Senast uppdaterad: 9 apr. 2025

Aevo-flödet

Följande innehåll är hämtat från .

冰蛙

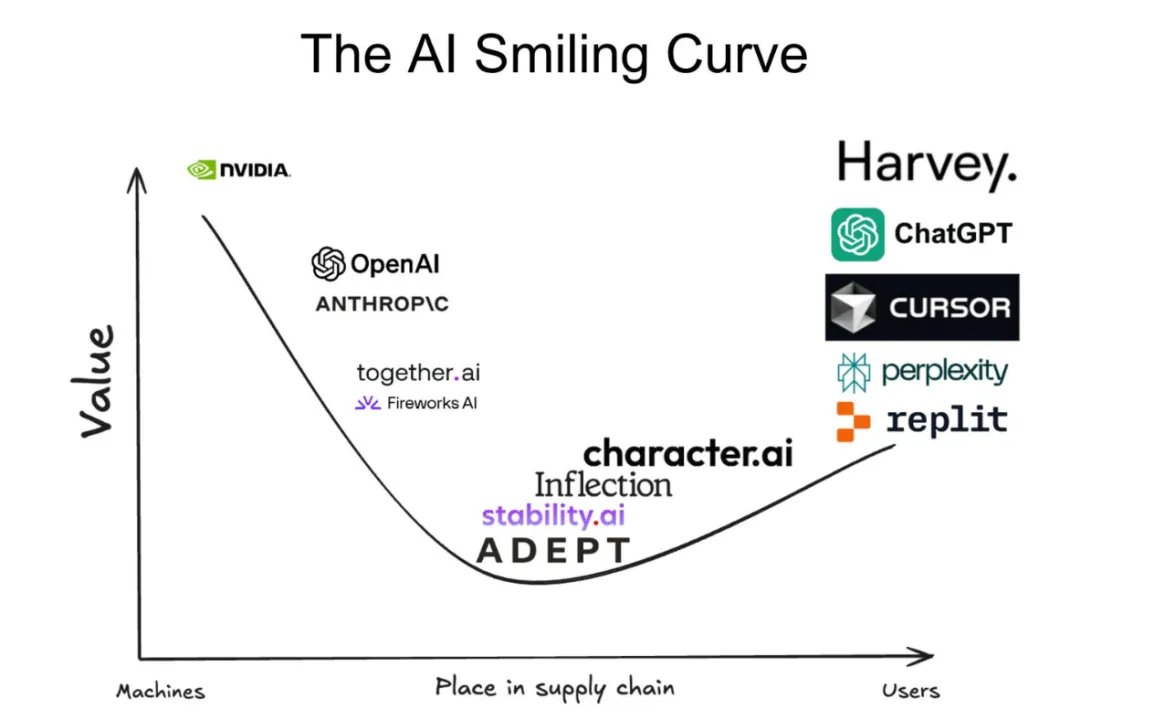

Gaib: Missar du Nvidia-aktier? Den här gången kan du köpa dess "on-chain GPU-aktie" direkt》

Med ett ord: Jag är extremt optimistisk om GAIB, som kan vara framtiden för on-chain "datorkraft Taobao". (Ej bred)

__________________

1. Gör det tydligt i en mening vad Gaib gör

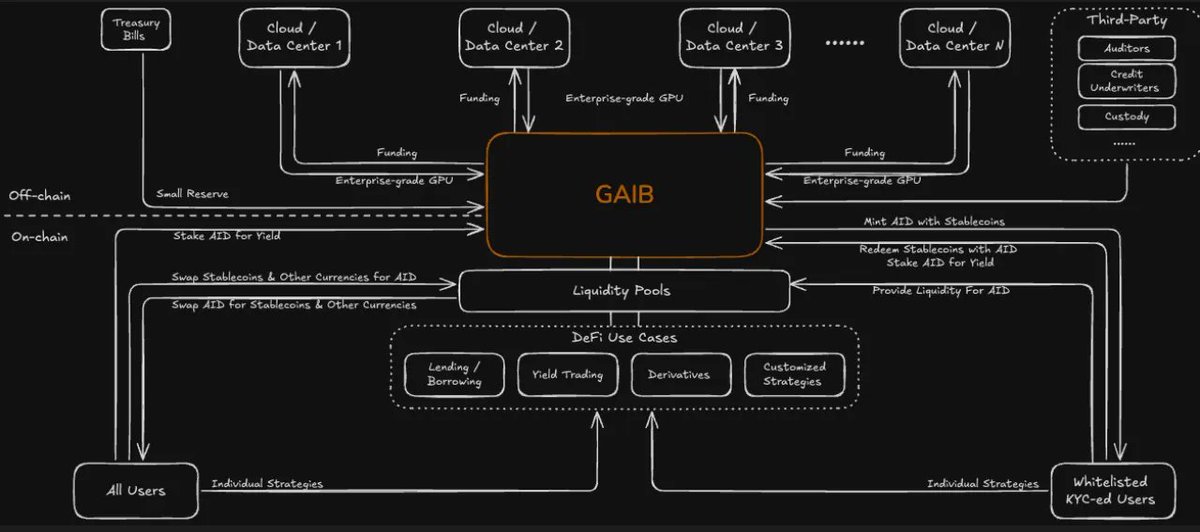

GAIB (GPU-AI-Blockchain Infrastructure), som uttrycks i projektets officiella vitbok, är världens första ekonomiska protokoll som fokuserar på att omvandla GPU-datortillgångar till omsättbara finansiella instrument, vilket frigör marknadsvärdet för AI-beräkning på biljoner dollar genom blockchain.

Dess kärninnovation ligger i konstruktionen av "AI synthetic USD AID", ett avkastningsbaserat stablecoin som stöds av kassaflödet från fysiska GPU-tillgångar, och etableringen av ett komplett DeFi-ekosystem kring AID, som kopplar samman off-chain datorresurser och likviditet on-chain.

I en mening uttrycks dess affärsmodell i lekmannatermer: användare skapar AID med USDC och investerar sedan i GPU:er, AI-företag använder dessa GPU:er för att arbeta för att generera kassaflöde, och GAIB delar regelbundet ut utdelningar, användare kan njuta av denna inkomst genom att inneha SAID, och kan också använda den för att delta i andra DeFi för att tjäna pengar.

_________________

2. Varför är detta möjligt? Kan du tjäna pengar?

I AI-eran är GPU utan tvekan den viktigaste "hårdvalutan". Enligt ofullständig statistik kommer de globala teknikjättarnas totala investeringar i GPU-datorkraft att överstiga 300 miljarder US-dollar år 2025. Om vi tar NVIDIA H100/GB200 som exempel är priset för ett enda chip nära 3-50 000 US-dollar, och att bygga ett datacenter med AI-träningskapacitet kräver ofta miljarder eller till och med tiotals miljarder US-dollar. Detta ledde till följande problem och Gaibs lösning.

1. Efterfrågesidan: AI-utbrottet ovanpå "asymmetri mellan utbud och efterfrågan"

För närvarande är den stora marknaden för modellträning nästan monopoliserad av ett fåtal teknikjättar, och GPU-resurser är koncentrerade i händerna på superstora institutioner som OpenAI, Google och Meta. Men efter att ha gått in i andra halvan av 2024 kommer vi att se en trend med AI-applikationer som blommar, särskilt i inferens- och vertikala scenarier för AI-agenter. Även om dessa innovativa projekt inte kräver byggandet av tiotals miljarder datacenter, kräver de också ett stort antal högpresterande GPU-resurser.

Problemet är att traditionella datacenter eller molntjänstleverantörer inte kan svara flexibelt på dessa små och medelstora behov, vilket resulterar i en allvarlig strukturell obalans på marknaden för datorkraft - resurserna är koncentrerade och efterfrågan är utspridd, utbud och efterfrågan är extremt asymmetriska och efterfrågan är mycket större än tillgången.

2. Den finansiella sidan: traditionella finansieringsvägar stöder inte "datorkrafttillgångar"

Teoretiskt sett skulle dessa GPU-kluster med högt värde kunna användas som finansieringstillgångar. Men i verkligheten betraktas GPU:er inte som "säkerhetsstandardtillgångar" av traditionella banker och är svåra att segmentera eller standardisera, vilket resulterar i att det traditionella finansiella systemet nästan inte kan täcka finansieringsbehoven för datorkraft.

För närvarande finns det några plattformar för leasing av datorkraft på den traditionella marknaden som försöker lösa detta problem, men det finns två stora problem:

För det första är det omöjligt att dela upp ägandet och finansieringslikviditeten är dålig.

För det andra finns det ingen standardiserad mekanism, inkomststrukturen är inte transparent och tröskeln för deltagande är hög.

3. Gaibs lösning: "hashrate financial market + hashrate stablecoin" på kedjan

Gaibs innovation ligger i det faktum att det inte bara är ett leasingavtal för datorkraft, utan en finansiell marknad för datorkraft som är effektiv och likvid i kedjan

1) Tokenisera de framtida intäkterna från GPU:er i företagsklass för att möjliggöra delade transaktioner;

2) Bygg en avkastningsbaserad stablecoin AID som backas upp av ett kassaflöde från verkliga GPU-tillgångar, som kan användas för strategier för insats, utlåning och portföljinkomst;

3) Utnyttja DeFi-ekosystemet för att möjliggöra effektiv finansiering och fri cirkulation av dessa tillgångar på global nivå.

Kärnvärdet för denna mekanism är trefaldigt:

1) För GPU-leverantörer ger det oöverträffade finansieringskanaler för GPU-innehavare;

2) För deltagande användare ger det DeFi-användare säkra, verkliga och synliga nya tillgångar;

3) För utvecklare öppnar det en rättvis kanal för små och medelstora utvecklare att delta i den underliggande infrastrukturen.

Med andra ord har Gaib förvandlat "datorkraft" till en komponerbar och konfigurerbar finansiell tillgång, som verkligen realiserar kapitaliseringen av datorkraft.

Om vi säger att NVIDIA är kungen av att "sälja spadar" i AI-eran, så vill Gaib bygga ytterligare en "shovel bank/shovel exchange" på NVIDIA:s spadimperium för att förvandla fysiska spadar till omsättbara "datorkraftaktier".

__________________

3. Hur hjälper Gaib dig att tjäna pengar? Demontering av spel

1. Tillgångar utanför kedjan: GPU finansierar tillgångspaket i tre typer av lägen

GAIB har samarbetat med världens främsta moln-/datacenter för att bygga tre typer av protokolltransaktionsstrukturer kring GPU-distribution:

Alla ovanstående transaktioner är översäkrade av fysiska GPU:er, med en struktur för konkursisolering, som kan likvideras eller överföras till strategiska partners för att fortsätta att fungera i deposition i händelse av betalningsinställelse.

2. On-chain-arkitektur: AID stablecoin-system

GAIB tokeniserade en portfölj av GPU-finansierade transaktioner för att utfärda AID (AI Dollar), ett stablecoin som backas upp av avkastningstillgångar utanför kedjan:

1) STÖD: Det är inte ett vanligt stablecoin, det jämför inte bara värdet på den amerikanska dollarn, utan representerar också den verkliga GPU-inkomsträtten;

2) sAID: Användare kan automatiskt ackumulera inkomst genom att satsa de inkomstcertifikat som erhållits genom att satsa AID;

3) Den underliggande intäkten kommer från: kassaflöde från GPU:s handelspaket + reserver för statsobligationer, som utgör ett stödsystem;

4) Mekanismdesign: AID-gjutnings- och destruktionsmekanism för att säkerställa att den är förankrad i det reala tillgångsvärdet;

5) Utgångsmekanism: Vitlistade användare kan lösa in 1:1, och vanliga användare kan byta stabila mynt genom AMM-poolen.

Dessutom kan sAID också delta i olika Defi-spel som utlåning, likviditetsbrytning och inkomstderivat (som har integrerats med mainstream dex - Curve, AEVO, Uniswap; Pendle, etc.), vilket motsvarar att direkt öppna upp hela linjen från GPU:ns underliggande tillgångar till Defi i kedjan.

Rent ur ett inkomstperspektiv kan den underliggande inkomsten + Defi-inkomst + integrerad inkomst etc., även med den mest grundläggande skuldmodellen, den högsta avkastningen vara upp till 40 %.

__________________

4. Analys av möjligheter till deltagande? Var finns riskerna? Hur kan projektet kringgås?

I början av 2025 lanserade projektet en pilot med Aethir, en decentraliserad GPU-plattform, och slutförde en tokeniserad finansieringspilot på 100 000 dollar inom 10 minuter, vilket bevisar att efterfrågan på marknaden är stark. De insamlade medlen används för att stödja fysiska GPU-kluster, och investerare har redan börjat skörda frukterna.

Detta indikerar att GAIB:s modell "GPU asset tokenization" har körts igenom och har grunden för replikering och skalning.

Ur projektens perspektiv är traditionella RWA-produkter mestadels tokeniserade av statsobligationer, med en årlig avkastning på 4%-5%; Den underliggande basinkomsten för GAIB-projektet är så hög som mer än 10 %, och finansieringsperioden sträcker sig från 3 månader till 3 år, men ur praktisk synvinkel, på grund av den starka efterfrågan på GPU:er, kommer den allmänna finansieringsperioden att vara kortare och omsättningshastigheten kommer att vara snabbare.

Ur ett riskperspektiv finns det främst kreditrisker i underliggande tillgångar och likviditetsrisker i AID. Det mest kritiska är kreditrisken för den underliggande tillgången. GAIB och andra samarbetande försäkringsgivare på sin plattform följer sunda krav på kreditanalys och samarbetar vid behov med tredjepartsrevisorer.

Varje lån är översäkrat av den fysiska GPU:n och dess tillhörande servicekontrakt. Dessutom kommer dessa GPU-data också att visas på det decentraliserade nätverket i realtid.

I händelse av utebliven betalning har försäkringsgivarna rätt att likvidera GPU:erna för att skydda investerare, eller fortsätta att vara värd för och hantera GPU:erna genom strategiska datacenterpartners för att säkerställa fortsatt intäktsgenerering. Åtminstone när det gäller mekanismen, försök att undvika risken för att de lägsta tillgångarna uppstår.

När det gäller specifikt deltagande, om du är en vitlistad användare (genom KYC-användare), kan du direkt prägla AID i 1:1 USDC för att delta i projektet och överlägga Defi-inkomst.

Om den inte är vitlistad kan den bytas ut direkt via likviditetspoolen. För närvarande kan du också gå med i projektets AID-väntelista, som står i kön, och för LP:s kommer projektet att ha poäng/token för att stimulera, och kommer också att samarbeta med Dex för att gemensamt stimulera.

__________________

5. Sammanfattning och utsikter: Värdet är mycket mer än en avkastningsbaserad stablecoin

GAIB är inte ett enkelt "income stablecoin"-projekt, det rekonstruerar kapitalmarknadsinfrastrukturen i AI-eran på ett DeFi-sätt.

I slutet av förra året stängde GAIB en Pre-Seed-finansieringsrunda på 5 miljoner dollar ledd av Hack VC, med deltagande från Animoca, Aethir, Near Foundation och andra välkända institutioner.

Att döma av raden av investerare är det inte svårt att konstatera att GAIB står på randen. I synnerhet, Hack VC, som en institution som satsar på flera toppprojekt, är dess godkännande i sig en indikator på marknadstrender.

Det är värt att nämna att ur teamets perspektiv är projektets medgrundare Alex Yeh också grundare av Realtek (ett av världens sju största chipföretag, ett börsnoterat företag), och dess molnföretag GMI Cloud är en partner till NVIDIA.

GAIB marknadsför inte en "högavkastande produkt" eller ett "stablecoin-protokoll", utan ett nytt paradigm:

Den kopplar samman AI-infrastruktur och globala pooler av medel, använder GPU-kassaflödet som en ankartillgång, och omvandlar "döda tillgångar" som sover i datacenter till omsättbara, komponerbara och likvida finansiella tillgångar.

Genom AID, en ny typ av "inkomstbaserad dollar", gör det möjligt för vem som helst att delta i marknaden för AI-datorkraft - utan att behöva förstå AI, köpa chip eller distribuera noder och "samla in hyra på kedjan" varje dag.

Det tillhandahåller en tillståndslös, global, öppen och transparent finansieringskanal för AI-infrastruktur, vilket gör det möjligt för investerare att ansluta direkt till leverantörer av datorkraft och inte längre förlita sig på mellanhänder eller centraliserad resursallokering.

I framtiden, om AID verkligen kan bli "valutan" i AI-eran - som den amerikanska dollarn gjorde under den industriella tidsåldern, och ta på sig funktionerna för cirkulation, avveckling och prissättning, kommer den inte bara att utnyttja ett DeFi-underspår, utan också det finansiella centrumet för AI-ekonomin.

Vi kan till och med jämföra GAIB med "datorkraften Taobao" i kedjan - AI-företag kommer till "öppna butiker" (finansiering av grafikkort med bolån), investerare kommer till "shop" (köper tillgångar med datorkraft, kassaflöde) och plattformen ansvarar för matchning och transaktionsclearing.

Fantasin i denna modell kommer att gå långt bortom berättelsen om en "yield stablecoin", men gå mot en roll på infrastrukturnivå i det nya paradigmet för AI-finansiering.

Visa original

81,39 tn

95

吴说区块链

Wu sa att det har blivit känt att Aevos styrningsförslag AGP-2 har godkänts och kommer att återuppta det månatliga återköpsprogrammet på kedjan. Enligt förslaget röstade innehavare av AEVO-token för att starta om återköpsmekanismen för token på kedjan, som äger rum varje månad.

Visa original80,03 tn

8

ChainCatcher 链捕手

Enligt Aevos officiella X-konto har Aevos styrningsförslag AGP-2 godkänts av communityn och kommer att återuppta det månatliga återköpsprogrammet på kedjan. Enligt förslaget röstade innehavare av AEVO-token för att starta om återköpsmekanismen för token på kedjan, som äger rum varje månad. I tillkännagivandet tackade Aevo alla deltagare och väljare för deras stöd för AGP-2-förslaget.

Visa original18,04 tn

0

AEVO-kalkylator

Aevo prisutveckling i USD

Aktuellt pris på Aevo är $0,12114. Under de senaste 24 timmarna har Aevo ökade med +2,63 %. Det har för närvarande ett cirkulerande utbud av 903 184 800 AEVO och ett maximalt utbud av 1 000 000 000 AEVO, vilket ger ett marknadsvärde efter full utspädning på $109,47M. För tillfället innehar Aevo-coin position 178 i marknadsvärdesrankningar. Aevo/USD-priset uppdateras i realtid.

Idag

+$0,0031000

+2,62 %

7 dagar

-$0,01733

−12,52 %

30 dagar

+$0,025340

+26,45 %

3 månader

-$0,02966

−19,67 %

Populära Aevo-omvandlingar

Senast uppdaterad: 2025-05-20 17:17

| 1 AEVO till USD | 0,12120 $ |

| 1 AEVO till EUR | 0,10748 € |

| 1 AEVO till PHP | 6,7422 ₱ |

| 1 AEVO till IDR | 1 988,84 Rp |

| 1 AEVO till GBP | 0,090499 £ |

| 1 AEVO till CAD | 0,16890 $ |

| 1 AEVO till AED | 0,44516 AED |

| 1 AEVO till VND | 3 146,42 ₫ |

Om Aevo (AEVO)

- Officiell webbplats

- Github

- Block explorer

Om tredjeparts webbplatser

Om tredjeparts webbplatser

Genom att använda tredjepartswebbplatsen (”TPW”) samtycker du till att all användning av TPW kommer att omfattas av och styras av villkoren i TPW. Om inte annat uttryckligen anges skriftligen är OKX och dess affiliates (”OKX”) inte på något sätt associerade med ägaren eller operatören av TPW. Du samtycker till att OKX inte är ansvarigt eller skadeståndsskyldigt för förlust, skada eller andra konsekvenser som uppstår till följd av din användning av TPW. Var medveten om att användning av en TPW kan leda till förlust eller minskning av dina tillgångar.

Vanliga frågor för Aevo

Hur mycket är 1 Aevo värd idag?

För närvarande är en Aevo värd $0,12114. För svar och insikt om prisåtgärder för Aevo är du på rätt plats. Utforska de senaste diagrammen för Aevo och handla ansvarsfullt med OKX.

Vad är kryptovalutor?

Kryptovalutor, till exempel Aevo, är digitala tillgångar som fungerar på en offentlig reskontra som kallas blockkedjor. Läs mer om coins och tokens som erbjuds på OKX och deras olika attribut, som inkluderar live-priser och realtidsdiagram.

När uppfanns kryptovalutor?

Tack vare finanskrisen 2008 ökade intresset för decentraliserad finansiering. Bitcoin erbjöd en ny lösning genom att vara en säker digital tillgång på ett decentraliserat nätverk. Sedan dess har många andra tokens som t.ex. Aevo skapats också.

Kommer priset på Aevo gå upp idag?

Se vår Aevo prisprognossida för att förutse framtida priser och fastställa dina prismål.

ESG-upplysning

ESG-regleringar (Environmental, Social och Governance) för kryptotillgångar syftar till att ta itu med eventuell miljöpåverkan (t.ex. energiintensiv mining), främja transparens och säkerställa etiska förvaltningsmetoder för att anpassa kryptoindustrin till bredare hållbarhets- och samhälleliga mål. Dessa regleringar uppmuntrar efterlevnad av standarder som minskar risker och främjar förtroende för digitala tillgångar.

Tillgångsdetaljer

Namn

OKcoin Europe LTD

Relevant juridisk enhetsidentifierare

54930069NLWEIGLHXU42

Namn på kryptotillgången

Aevo

Konsensusmekanism

The Ethereum network uses a Proof-of-Stake Consensus Mechanism to validate new transactions on the blockchain. Core Components 1. Validators: Validators are responsible for proposing and validating new blocks. To become a validator, a user must deposit (stake) 32 ETH into a smart contract. This stake acts as collateral and can be slashed if the validator behaves dishonestly. 2. Beacon Chain: The Beacon Chain is the backbone of Ethereum 2.0. It coordinates the network of validators and manages the consensus protocol. It is responsible for creating new blocks, organizing validators into committees, and implementing the finality of blocks. Consensus Process 1. Block Proposal: Validators are chosen randomly to propose new blocks. This selection is based on a weighted random function (WRF), where the weight is determined by the amount of ETH staked. 2. Attestation: Validators not proposing a block participate in attestation. They attest to the validity of the proposed block by voting for it. Attestations are then aggregated to form a single proof of the block’s validity. 3. Committees: Validators are organized into committees to streamline the validation process. Each committee is responsible for validating blocks within a specific shard or the Beacon Chain itself. This ensures decentralization and security, as a smaller group of validators can quickly reach consensus. 4. Finality: Ethereum 2.0 uses a mechanism called Casper FFG (Friendly Finality Gadget) to achieve finality. Finality means that a block and its transactions are considered irreversible and confirmed. Validators vote on the finality of blocks, and once a supermajority is reached, the block is finalized. 5. Incentives and Penalties: Validators earn rewards for participating in the network, including proposing blocks and attesting to their validity. Conversely, validators can be penalized (slashed) for malicious behavior, such as double-signing or being offline for extended periods. This ensures honest participation and network security.

Incitamentmekanismer och tillämpliga avgifter

Ethereum, particularly after transitioning to Ethereum 2.0 (Eth2), employs a Proof-of-Stake (PoS) consensus mechanism to secure its network. The incentives for validators and the fee structures play crucial roles in maintaining the security and efficiency of the blockchain. Incentive Mechanisms 1. Staking Rewards: Validator Rewards: Validators are essential to the PoS mechanism. They are responsible for proposing and validating new blocks. To participate, they must stake a minimum of 32 ETH. In return, they earn rewards for their contributions, which are paid out in ETH. These rewards are a combination of newly minted ETH and transaction fees from the blocks they validate. Reward Rate: The reward rate for validators is dynamic and depends on the total amount of ETH staked in the network. The more ETH staked, the lower the individual reward rate, and vice versa. This is designed to balance the network's security and the incentive to participate. 2. Transaction Fees: Base Fee: After the implementation of Ethereum Improvement Proposal (EIP) 1559, the transaction fee model changed to include a base fee that is burned (i.e., removed from circulation). This base fee adjusts dynamically based on network demand, aiming to stabilize transaction fees and reduce volatility. Priority Fee (Tip): Users can also include a priority fee (tip) to incentivize validators to include their transactions more quickly. This fee goes directly to the validators, providing them with an additional incentive to process transactions efficiently. 3. Penalties for Malicious Behavior: Slashing: Validators face penalties (slashing) if they engage in malicious behavior, such as double-signing or validating incorrect information. Slashing results in the loss of a portion of their staked ETH, discouraging bad actors and ensuring that validators act in the network's best interest. Inactivity Penalties: Validators also face penalties for prolonged inactivity. This ensures that validators remain active and engaged in maintaining the network's security and operation. Fees Applicable on the Ethereum Blockchain 1. Gas Fees: Calculation: Gas fees are calculated based on the computational complexity of transactions and smart contract executions. Each operation on the Ethereum Virtual Machine (EVM) has an associated gas cost. Dynamic Adjustment: The base fee introduced by EIP-1559 dynamically adjusts according to network congestion. When demand for block space is high, the base fee increases, and when demand is low, it decreases. 2. Smart Contract Fees: Deployment and Interaction: Deploying a smart contract on Ethereum involves paying gas fees proportional to the contract's complexity and size. Interacting with deployed smart contracts (e.g., executing functions, transferring tokens) also incurs gas fees. Optimizations: Developers are incentivized to optimize their smart contracts to minimize gas usage, making transactions more cost-effective for users. 3. Asset Transfer Fees: Token Transfers: Transferring ERC-20 or other token standards involves gas fees. These fees vary based on the token's contract implementation and the current network demand.

Början av den period som upplysningen avser

2024-04-20

Slutet av den period som upplysningen avser

2025-04-20

Energirapport

Energiförbrukning

119.30865 (kWh/a)

Energiförbrukningskällor och -metoder

The energy consumption of this asset is aggregated across multiple components:

To determine the energy consumption of a token, the energy consumption of the network(s) ethereum is calculated first. Based on the crypto asset's gas consumption per network, the share of the total consumption of the respective network that is assigned to this asset is defined. When calculating the energy consumption, we used - if available - the Functionally Fungible Group Digital Token Identifier (FFG DTI) to determine all implementations of the asset of question in scope and we update the mappings regulary, based on data of the Digital Token Identifier Foundation.

AEVO-kalkylator

Sociala medier