01 | 投资基本原则和亏损者共性

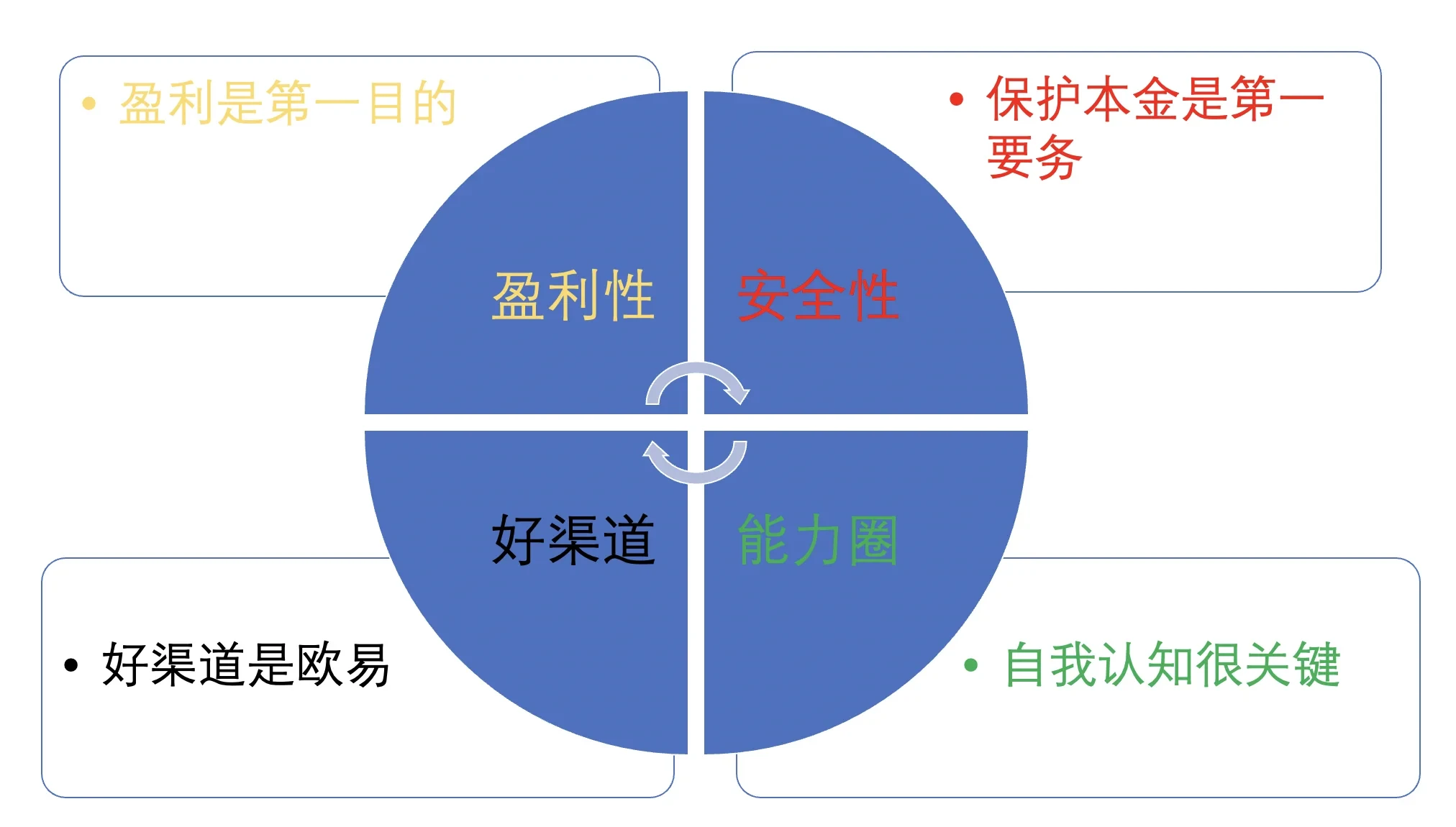

一、投资的基本原则

- 投资的目的在于盈利

这看起来像是一句废话,投资的目的不就是为了盈利吗?

可是很多投资者,经常偏离这个基本原则。市场充斥着大量偏离盈利为目的的投资行为,如执着于追逐热点,而忽视了自己的能力圈,导致投资策略面临巨大风险,甚至出现大幅亏损;沉迷对后期走势的预判,而忽略了项目基本面和投资行为准则;过度交易,即使出现大量浮盈之后,仍旧不知道保护盈利,沉迷于交易不能自拔。

是否盈利,是判断投资是否成功的唯一标准,即使短期可能面临浮亏,但是长期投资,一定要牢记这个最根本的目的–投资的目的在于盈利!围绕这个目的,设计投资路径,规范投资行为。

- 保护本金

保住本金在投资中是最重要的投资前提,一切投资的策略和技巧都应该以保护本金为基础。保住本金并不是说一分都不亏损,而是要尽可能地不亏或少亏。本金在,就能保证在牌桌上玩下去,一切都有希望;本金不在,即使再好的行情、再正确的研判,也和你没有任何关系。

无数投资大师,都极度强调本金的重要性。巴菲特三条投资原则:第一,保住本金;第二,保住本金;第三,谨记第一条和第二条。《股票作手回忆录》作者利弗莫尔也表示,永远不会让亏损超过资本的10%。因为本金一旦出现亏损,回本的难度会变大。

下图是本金1000时,不同亏损比例下,回本的难度。亏损50%时,回本需要盈利100%;亏损70%,回本需要盈利233%;亏损90%,回本需要盈利900%,这时基本已经回本无望。

本金损失时,极度渴望回本的冲动会催生赌徒心态,并在后续的操作中,放大失误的概率,陷入恶性循环。

- 正确评估自身投资能力圈

我们往往容易高估自己的能力,这是人性的弱点。在投资方面尤其如此:80%的投资者,认为自己的投资水平高于平均水平;但是从盈亏比来看,80%的人是亏损者,盈利者总是少数。

你能够真正了解和洞察的项目有多少,你买的数字资产,盈利的时候,有多少是来源于对项目的深刻理解,还是大环境及运气带来的收益?超出能力圈的投资就是投机和赌博。

牛市时,投资者普遍盈利,往往把赚钱归因于自己的能力和对项目的理解;熊市时,投资者普遍亏损,但是也往往不认为自己能力弱,而倾向于把亏损归咎于宏观环境、黑天鹅、政策等其他外部因素。事实上,盈利由很多因素构成,有些属于能力圈的范畴,有些则属于偶然的范畴。

正确评估自身投资能力是非常重要的一环,主要包含:对行业的认知水平;对项目的基本面研究能力;信息获取能力;投资理念;专业投资知识;资产配置;心态调整等多个方面。每一个方面都需要我们认真学习和思考,需要我们保持谦逊和学习的态度,特别是日新月异的数字资产行业,更需要我们保持不断学习的态度。

- 好的交易渠道

用户想要获得数字资产,可以选择挖矿或者直接去交易平台购买。

数字行业虽然只有短短十余年的历史,但行业发展跌宕起伏,有早年最大牌的交易平台Mt.gox被黑客攻击破产清算的,也有平台创始人跑路消失的,导致用户血本无归。选择一家安全靠谱的交易平台,在本行业尤为重要。

交易平台大体可以分为中心化交易平台(CEX)和去中心化交易平台(DEX),在当前阶段,中心化交易所(CEX)安全合规、操作门槛低、产品齐全、交易体验好,是投资者的首选。

在众多交易平台中,如何选择呢?

欧易(www.okx.com)是全球著名的数字资产交易平台之一,主要面向全球用户提供比特币、莱特币、以太币等数字资产的币币和衍生品交易服务。在众多第三方评级机构中,均属于头部交易平台的行列,从资产安全性、产品丰富度和操作便捷性考虑,都是值得用户首选的平台。

了解投资的基本原则后,我们看一下亏损者都有哪些共性,帮助我们在以后的交易中,尽量规避该类行为。

二、亏损者的共性

在投资领域,无论是数字资产行业还是传统证券市场,亦或是各行各业的现状,普遍存在二八定律,即只有20%的人是盈利的,80%的人是亏损的。那些亏损者的共性是什么,有哪些行为特征?下面是我们进行的几条总结。

1.借钱交易

这是所有交易者中,最容易亏钱的一个群体。在投资的时候一定要用闲余资金,不能影响现实生活。使用闲余资金时,心理压力小,用户能够冷静的去分析市场情况,这样才能增加投资盈利的把握;而如果是借钱投资,很可能因为心理压力大而导致交易行为变形,分析行情时带有大量的主观臆想,进而出现错误,导致亏钱的可能性增大。

2.频繁无序的交易,没有成熟的交易体系

频繁无序的交易是投资大忌,是很多投资者亏损的一个重要原因。翻开交易记录就会发现,很多时候,我们交易次数太多了。不适合我们交易的行情,频繁开仓。有时什么都不做比努力去做,效果要好,特别是投资领域。在众多的频繁交易者中,一般可以分为两种,一种是内因驱动的频繁交易;一种是外因驱动的频繁交易。

内因驱动,是指投资者内在情绪对交易行为的影响。比如投资者在空仓时会焦虑错过行情,会浑身不自在,不能空仓等待机会;或者是追求交易的刺激,成功时的多巴胺带来的刺激,使用户对交易上瘾,不能控制交易的冲动,而不断尝试新的仓位;亦或是在出现大幅亏损时,想要着急回本挽回局面的心态,而频繁交易;还有交易者在大赚之后心态膨胀,认为能够完全把握行情,导致想要抓住每一个波动,而频繁开仓。

外因驱动,主要指受到外在环境的影响,而导致出现的频繁交易。比如在行情剧烈波动的时候,市场非常亢奋,盘面并未出现符合自己交易策略的机会,却频繁开仓;看到社群中,对某一项目的宣传,对交易机会的不断鼓吹,但是自身对该项目并不了解,或不符合自己交易体系,却还是进场交易,增加了交易次数。

频繁交易的根源在于,投资者缺乏交易系统和纪律规范,不能严格执行交易计划。

3.没有耐心,想一夜暴富,交易风险极高的策略

没有人愿意慢慢变富,一夜暴富是所有人的梦想,市场经常报道一夜暴富的交易神话,但这毕竟是个例、是幸存者偏差。我们要明白,财富偶尔有指数级的增长时刻,但是绝大部分的财富,需要缓慢积累。交易神话的策略,暴富是偶然,大亏才是常态。

一夜暴富心理,导致很多投资者没有耐心去做深度行研,频繁更换投资标的,追市场热点。对自己投资的项目并不了解,却希望一夜十倍,甚至百倍收益。即使数字行业在牛市经常出现百倍币,但是如果没有深入研究,很难在茫茫项目中找到百倍币,即使偶尔买到百倍币也拿不住!比如这一波牛市暴涨百倍的狗狗币DOGE,很多人早就有,但是却没有拿着。

还有一类交易者,使用风险极高的投资策略,如高倍杠杆满仓交易,一部分幸存者偏差的高杠杆暴富的知名KOL,更是让这种交易陋习广泛传播。高倍杠杆满仓交易,在行情和仓位方向一致时,可以博取超高收益,可是行情反向波动时,微小的波动都能导致爆仓,容错空间极小。我们可以赚无数个100%,但是只要亏一个100%就会出局。这种交易行为,绝不可取!

4.不学习和反思,在错误的道路上兜圈子

币圈一天,人间一年。数字资产行业日新月异,新概念如雨后春笋,层出不穷。如果不能快速学习新知识,提升自己的认知,很难跟上行业的脚步,固步自封不会取得优异的投资成绩。

投资过程难免会出现失误和亏损,这是非常正常的现象。但是如果不能从过往的失败中吸取教训,修正自己的投资行为,反而一而再再而三的重复错误的动作,把偶然侥幸获得的超额收益,当成自己能力的体现。就会导致交易者在错误的道路上,反复兜圈子,浪费大量的时间和金钱,更重要的是浪费了机会。

5.自我认知的缺失

这一条最扎心。自我认知的缺失,不仅仅指数字行业的认知缺失,而是生活和工作中全方位的认知缺失。这指的是一个投资者的底层能力,可能不是投资没有做好,而是生活和工作中所有事情都没有做好!

这需要投资者提升底层能力。如基础的学习能力,学习新知识,接受新概念,使自己的认知能够跟上时代和行业的变化;搭建体系和流程的能力,认识客观规律,搭建行之有效的交易体系,即使初步体系非常简单,也是非常重要的;复盘总结的能力,从失败中吸取教训,从成功中积累经验,形成自己的范式等等。这些都需要认真学习和思考,正如《韭菜的自我修养》中提到,我们要提升在行业外赚钱的能力。

谨记投资的基本原则,规避亏损者的共性,是成为少数盈利者的途径之一。成功的投资者,需要了解行业的宏观格局,下节我们讲介绍数字资产行业的周期性——《牛熊周期密码–比特币减半周期》。

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。