比特币向左,黄金向右,美联储加息预期导致市场不确定性加剧

5月21日零点刚过,一条“美国财政部宣布超过1万美元的加密货币交易要向国税局报告”的消息便经由各大新闻资讯软件弹了出来,彼时市场正处于从前一日暴跌后恐慌修复的反弹中,受此消息影响,“惊魂未定”的比特币短时下跌了5.1%,最低跌至38109.6美元。

不过由于5月19日的下跌幅度堪比2020年的3·12大跌,加密市场反弹需求强烈,截至完稿,比特币已小幅回升至40206.8美元的位置,但距离该条消息发出前42398.2美元的高点,还有些许差距。

据欧易OKX投研分析,比特币面临42000-43000的强阻力区间,截至目前未能有效突破该区域,若放量上破则有希望向46000发起冲击,久攻不破则存在继续跌破40000美元并再次探底的可能。在市场情绪企稳前,投资者参与交易需做好风控。

加密市场遭遇5·19暴跌,牛市结束了?

5月19日,加密市场遭遇了2020年3月12日以来的最大暴跌。欧易OKX行情显示,比特币从当日高点43816.3美元一度跌至29000美元,跌幅达34%。市值第二的以太坊从3464.18美元最低跌至1764.5美元,最大下跌了49%。主流尚且如此,山寨们的情况自然可想而知,一众山寨面临腰斩,极端一些的,甚至出现了80%-90%的跌幅。

加密货币总市值从2.13万亿美元跌至1.53万亿美元,缩水了28%。与过去加密市场任何一次大规模的下跌一样,衍生品和杠杆交易者遭受了更大的冲击,OKLink数据显示,暴跌后的24小时,以太坊借贷协议清算量达3.85亿美元,创历史新高,其中AAVE V2以1.775亿美元的清算量排在首位。

5月20日数据显示,恐慌与贪婪指数直接从23下降为11,等级为“极度恐慌”。据悉,恐慌与贪婪指数源于巴菲特的投资理念——别人恐惧我贪婪,别人贪婪我恐惧,阈值为0-100,0表示“极度恐慌”,是一种投资者过于担忧的信号,而100表示“极度贪婪”,意味着市场或将出现调整。

自比特币5月11日从短期横盘转变为下跌以来,截至5月21日,比特币的跌幅已经达到了31%,受连续下跌影响,比特币的年度至今涨幅从4月14日创下历史高点64846.9美元时的119%,下跌到了37%,减少了82个百分点。

比特币的暴跌,对于投资者来说是一场不小的考验,市场声音的两极分化日益明显,部分人士认为牛市已经结束了,首先是市面上已经积累了大量的获利盘,比特币从去年3月以来最大涨幅已经超过了16倍,而10月后大量进场的机构们也是收益颇丰,获利盘兑现压力增加。其次是美联储原先坚定的实施宽松货币政策的态度出现松动,比特币价格的飙涨与全球流动性泛滥密切相关,一旦美国进入加息周期,比特币就会出现疲软;第三,加密市场日益疯狂的局面致使各国监管口子开始收紧,出现政策性利空的概率加大;最后,技术指标已经不太好看了。比特币自跌破日线MA120后,反弹弱势,近几日甚至都没有有效站稳MA200。通常MA120被认为是中期行情转向的关键指标,而MA200则被看作是牛熊的分界线。

而觉得牛市没有结束的人,他们认为牛转熊是需要时间的,并不是这样直接暴跌转熊,而是通过长期的盘整、阴跌再暴跌,最后以大多数人清退离场收尾,目前不过是市场走到牛市中期,利空消息集中出现的回调。暴跌去杠杆后市场将重新回归理性,资金也将重归主流价值。他们认为此次暴跌是又一次比特币史诗级交换筹码的行为。

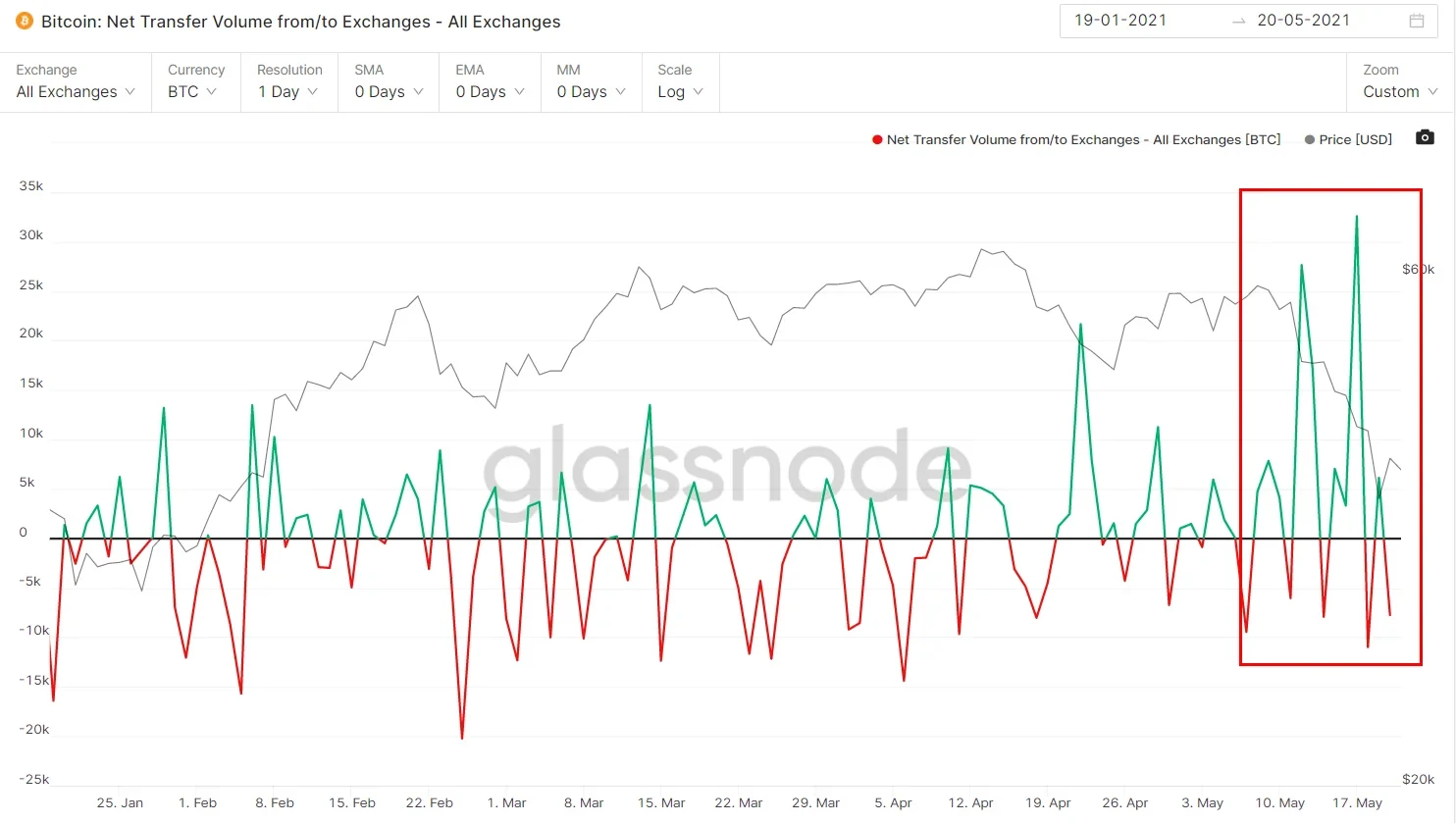

据CryptoQuant分析平台提供的数据显示,比特币在暴跌后的24小时内,多个加密货币交易所稳定币流入量创历史新高,达52.8亿美元,这表明巨鲸们再次逢低买入。另外Glassnode数据显示,巨鲸从加密交易所转出19639枚比特币,价值约7.91亿美元。

下图也显示出,与前几日比特币大额流入交易所相比,这两日流入数量明显下降。

加密分析师Lark Davis指出,近期的下跌导致比特币的14天相对强弱指标自2020年3月以来首次进入超卖区域,这表明暴跌可能进入了平台期。

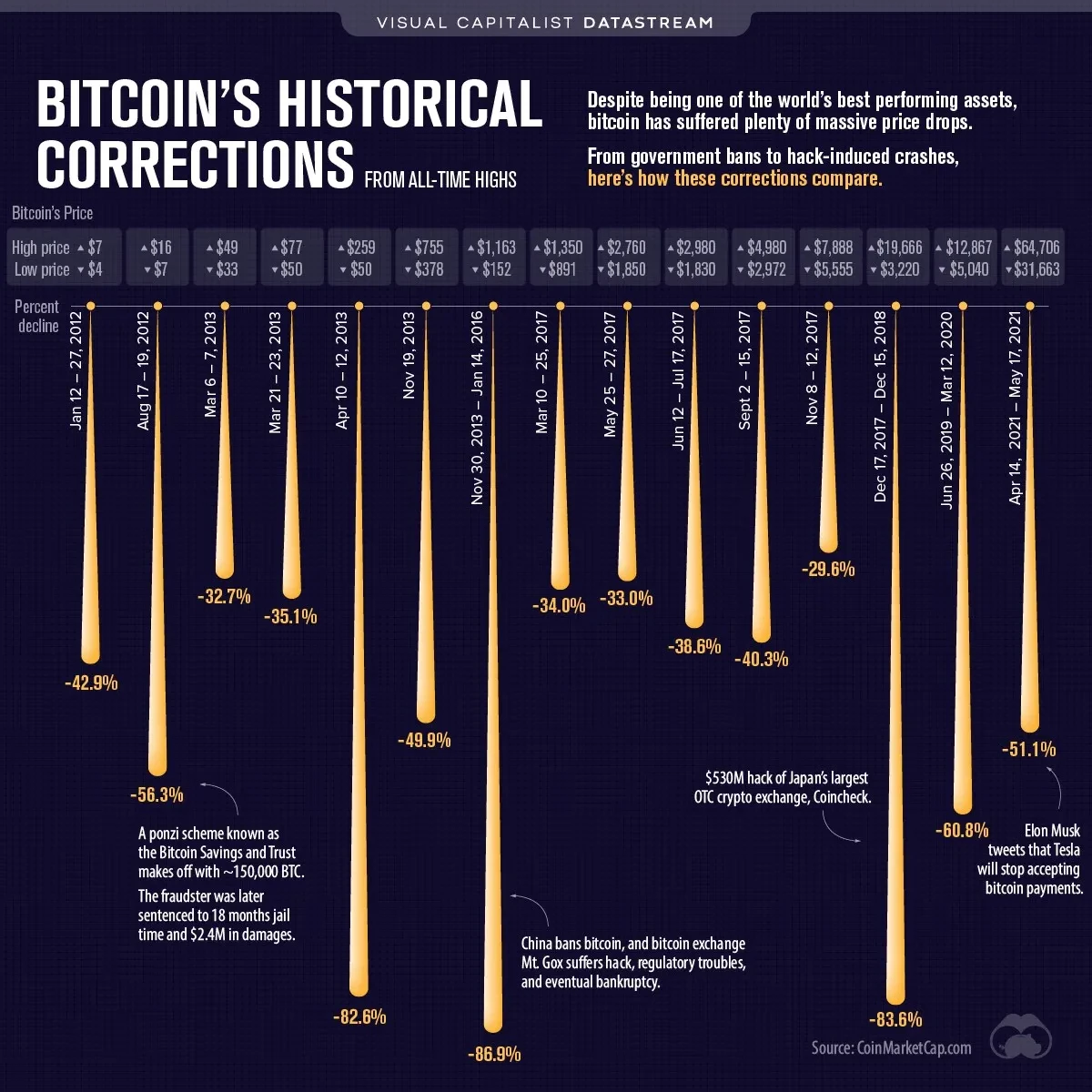

部分分析师认为,对比特币最近的下跌做出任何结论仍为时尚早,不过比特币的过往周期也已告诉过我们,在牛市触顶之前,每次30%-40%的回调都属正常现象,而眼前的暴跌只是本轮牛市经历的第三次。

Glassnode的MVRV Z-Score图表显示,在以往牛市周期的顶峰,它一度会超过10,但本轮牛市,截至目前为止还未触达8,这似乎意味着比特币的价格并未见顶。MVRV Z-Score是用于评估比特币相对其公允价值何时被高估和低估的指标。

需要一提的是,因为本次下跌,比特币的市场占有率已经从之前的跌下40%回到了43%以上。

美联储讨论缩减购债,黄金吸引了比特币资金

由于恐慌抛售发生在5月19日晚间,因此近几日圈内的焦点更多地关注在抛售前市场信息的分析上,但其实在抛售潮后,美联储于5月20日凌晨发布了4月FOMC议息政策会议的纪要,纪要首次提出可能开始讨论调整资产购买的步伐,该消息被解读为美联储在新冠疫情期间实施的货币宽松政策可能要转向了。

受此消息影响,美股先行下跌,黄金回吐当日涨幅,比特币在5月19日21时跌至29000美元之后,逐渐反弹至40000美元上方,但在美联储公布这一会议纪要后,再度下跌至34909.8美元,不过随着纪要内容逐渐被消化,美股收回大部分失地,黄金转涨,比特币也逐渐站上了39000美元。

此前,耶伦疑似加息理论引发市场震动,在耶伦淡化加息言论后才有所好转,可见市场对于加息的敏感度是越来越强。分析人士认为,较低的利率是比特币市场强劲的利好因素,新冠疫情以来,欧美为首的央行奉行极度宽松的货币政策,推高了金融市场的通胀预期,不少投资者把有“数字黄金”之称的比特币视为是对冲美元贬值的避风港,而加息的锤子一旦落定,势必会对比特币的后续走势产生极大的影响。

那么美联储的加息究竟什么时候会到来,或许我们有必要回顾此前美联储的加息节奏。过去20年,美国仅经历了两轮紧缩周期,分别是2003-2006年的加息周期,以及2014-2018年的QE退出和加息周期。这两轮加息周期持续时间约3-5年,这意味着一旦美联储的紧缩模式启动,就会产生很长时间的持续惯性。

参考上一轮紧缩周期开始前美联储的节奏:2013年5月美联储首次公开提出讨论退出,2013年9月美联储列举QE退出的理由和运用何种方式缩减QE规模,再是2013年12月美联储明确并实质性削减QE,最后在2014年1月进入了实退阶段,因此市场预计美联储可能会在2021年下半年或2022年上半年退出QE,若实施一年,那么将在2022年下半年释放明确的加息预期,最终将于2023年正式加息。过往历史证明,美联储宣布加息后,美股都会产生不同程度的下跌,在市场流动性收紧的情况下,自然也会对加密资产产生不利的影响。

另外,摩根大通分析师认为,机构投资者正在离开比特币市场,转向投资黄金。因为自5月初以来比特币下跌了28%,而黄金则上涨了5%,近期更是一度逼近1900美元/盎司,刷新了1月8日以来的新高,一定程度上黄金近期的强势也打压了比特币的价格。

针对加密市场的暴跌,“投资女皇”Cathie Wood表示自己仍坚信比特币价格会达到50万美元,当前正经历踏空,但不一定处于底部,而近期被认为“叛变”的马斯克也在暴跌之际称“特斯拉拥有钻石手(Diamond Hand)”,即坚定持有手中的比特币。

过往历史表明,QE退出讨论和实质性退出都会引起金融市场的明显反应,过去比特币由于市值较小,与主流金融资产的关联度并不高,但经历本轮牛市的市值激增,比特币与主流市场的关系势必会更加密切。2013年5月至12月期间,由于货币政策收紧的预期,黄金出现了较大的压力,其价格下跌了18%。需要注意的是,美联储本轮量化宽松的幅度要远高于2013年,那么当它开启了讨论缩减购债的大门时,加密市场未来的波动幅度可能也会加剧。

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。