比特币牛市结束了吗?

“历史不会重演,但总会惊人的相似”。

这句经典放在当前的加密市场似乎格外应景,自从比特币在4月14日创下历史新高64846.9美元之后,在接下来的一个多月时间里,一路震荡下行,截至5月18日13时(北京时间),据欧易OKX行情显示,比特币暂报45000美元,累计跌幅达34%。

和之前的几次回调行情略有不同的是,这次下跌不仅幅度最大,而且多次跌破120日移动平均线指标(MA120,即Moving average),一度逼近200日移动平均线指标。这种情况是自去年9月行情启动以来首次出现,更重要的是,在技术分析角度,MA120一般被认为是中期行情转向的关键指标,而MA200则被看做牛熊分界线,当比特币价格走到这里并且连续多日未能重新站回MA120上方的时候,不免引发投资者的猜测:牛市还在吗?——虽然仅仅一个月前,市场上还充满着比特币新高之后涨到10万美元的乐观预期,但这并不影响今天恐慌情绪的蔓延。

为什么会发出“牛市还在吗”的猜测?

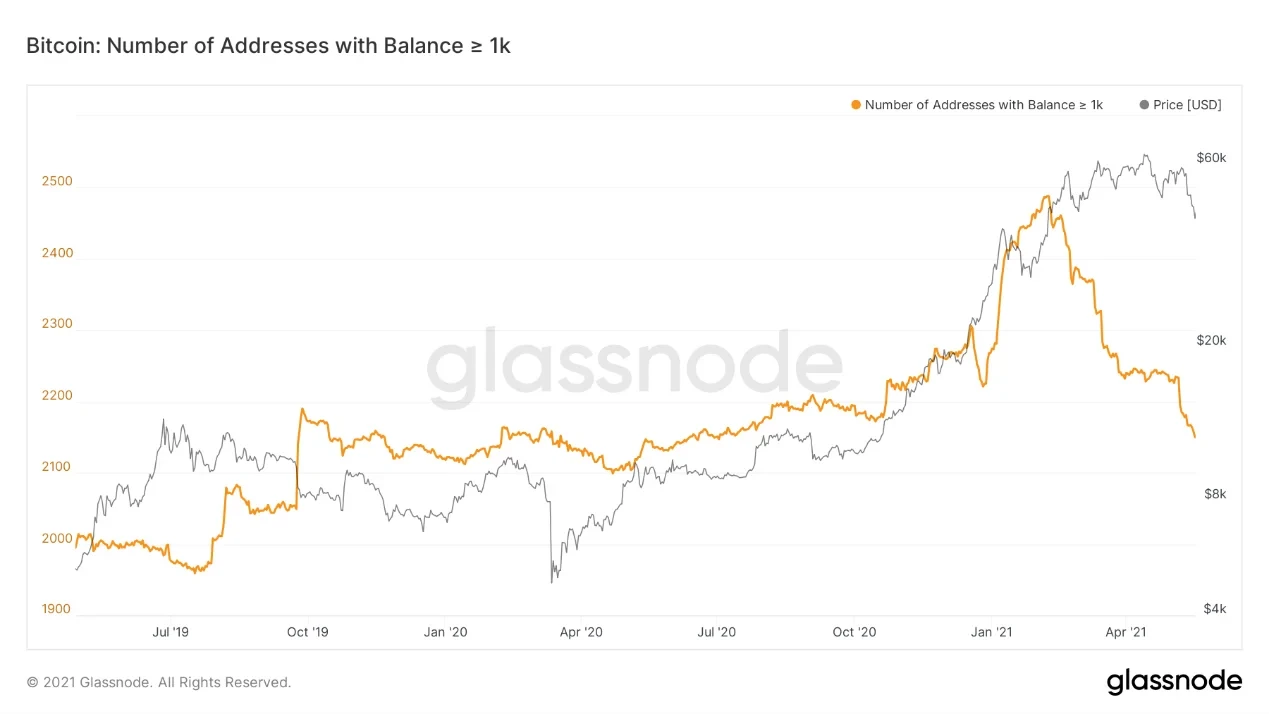

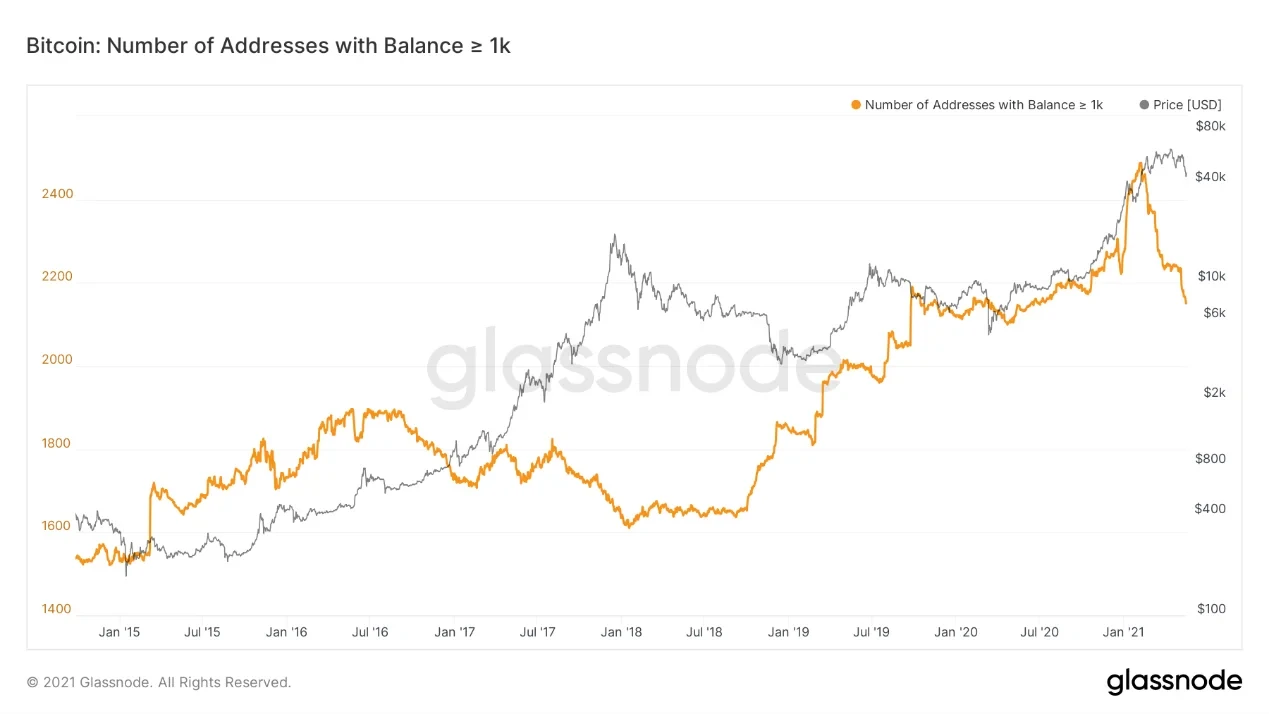

除了上面提到的技术面的信号,市场上还给出了其他值得警惕的信号。比如近期交易所地址中比特币数量持续增长,还有巨鲸数量的减少等等。在本月12日的文章《高盛布局比特币市场,后市风险与机遇并存》中,我们曾重点关注过这两个数据,今天我们再来回顾一下。

上图显示的是今年2月以来交易所地址中比特币余额的变化情况,截至5月18日12时(北京时间),该数值为195.13万,而在5月12日该数值为186万,也就是说一周之内又有近10万枚比特币净流入交易所。

再来看持仓大于1000枚比特币的巨鲸数量的变化情况,在12日我们观察到的地址数是2181个,而今天这一数值减少到了2150个。两个数据的此消彼长,显然解读成巨鲸出售比特币变现更为合理,如果该解读成立并且这一趋势在接下来的时间里得以持续,那么可以预测的是,二级市场上的抛压将会越来越大。当然,这只是关于这两个数据的变化的一种情况,在本文的第二节我们将讨论其他可能的情况。

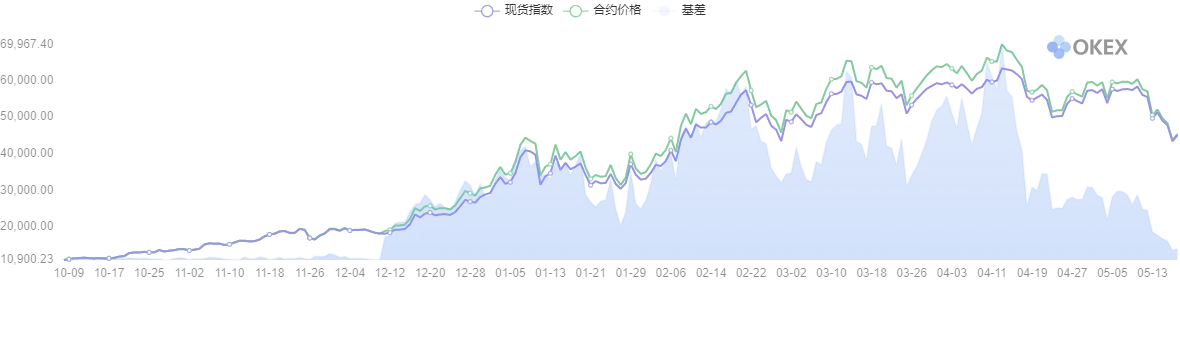

除了链上比特币的转移情况,在衍生品交易市场上,我们也观察到了类似的变化。比如在欧易OKX平台,比特币当季合约与次季合约的基差自比特币创下新高以来持续缩窄。

同样的,在比特币币本位次季合约中,基差由4月14日的10798.85美元(当日基差率为17.04%)缩窄至5月18日的2387.76美元(当日基差率为5.28%),以基差率变化来看,降低幅度达69%。

一般认为,衍生品市场中的合约溢价体现了市场参与者对未来行情的趋势判断,溢价越高则意味着市场对后市看涨预期越高。事实上,在欧易OKX比特币币本位当季合约市场中,自2020年12月中旬至2021年4月中旬,基差率在这4个月的绝大多数时间里都维持在5%以上的水平,而这次0.7%的基差率也是2020年12月10日(当日基差率0.6%)以来首次出现,在一定程度上也反映出市场对后市的不乐观预期。

现在可以宣告牛市结束了吗?

在华尔街传奇交易员斯坦利·克罗的著作《期货交易策略》中,他提到一个观点:让趋势做你的朋友。在真实的市场中,大多数投资者往往缺乏足够的时间和耐心去判断趋势、把握趋势并和趋势做朋友,而更多的会受到市场情绪的影响,并在情绪的影响下做出投资决策。虽然每一个进入加密市场的人或多或少都听到过“交易是反人性的”这句名言,但实际上能够践行的少之又少,所以对于投资者来说,越是面对复杂的状况,越需要回到市场本身,尽可能的减少情绪的获取。大道至简返璞归真,用最简单的逻辑去判断复杂的状况才不失为最佳应对策略。

比如最近饱受争议的马斯克,不少投资者将最近一周的比特币下跌行情归咎于马斯克“推特炒币”,从情绪层面看似乎无懈可击,但在逻辑层面就值得仔细甄别了。首先比特币自诞生以来已经有12年的发展历程,目前已经是一个总市值达到万亿美元体量的庞然大物,其被操纵的可能性也随着市值的提高而逐步降低,同时比特币良好的流动性在最近几年时间里吸引了包括灰度、microstrategy、摩根大通等众多传统金融巨头进场;其次单单从持仓价值来看,不论是马斯克个人持有的比特币还是特斯拉持有的比特币都不足以对整个市场产生超过1%的波动,再结合一个月以来链上比特币的流动情况来看,这次下跌行情更有可能是巨鲸在马斯克的推特助力下加速出售,进而引发散户的连锁反应导致,至于在这个过程中,反反复复的马斯克起到了什么作用,作为局外人不好妄自揣测。

在这里插入马斯克的例子,想要表达的一个观点就是:以比特币当前的市场体量,不再是任何个人或者少数机构投资者所能够随意左右的。所以对于后市的判断,仍然需要着眼于最本质的因素——是否有资金持续流入。

同样是在《高盛布局比特币市场,后市风险与机遇并存》一文中,我们还提到了自2020年年底以来,包括美联储、欧央行在内的多个主要经济体的“放水”政策,据不完全统计,在未来3年内,至少会有7.9万亿美元的增量资金流入市场,相当于当前比特币总市值的8倍。如果同期美国通胀预期能够稳定在2%左右而且美联储不推出大幅加息政策,那么将对于全球大多数投资市场来说,都将是非常大的利好,比特币毫不意外的可以分得一杯羹。

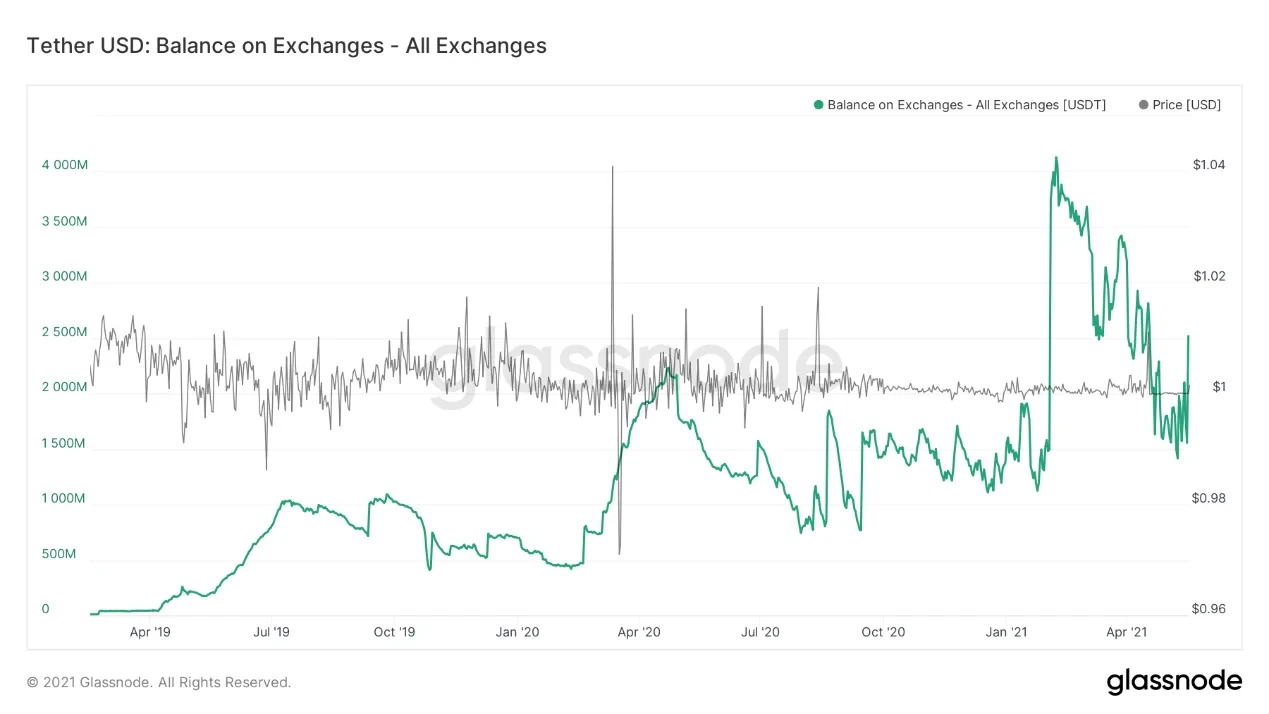

事实上是这样吗?我们观察一下最近流入交易所的稳定币数量。

从glassnode的统计数据来看,自从2020年1月以来,交易所地址内的USDT数量呈现稳步上升趋势,仅仅是USDT一个稳定币,当前交易所余额就已超过28亿,而且从上面的表中还可以看到,在最近一周,有近10亿USDT流入交易所。如果算上USDC、TUSD等其他稳定币,那么交易所地址上的稳定币总额已超过50亿,这无疑是一个巨大的潜在买盘力量。

再回过头来看在第一节中我们留下的关于持仓大于1000枚比特币的巨鲸数量变化的话题,如果拉长周期来看,在上一轮牛市期间,也就是2016年10月~2017年2月间,也曾出现过巨鲸数量大幅度下降的情况,并且持仓地址数量直到2019年2月才重新达到2016年9月的水平,但这并没有影响在7个月之后出现比特币的大幅拉升行情。

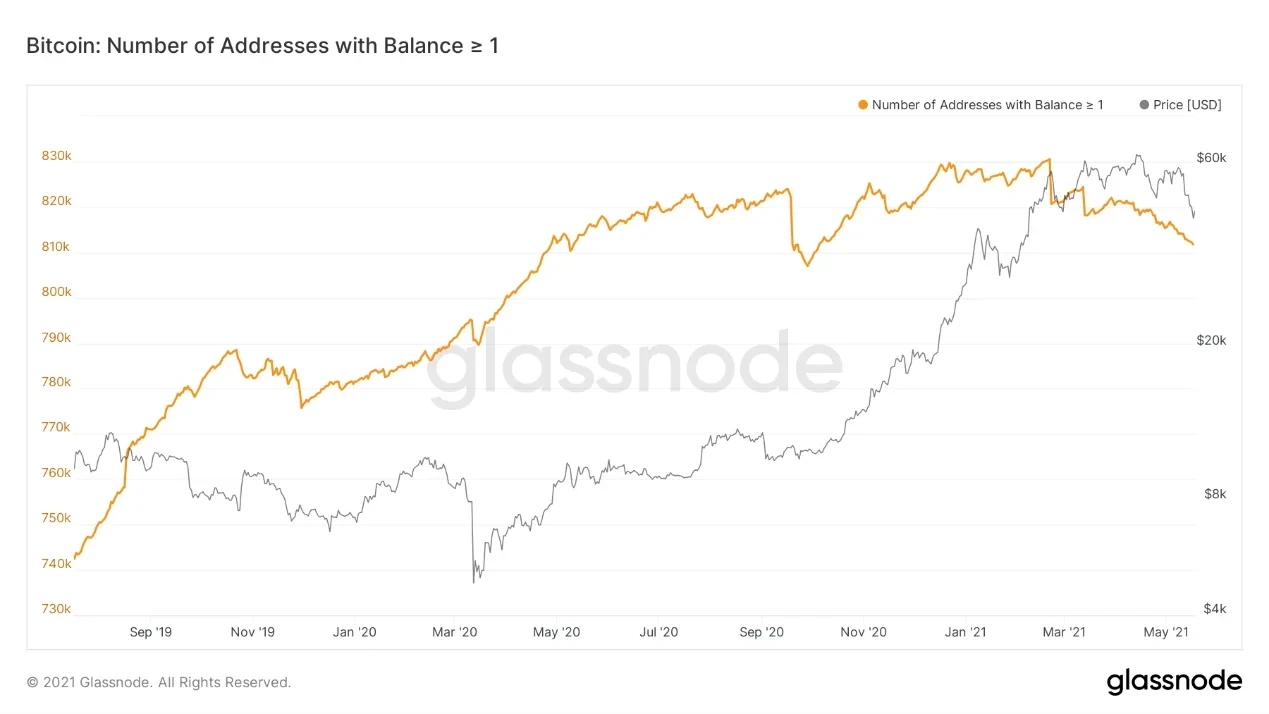

同时,如果把持仓大于1枚比特币和0.1枚比特币的地址数拿来对比,可以发现,和巨鲸地址数量的骤降不同,这两个数据的变化在最近一个月的下降幅度要缓和得多。可见和部分巨鲸出售比特币的脚步同时,有更多的中小投资者选择了买进比特币并持有。

同样的道理,对于上面提到的欧易OKX当季和次季比特币合约基差率的变化情况,虽然在近期有大幅回落,但需要注意的是,截至目前这两个合约品种的基差率依然保持正溢价,并且次季合约基差率仍然大于5%,在一定程度上说明,长期投资者依然是看好比特币未来走势的。

再回到盘面之中,我们计算得到在这次回调行情里,目前录得最大跌幅是34%。但是回顾上一轮牛市的上涨行情就可以发现,像这样跌幅在30%~40%之间的大回调至少有3次。

历史也许不会重演,但往往会惊人的相似。最后让我们再次回归到技术层面,在上一轮牛市中,比特币于2017年12月中旬见顶,随后进入了2个月的震荡下行,直到2月6日跌破MA200宣告牛市结束,目前的比特币价格尚在MA200之上运行,所以我们尚不必过分悲观,静待市场走出方向给出答案。

结语

综合当前盘面给出的信号,衍生品交易市场内的溢价情况还有比特币链上流动数据、稳定币流入交易所变化等多个因素,并和上一轮牛市周期进行对比,支持牛市进程走向结束的的数据似乎并不充分,所以对于身处市场的投资者来说,时刻保持对市场的敬畏,减少情绪因素对投资决策的影响,才是第一位的。

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。