欧易研究院:加息预期之下,矿企ETF提振有限

欧易研究院

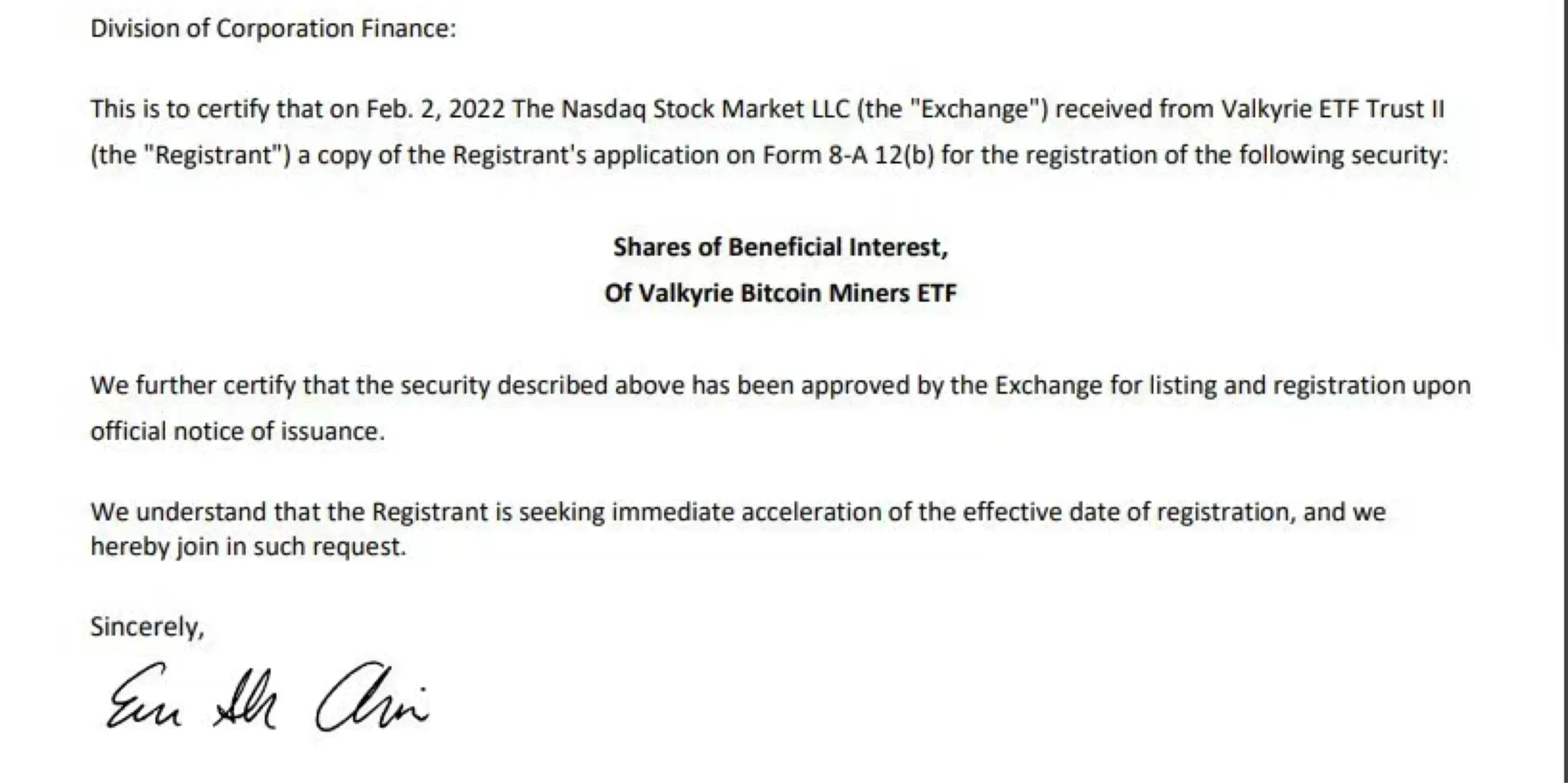

2022年2月7日,据纳斯达克文件显示:由加密资产管理公司Valkyrie提交的比特币矿企 ETF(Bitcoin Miners ETF)已获准在纳斯达克上市,代码为WGMI。开盘首日,WGMI涨幅6.6%,成交量超15万股。

据欧易行情显示:比特币价格在消息前后有所走强,并站上45800关口,创下一个月内新高。该Miners ETF的获准交易,也在一定范围内被视作扭转市场下行颓势的“强心剂”。

比特币矿企ETF的通过,为何会与行情之间存在特殊的关联?ETF究竟是什么?对于加密金融市场而言,比特币ETF的意义是什么?下文,我们将逐一为您大致解读。

一、比特币ETF是什么,其意义又是什么?

首先科普下,关于比特币ETF的背景信息。

ETF(Exchange Traded Fund),又被称为交易所交易基金,它是一种在交易所上市交易的、基金份额可变的开放式基金。这款受管制的合规的金融产品,可以让基金像股票一样可以在交易平台挂牌并自由交易,为普通投资者提供了合规的投资选择。一直以来,加密圈从业者翘首盼望,比特币ETF通过。黄金ETF的珠玉在前,可以很充分地解释这一强烈预期:

2003 年,澳大利亚上线了世界上第一只支黄金ETF。次年10月,US ETF GLD通过SEC审批,并于11月正式开启交易。这意味着黄金投资的门槛大幅降低,新的交易者可以通过ETF更加容易地获得黄金敞口。

随着更多的交易者和资金流入,黄金开始了大周期长牛。通过下方的价格走势图可以看出:ETF GLD审批通过数年后,黄金价格从410-440美金区间一路涨至1900美元附近的最高位,累计涨幅超340%。

如果比特币现货ETF通过SEC审批并正式上线,那么大概率会在源源不断的资金推动下复刻黄金的走势,其重要性不言而喻。这也是市场对于各类ETF消息格外敏感的原因所在。

二、市场期望值攀升,但SEC 6次拒绝BTC现货ETF的申请

2016年,Bats BZX交易所向证券交易委员会(SEC)提交了Winklevoss Bitcoin Trust产品的申请,这是可查证范围内最早的比特币ETF正式申请记录,不过被SEC以“防止价格操纵和市场欺诈”为由拒绝。此后数年时间内,先后有数十家公司机构向SEC提交过比特币ETF的申请,但是均未获得批准。

2021年,比特币ETF出现破局转机:一季度之中,加拿大资产管理公司Purpose Investments Inc.获得加拿大安大略省证券委员会批准发行比特币交易所交易基金(ETF),这也是全球首支比特币ETF。此后,加拿大更是连续通过Evolve Bitcoin ETF和CI Galaxy Bitcoin ETF。据OKLink数据显示:Purpose BTC ETF持仓量曾突破3万枚比特币。

可能是受加拿大、巴西等国激进政策的影响,美国SEC也开始重新审视比特币相关ETF,并随之调整了“一拖二拒”的一贯态度。

2021年10月19日,美国金融服务商 ProShares提供的比特币期货 ETF通过SEC审核,正式在纽交所开启交易,代码BITO。据彭博数据统计,该ETF换手量超过2400万单位,首日总交易额接近10亿美元,其规模仅次于贝莱德的碳中和ETF,成为历史上首日成交额次高位的ETF。

比特币期货ETF的通过,让彼时的市场看到了现货ETF的无限可能。但遗憾的是:此后,SEC先后拒绝了六次比特币现货ETF的申请。须知,比特币期货ETF与现货ETF在参与门槛和理解成本上的差别,与比特币合约(期货)交易及现货交易大致相仿。所以,比特币期货ETF的通过,影响力仍然有限。

三、此“ETF”非彼“ETF”

2021年,对于比特币和整个加密市场来说无疑是利好频出:特斯拉支持比特币支付,萨尔瓦多宣布将比特币作为法定货币,Coinbase成功登陆纳斯达克,Microstrategy等机构的持续买入,一众ETF在各大经济主体接连上线等。

可以看出,在这一年中比特币的主流接受度发生了质的变化。而比特币也在接踵而至的利好刺激下,一路走强创下6.9万元美金的价格新高,并以60%的年度涨幅,跑赢了黄金(-3.6%)、原油(56%)、纳斯达克指数(26%),以及在去年风头极盛的特斯拉(49%)。

2022年,数字资产市场充满了不确定性:

一方面,美国通胀水平刷新近40年的记录,美国和英国的CPI数据也携手突破数十年来的新高。抑制通胀增速已经成为全球范围内的共同话题,鹰派言论此起彼伏,加息预期持续加强。一旦货币政策收紧,量化宽松下的全球放水将成为过去式,充沛的流动性大潮褪去,金融市场也将受挫下行。

另一方面,对历史上比特币减半周期走势的参考,也让投资者对后市充满担忧。在此情况下,SEC能否通过比特币现货ETF的审批,便成为了助力市场重回强势的决定性因素。所以,部分市场参与者将此次矿企ETF(Bitcoin Miners ETF)在纳斯达克上市,视作加密市场走出持续三个月下行趋势的关键节点。

然而需要注意的是,此“ETF”非彼“ETF”。与属于类虚拟证券的比特币期货及现货ETF有所不同,因为比特币矿企属于实体范畴,所以Bitcoin Miners ETF只需要通过纳斯达克审核即可上线。也就是说:从矿企ETF的上线交易,并不能判断SEC对比特币现货ETF的态度是否发生转变。

几乎同一时间,SEC针对几则比特币现货ETF申请的审批向公众收集意见,要求公众就该类型的 ETF 以及比特币本身是否容易受到操纵和欺诈,提供反馈。同时,也为基金管理公司Global X的比特币ETF申请决定程序设定了更长的时间,将决定日期推迟至4月20日。

目前来看,比特币现货ETF的通过的可能性并没未提升。而且,比特币矿企ETF追踪的是各大矿企,与比特币的价格和资金流入并没有直接关联,外界也不能将其视作直接获得比特币敞口的途径。所以,普通投资者,不宜想当然地将比特币矿企ETF(Bitcoin Miners ETF)的通过,与比特币现货ETF的后续情况直接联系起来。

总而言之,此次比特币矿企ETF的通过,其实不能视作SEC态度转变的节点,以及提振市场信心的强利好。加密市场后续走势,对外主要取决于全球范围内的货币政策收紧程度,国际局势变化,以及现货ETF能否通过SEC审批。对内,则要看过去一年行业生态发展能否为市场持续上行提供更加强大的支撑,以及基础设施建设能否获得突破性进展。

但是无论比特币现货暂时通过与否,加密市场蓬勃发展的势头并未被阻断。从长期来看,加密资产的发展潜力远未触及瓶颈,足以支撑市场的长牛预期。

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。