加密市场1月财经日历:影响涨跌的那些事

加密市场在乍暖还寒的氛围里进入2022年。回望2021年的市场,可以说一半是火焰,一半是寒冰,上半年有多热烈,下半年就有多寂然,而年底连续40多天的震荡阴跌则持续消耗着投资者的耐心。然而“生之极尽是死,死之极尽是生”,冬天的冰雪下是青草在萌芽。

在2022年的第一个月里,加密市场会怎么走?不仅影响整个市场的情绪,还可能为2022年一整年的走向定下基调。虽然关于未来,我们无法预测,但却可以通过关注预定中的事件,来提前做好准备,找到自己的投资思路和财富密码。

定期查看财经日历,提前制定应对之策,对投资者来说是一个良好的习惯。因为除了不确定的“黑天鹅”事件会导致行情的大突变之外,预定中的事件同样可能令市场为之疯狂。

我们为你盘点了2022年第一季度(1月-3月)要发生的所有重大的财经事件,这些事件可能会在不同程度上影响整个市场的涨跌,甚至是影响整个牛市的基础。

历史上的1月,比特币的收益率如何?

在正式展开文章之前,我们首先复盘一下:历史上的1月,比特币的收益率如何?

我们拉取了欧易平台及第三方数据网站 tradingview 的比特币数据,并进行了筛选统计,结果如下:

从上面的图表中可以看出,历史上的1月,比特币整体上负收益较多,11年时间里,收涨、收跌次数为5:6,平均收益率为6.36%,整体上表现较差。

然而比特币及加密市场发展到今天,无论行业生态、世人认知等都已经大不一样,2022年的第一个月会有什么表现,让我们拭目以待。

1月3日-6日,中、美、欧制造业、服务业PMI数据公布

1月3日,欧盟公布了欧元区12月制造业PMI终值数据。数据显示,欧元区12月制造业PMI终值为58,低于前值58.4,为2月以来最低水平。虽继续保持放缓态势,但仍保持在50.0的荣枯线之上,制造业持续扩张。

1月4日,中国公布了12月财新制造业PMI数据,录得53,虽较11月的十年来高点下降1.9个百分点,但仍显著高于荣枯线,显示疫情后经济恢复仍在持续;在同一天,美国公布了12月ISM制造业PMI为58.7,创2021年1月以来新低,不及预期的60。分析认为主要是由于交付时间下降和价格支付指数大跌所致。

1月5日,欧盟将公布12月服务业PMI终值;1月6日,中国、美国将分别公布12月财新服务业PMI数据、12月ISM非制造业PMI数据。

PMI(采购经理指数)涵盖生产与流通、制造业与非制造业等领域。PMI指数及其商业报告已成为世界经济运行活动的重要评价指标和世界经济变化的晴雨表。

而中国、美国、欧盟作为世界经济的三极,三家GDP之和占到全球GDP的60%以上(2020年数据),可以说在很大程度上代表了世界经济的发展。三家的PMI数据很直观的表现了世界经济发展的冷热,是必须要关注的数据指标。

目前来看,三家PMI数据指标皆有走弱的趋势,这可能会让其制定积极的货币和财经政策,整体上将有利于加密市场。

1月7日,美国非农数据公布,“非农之夜”会继续狂野吗?

1月7日(周五)晚上09:30,美国劳工部将公布12月非农业就业报告。

上次美国非农数据公布(12月3日),表现大幅不及预期,加上奥密克戎变种病毒的影响,引发了包括加密市场在内的全球投资市场的大跌,其中比特币大跌28%,其他数字资产更是超过30%以上的跌幅,整个市场全线“飘红”。

每次非农指数公布前后,都会引起全球金融市场的大地震,本周五的“非农之夜”市场会给出怎样的反应?

目前市场预期美国12月将创造37.4万个非农就业岗位,失业率降至4.2%。但据相关数据显示,目前就业意愿仍然较低,劳动参与率比疫情前低1.5%,且在不同人群中分化较大,这并非美联储定义的“广泛而充分”的就业。

现在美联储和美国经济都面临着这个问题:在通胀飞涨的情况下,就业增长保持在一个“不温不火的水平”,这可能令美联储进退两难,因为过早收紧货币政策可能对经济发展构成风险,而收紧货币政策可能在根本上动摇加密市场牛市的基础。

简单的说,本周五的非农数据公布可能会给美国经济发展以及接下来的美联储议息会议定下基调,不仅需要注意对加密市场短时内带来的冲击,还需要关注后续的长远影响。

1月7日,欧元区CPI年率初值公布,加息不再“遥遥无期”?

1月7日,欧元区12月CPI年率初值将公布。

根据欧洲央行去年12月公布的最新预测,2022年通胀率平均水平为3.2%,远高于去年9月预期的1.7%。不过欧洲央行预测2023年和2024年通胀率将降至1.8%,低于央行2%的目标。但在去年12月政策会议期间,已经有几位政策制定者质疑欧洲央行的预测,认为欧洲央行低估了物价增长保持在2%目标以上的风险。

随着通胀风险愈演愈烈,即使是“鸽王”欧洲央行也无法再坚称加息“遥遥无期”,甚至宣称最早2022年就要加息。此前,2021年12月欧洲央行已经在收紧政策方面迈出了一小步,宣布将在今年3月结束1.85万亿欧元的紧急抗疫购债计划(PEPP),一季度PEPP购买速度也会放缓。

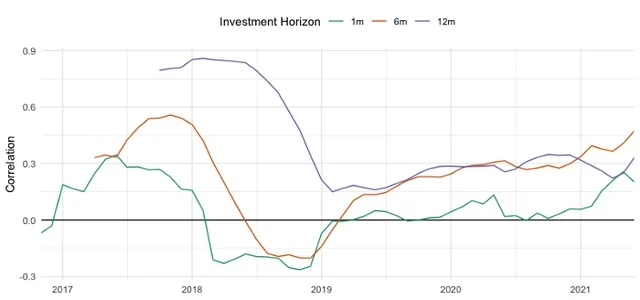

此外,1月20日左右(具体时间以官方公布的为准),美国CPI数据也将公布。CPI数据将会对各国的货币政策和财政政策产生重大影响,从而影响包括加密市场在内的所有投资市场。有研究者认为,比特币和CPI在短期和长期投资范围内的相关性具有中到强的正相关关系。如下图:

欧元区与美国CPI的数据如果高于预期,则可能加速美联储与欧洲央行结束QE,开启加息,那么对加密市场将会产生巨大的冲击。

1月27日,美联储2022年第一次议息会议,将引起全球市场“地震”?

北京时间1月27日,美联储2022年第一次议息会议将如期召开,并会公布相应的利率决议和缩减购债的规模。

美国经济是在近40年高位的通胀下迈入2022年的,现在市场的主流共识是:美联储年内将通过加息以抑制通胀、防止经济过热。

如果按照2021年最后一次议息会议(12月15日)宣布的,每月缩减300亿美元的债券购买速度,那么购债将于今年3月结束,随后美联储将会开始考虑加息。而最新点阵图暗示今年将加息3次,如下图:

当然,美联储利率点阵图向来以多变而著称,当前的预期并不等于今年的实际行动。但需要强调的是,美联储票委会在今年的第一次会议上就会进行轮换(替换上一年四位地方联储主席),市场认为2022年的票委整体比2021年还要来得“鹰派”。不过,更大问题将是谁来填补三名理事的空缺,市场认为,美国总统拜登会提名三位比较“鸽派”的理事来平衡货币政策。

无论如何,1月27日,美联储2022年第一次议息会议都是需要提起十二分精神关注的事情,这是整个一月份最重磅的宏观经济事件,可以说将影响整个市场的牛熊形态。

1月31日,春节假期开始,会否有“春劫”?

1月31,是除夕夜,也是春节7天长假的第一天,在长假期间,国内几乎所有传统金融机构都将休息,A股、港股也会休市,这可能会影响市场对风险的承接能力。

由于“春节效应”的巨大影响,加密市场也将会被波及到。现在关于比特币“春节效应”存在的观点主要分为两大对立阵营:一方认为多年来春节期间比特币价格均稳定走高,可以入市;另一方认为春节前将出现明显跌势,需要离场。

我们拉取了欧易平台及第三方数据网站QKL123的比特币数据,发现从2012年算起,比特币价格在春节期间涨跌次数比为7:3,上涨年份占据绝对优势地位。

但第二种观点也得到数据支持,春节前的15天-20天左右,比特币价格跌比涨多,这可能是国人春节前开始准备过年资金的时候。但今年由于华尔街机构为代表的机构投资者的入场,规律是否还有效,则是个未知数。

其实相对于比特币“春节效应”的观点,承接上年的整体环境和代表性大事件的发生对比特币价格走势的影响更大。

结语

正如我们在原来的文章《比特币“美股化”,牛熊边界将逐渐模糊?》里所说的那样,随着机构进场、主流资本进场,以比特币为代表的数字资产已经变成了主流金融产品,不仅开始与美股为代表的全球资本市场形成协同效应,而且将越来越表现出与之相似的形态。

而且加密市场天生是全球性的市场,随着整个市场的发展壮大,与传统世界的关系越来越紧密,相应的受到的影响也越来越大。我们为你盘点了2022年第一季度(1月-3月)要发生的所有重大的财经事件,这些事件可能会在不同程度上影响整个市场的涨跌,甚至是影响整个牛市的基础。

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。