去中心化衍生品交易的商业版图(上)

去中心化衍生品具备DEX的多数优势,例如去中心化、抗审查性、无需许可性、资产高度自主等,Layer 2的加持下,DEX衍生品也具备CEX赖以为傲的Orderbook,DEX衍生品与DeFi、NFT的组合又将激发出无限的想象空间。

可以这样认为,去中心化衍生品是DeFi的集大成者,也是CEX优势的吸纳者。但当下的DEX衍生品仍处于发展的早期,存在产品设计、交易深度、用户使用习惯、性能不足等问题,不过这并不影响DEX衍生品发展的大趋势,本文将对当下的DEX衍生品领域进行一次全面梳理。

1、去中心化衍生品交易现状

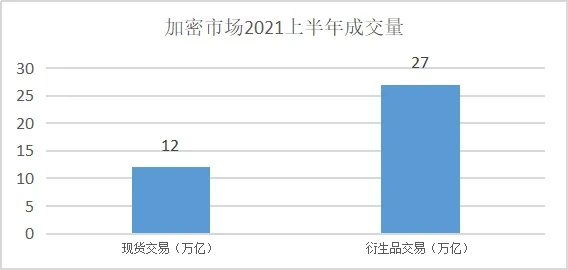

在此前文章《去中心化衍生品会火吗?》一文,我们提到在2021年上半年,加密领域前10衍生品交易所就产生了大约27万亿美元的交易量,而前10名现货交易所约为12万亿美元,前者是后者2倍还高。

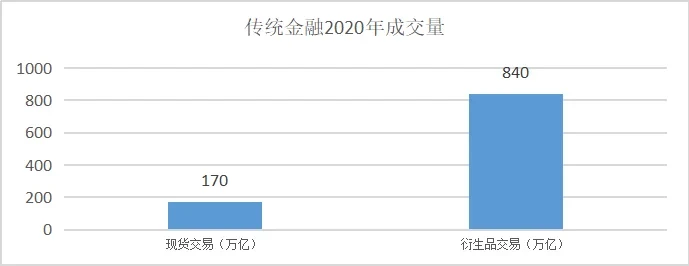

而在传统金融世界,2020年整体的衍生品市场的名义价值大致为840万亿美元,而对应的股票、债券等现货市场成交规模约为170万亿美元,衍生品市场的规模是其现货资产成交量的4-5倍。

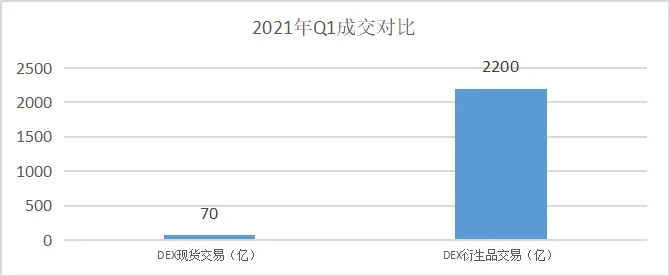

不过在DEX衍生品市场中,这一情况却恰恰相反。2021年Q1,去中心化衍生品成交量约为70亿美元,而同一时期去中心化现货成交量超过2200亿美元,后者是前者的32倍。

以上就是当下DEX衍生品市场的现状:与传统意义上“衍生品交易远超现货交易”的常态大相径庭,但另一方面也说明,DEX衍生品市场有着巨大的潜力,就像DEX从2020年初的默默无闻,到下半年成交量爆发,最高占全部加密市场总成交量的40%,这一“壮举”也极有可能发生在DEX衍生品市场。

2、DEX衍生品交易的两种撮合方式

DEX衍生品分类方式很多,按照撮合方式可以分为AMM与订单薄两种类型,按照产品功能,可以分为六种类型,分别为永续合约(Perpetual)、期权(options)、基于Layer 2的稳定币(Stablecoin)、利率衍生品(nterest Rate Derivatives)、二元期权(Binary options)、波动率指数(Volatility Indices)。

按照撮合方式,DEX衍生品分为自动化做市商(AMM,Automated Market Maker)与订单簿(Orderbook),前者代表项目有Perpetual Protocol、MCDEX、Futureswap、dFuture、Kine Protocol等,后者代表项目有dYdX、DerivaDEX 、Injective Protocol、Vega Protocol、Serum等。

在AMM撮合交易模式下,交易者的交易对手通常是资产池或质押者,例如你在Perpetual Protocol的资产池中质押ETH,实际上你就是交易者的对手盘,协议为了鼓励你在“Pool”中增加质押量,会将治理代币的通胀部分与交易手续费奖励给质押者,以增加深度,进而减少高倍杠杆对价格的影响。这类撮合机制对杠杆容忍度不高,Perpetual Protocol最高支持10倍杠杆。

在AMM的基础上,还进化出了vAMM。我们知道在AMM中,质押者需要把真实的资产暴露在高倍杠杆下,这也就将投资者置于高倍风险下。vAMM被称为虚拟自动做市商,只提供协议价格发现,vAMM背后的真实资产则存储在智能合约金库中。

以Perpetual Protocol为例,用户将100 USDC存入智能合约金库,假设开了5倍多单,开始交易时,协议就会在vAMM中铸造500 USDC的虚拟资产,如果发生清算,就在智能合约金库进行交割,将用户真实资产与风险进行分割。

采用订单簿的产品,投资者能够获得中心化交易所的交易体验,例如近期大热的dYdX就采用订单簿撮合机制,为了提升性能,dYdX采用链下订单簿+链上结算的模式,能够达到像在中心化交易所那样的效果,且交易者不必为挂单与撤单支付手续费。dYdX可以容忍能够达到25倍的杠杆。

那么,未来的DEX衍生品市场到底会采用哪种撮合方式?最有可能的答案是,两者都需要。

首先,对于AMM,就像在Uniswap、Sushiswap、DoDo这些DEX上看到的,他们采用AMM撮合方式,允许用户自由上架各类代币交易对,只要提供足够流动性就可以开门营业了,在即将到来的Perpetual Protocol v2 Curie版本中,将会采用这一模式。

另一方面,对于订单薄,为用户提供了CEX这样的交易体验,以dYdX为例,交易者能够得到“市价/限价/止损/追踪止损单”这样的挂单体验,与此相反,在采用AMM的Perpetual Protocol V1中,用户只能接触到市价订单。

实际上,同时采用两种撮合方式的设计早已被DeFi开发者们采纳,例如完全基于L2基础设施Arbitrum的去中心化交易所DeGate,在设计之初就将AMM与Orderbook同时整合进产品。乐观判断AMM+Orderbook+Layer 2将成为新生代DEX的基础配置,也会成为DEX衍生品交易产品的选择。

3、DEX衍生品交易的六种类型

按照产品类型,DEX衍生品可以分为六种类型,分别为永续合约、期权、合成资产类产品、利率衍生品、二元期权、波动率指数,这其中与永续合约/期权相关的产品最多,而且随着L2基础设施的不断完善,永续合约类衍生品正爆发出强劲的生命力,例如,基于L2基础设施Starkware的dYdX交易量呈现指数增长,在刚刚过去的9月20日,dYdX的交易量超过23亿美元,是三个月前成交量的90倍,如此快速的增长,要归功于dYdX的二层解决方案StarkWare。

永续合约类产品,主要包括dYdX、Perpetual、Futureswap、MCDEX、Serum、Injective Protocol、DerivaDEX、Kine Protocol。

目前,dYdX、Perpetual Protocol、和Futureswap是中心化衍生品交易领域的领头羊,成交量占整个市场的90%以上,不过,随着Arbitrum、Optimism、StarkWare等L2基础设施上线,其他产品的市场份额也将有较大的增长空间。

此外,随着DeFi生态系统更多的高性能L1不断完善,例如Polygon、Solana、Polkadot、OKTC、Definity等,新的竞争格局也将打开,例如Kine Protocol同时选择跨多个基础设施(Polygon、ETH、OKTC等),采用以太坊链上质押+链下交易,支持最高100x的永续合约,这是DEX衍生品世界最高杠杆的永续合约产品。

期权类产品,主要包括Opyn、Hegic、CHARM、Hedget、Oddz Finance、Permia Fianance、Siren、Vega、Auctus、Primitive。合成资产类产品,主要包括Ribbon Finance、Umaproject、Synthetix。利率衍生品,主要包括Swivel、Pendle、Element、Sense。二元期权,主要包括Thales、Divergence。波动率指数,主要包括Volmex、CVI。

除了以上分类,我们还要关注基于L2跨链方案的算法稳定币、稳定币衍生品。目前,与以太坊兼容的侧链、稳定币衍生品xDai为DEX衍生品发展提供了更大的可能性。

针对DEX衍生品市场最常见的永续合约、期权与合成资产三个品类,每个品类挑选出最重要的两个项目进行对比。

首先来看永续合约产品中的Perpetual与dYdX,对比将从杠杆倍数与抵押品、对手盘、风控、价格来源、订单类型与手续费、用户体验等几个方面展开。

| 永续合约 | Perpetual | dYdX |

| 最大杠杆&抵押品 | 10x USDC | 25x USDC |

| 对手盘 | 交易者vs质押者(Peer to Pool) 1.交易手续费的50%进入保险基金(Insurance Fund); 2.交易手续费的50%支付给PERP质押者,赎回资金需药7天冷静期 | 交易者vs做市商(Peer to Peer) 做市商主要来自DeFi世界,如Wintermute、Amber Group、Wootrade (Kronos)、Sixtant、DAT Trading等 |

| 风控 | 1.保险基金(Insurance Fund)与质押池(Staking Pool); 2.总资产/总负债低于150%时紧急停机 | 1.中心化控制的保险基金; 2.去杠杆化 |

| 价格来源 | 标定:自动做市商(VAMM) 指数:Chainlink预言机 | 标定:订单薄(Orderbook) 指数:Chainlink预言机 |

| 订单类型&交易手续费 | 仅支持市价订单(Market Order);交易手续费0.1% | 市价/限价/止损/追踪止损单;交易手续费根据交易量在0%-0.2%区间浮动 |

| 用户体验 | 1.如果存款量大于50万美金就没有转账手续费(以太坊用户需要把资金转移至xDAI); 2.合约更容易被理解; 3.交叉保证金 | 1,无需将资产转移至以太坊用户; 2.合约有点难理解,需要花时间熟悉; 3.交叉保证金 |

| 清算比率 | 6.25%保证金率部分清算; 2.5%保证金率全部清算 | 3%保证金率清算 |

然后来看期权产品中的Hegic V8888(V8888代表最新版本)与Opyn,对比将从支持产品、流动性来源、风控、价格来源、订单类型与手续费、用户体验与资本利用率几个方面展开。

| 期权 | Hegic V8888 | Opyn |

| 当下产品 | 买卖wBTC/ETH的看涨期权(只看现金),小于90天,美国人,自动执行的现金结算期权 | 买卖wBTC/ETH的看涨期权(只看现金),小于120天,欧洲人,自动执行的现金结算期权 |

| 流动性来源 | 交易者vs质押者(Peer to Pool) 以期权写入人身份存款以支付溢价 | 交易者vs做市商(Peer to Peer) |

| 风控 | 获得结算费与交易费的质押池 | 卖出人必须维持最低数量的抵押品,比如卖出1ETH的看涨期权 |

| 价格来源 | Chainlink预言机 | Chainlink预言机 |

| 订单类型/手续费 | 只有等价期权; LP支付计入保险费的结算费, 期权买方支付的总保费的10%-30% | 订单簿; 目前不收取交易费 |

| 用户体验 | 1.当下仅大额交易零手续费,比如1wBTC 2.比较容易理解 | 1.专业的订单簿比较难理解 2.仅适用于机构 |

| 资本利用率 | 发行质押率会被设定在50% | 部分抵押的抵押率为40% |

最后来看合成资产类产品中的Synthetix与UMA,对比将从支持产品、对手盘、风控、价格来源、订单类型与手续费、用户体验与资本利用率几个方面展开。

| 合成资产 | Synthetix | UMA |

| 当下产品 | 多头(sBTC)or空头(iBTC) 加密资产/外汇/股票/商品 | 期权、零利率债券等 |

| 对手盘 | 交易者vs质押者(Peer to Pool) 质押SNX,获得交易手续费与SNX通胀奖励 | 交易者vs做市商(Peer to Peer) |

| 风控 | 1.质押池; 2.冻结与暂停交易 | 由于只为人们提供创建衍生品的模板,因此平台无风险 |

| 价格来源 | Chainlink预言机 | Chainlink预言机 UMA DVM解决清算纠纷 |

| 手续费 | 0.1%-1%,通常情况下0.3% | — |

| 用户体验 | 1.太多子应用程序提升复杂度 2.很难理解与使用 | 1.很难理解,创建交易模板门槛很高 2.提供各种衍生工具 |

| 清算比率 | L2初始保证金是1000%;保证金持续3天小于200%将会被清算 | 125%质押率 |

由于篇幅原因,本文暂时展示前三部分,后面四个部分将会在下周(9月29日)推送,欢迎围观。说明:《去中心化衍生品的商业版图》全文共计划七部分,分别为1)去中心化衍生品交易现状、2)DEX衍生品交易的两种撮合方式、3)DEX衍生品交易的六种类型、4)DEX衍生品商业版图、5)当Layer 2遇到DEX衍生品、6)去中心化衍生品的想象空间、7)去中心衍生品面临怎样的问题。

© 2025 OKX。本文可以全文复制或分发,也可以使用本文 100 字或更少的摘录,前提是此类使用是非商业性的。整篇文章的任何复制或分发亦必须突出说明:“本文版权所有 © 2025 OKX,经许可使用。”允许的摘录必须引用文章名称并包含出处,例如“文章名称,[作者姓名 (如适用)],© 2025 OKX”。不允许对本文进行衍生作品或其他用途。