一文读懂全球比特币ETF现状,SEC的“拖字诀”什么时候到期?

6月23日消息,巴西证券交易所上市了比特币ETF,与此同时,迪拜纳斯达克交易所批准了比特币基金交易,这也是中东上市的首支比特币基金。

巧合的是,也在同一日,美国SEC决定延长就是否批准Valkyrie比特币ETF的审查期至8月10日,SEC表示需要更多的时间来评估拟议的修改内容。而一周前,SEC同样再次推迟了对VanEck比特币ETF的审查。

比特币ETF的优势在于它将比特币放入一个整洁的资产包,非常适合投资者现有的经纪账户结构,极大地降低了投资者准入门槛,如免去了处理私人钱包和私钥管理的复杂操作,为更多传统股票市场的投资者进入加密世界铺平了道路。

目前,美国的邻国加拿大已经先后批准了4家机构在多伦多证券交易所上市比特币ETF,拉丁美洲也有了自己的比特币ETF,而美国,虽然早在2013年便有公司申请比特币ETF,但至今都未能成功通过。

目前,全球比特币ETF究竟发展到了什么地步?SEC的“拖字诀”最多能拖到什么时候?带着这些问题,我们翻阅全网资料,除了勾勒出大致的全球比特币ETF地图外,还制作了一张清晰的SEC审查时间表,或许能告诉你一些答案。

巴西成第二个比特币ETF批准发行国,加拿大4支ETF AUM超16亿美元

6月23日,区块链投资公司QR Capital的比特币ETF成功在巴西证券交易所交易,交易代码为QBTC11。在3月的时候,巴西证券交易委员会曾批准QR Capital的比特币ETF在位于圣保罗的B3交易所交易,此举让巴西成为了继加拿大之后第二个比特币ETF批准发行国。

作为目前拉丁美洲最大的国家,巴西有2.15亿人口,居世界第六。比特币ETF在巴西的成功上市,除了为普通投资者搭建了更合规、易入的比特币投资通道外,还解决了安全托管、流动性、私钥管理等问题。

QR Capital的CEO Fernando Carvalho表示,比特币ETF进入股市是“加密市场和传统金融市场的历史性时刻,巴西投资者现在有了一个受监管和强大的选择来购买比特币。”

据悉,QBTC11使用CME CF比特币参考利率,这与CME用于比特币期货合约的指数相同。截至6月24日,拉丁美洲首支比特币ETF的资产净值约为2328万美元,年管理费为0.75%。

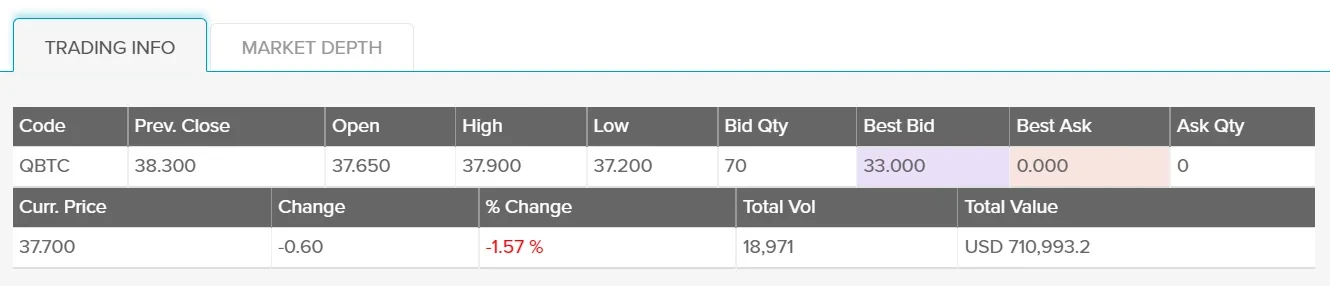

与此同时,迪拜纳斯达克交易所批准了加拿大投资基金管理公司3iQ旗下的比特币基金(The Bitcoin Fund)于迪拜时间6月23日10时交易,交易代码为QBTC,参考价格是34.57美元。上市当日,该ETF上涨了11%。

需要一提的是,3iQ的比特币基金是中东地区的首支比特币基金,该基金于2020年推出,当时在加拿大多伦多证券交易所上市,创下了第一支在全球重要股票交易所上市的公开加密货币基金的记录。该基金属于交易所交易产品(ETP),但并非ETF。

就ETP与ETF的关系,我们在VanEck 亚太区CEO兼董事总经理Arian Neiron于2016年4月发表的文章中得到了解答。ETP是证券交易所交易的金融产品集合的总称,包括交易所交易基金(ETFs)、交易所买卖管理基金(ETMFs)、交易所上市的结构性产品(SPs)、交易所交易工具(ETVs)、交易所交易票据(ETNs),交易所交易商品(ETCs)等等。这些产品的共同之处在于它们都是日内交易,且都是开放式交易,这意味着发行份额是不固定的,可根据需求和供应量增减。

ETF的主要投资目标是提供密切跟踪指数、商品、货币的投资回报,常见的ETF就是指数跟踪型ETF。在没有出来比特币ETF之前,有一些公开交易的基金会将资金用于投资比特币。与直接购买比特币的比特币ETF不同,基金中的股份代表投资于加密货币的资金池。

除了比特币基金(The Bitcoin Fund, QBTC.U, QBTC)外,3iQ目前还拥有3iQ CoinShares Bitcoin ETF(BTCQ,BTCQ.U),3iQ CoinShares Ether ETF,以太坊基金(The Ether Fund),以及3iQ Global Cryptoasset Fund。

3iQ CoinShares Bitcoin ETF(BTCQ,BTCQ.U)就是加拿大在通过Purpose Investments、Evolve Funds Group以及CI Global Asset Management三家比特币ETF后,批准的第四支合规比特币ETF。

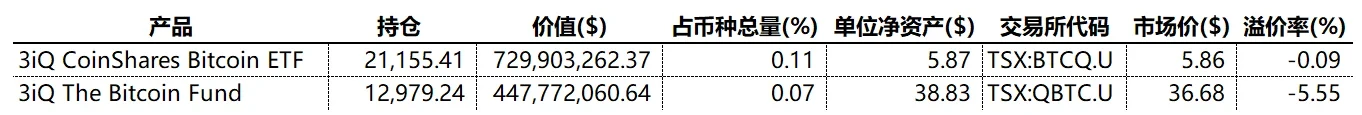

OKLink数据显示,截至6月24日,3iQ CoinShares Bitcoin ETF(BTCQ,BTCQ.U)持有21,155.41枚比特币,价值约7.30亿美元。3iQ The Bitcoin Fund(QBTC.U, QBTC)持有12,979.24枚比特币,价值约4.48亿美元。

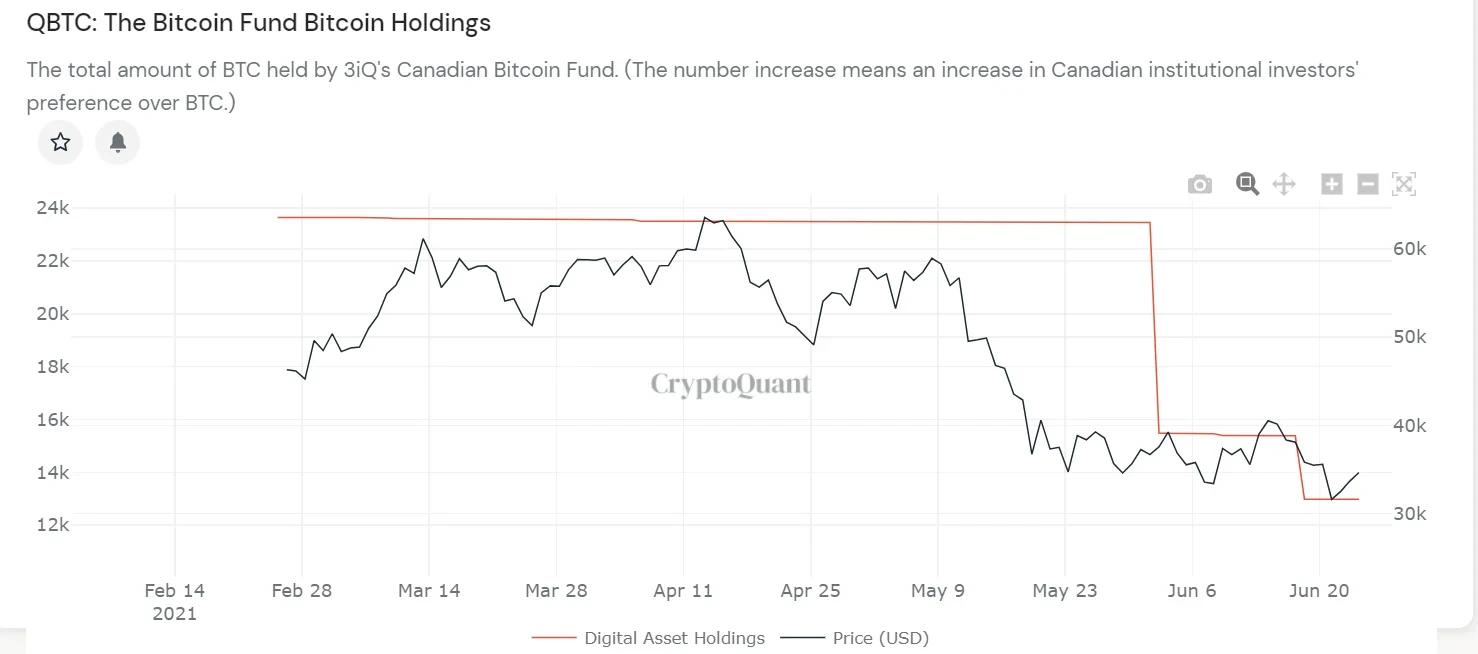

近两个月,比特币表现不佳,自5月21日跌破200日均线后未能有效站回,技术面上宣告进入熊市。CryptoQuant数据显示,QBTC从6月1日的23,458枚比特币跌至6月24日的12,979枚,减少了10,479枚。

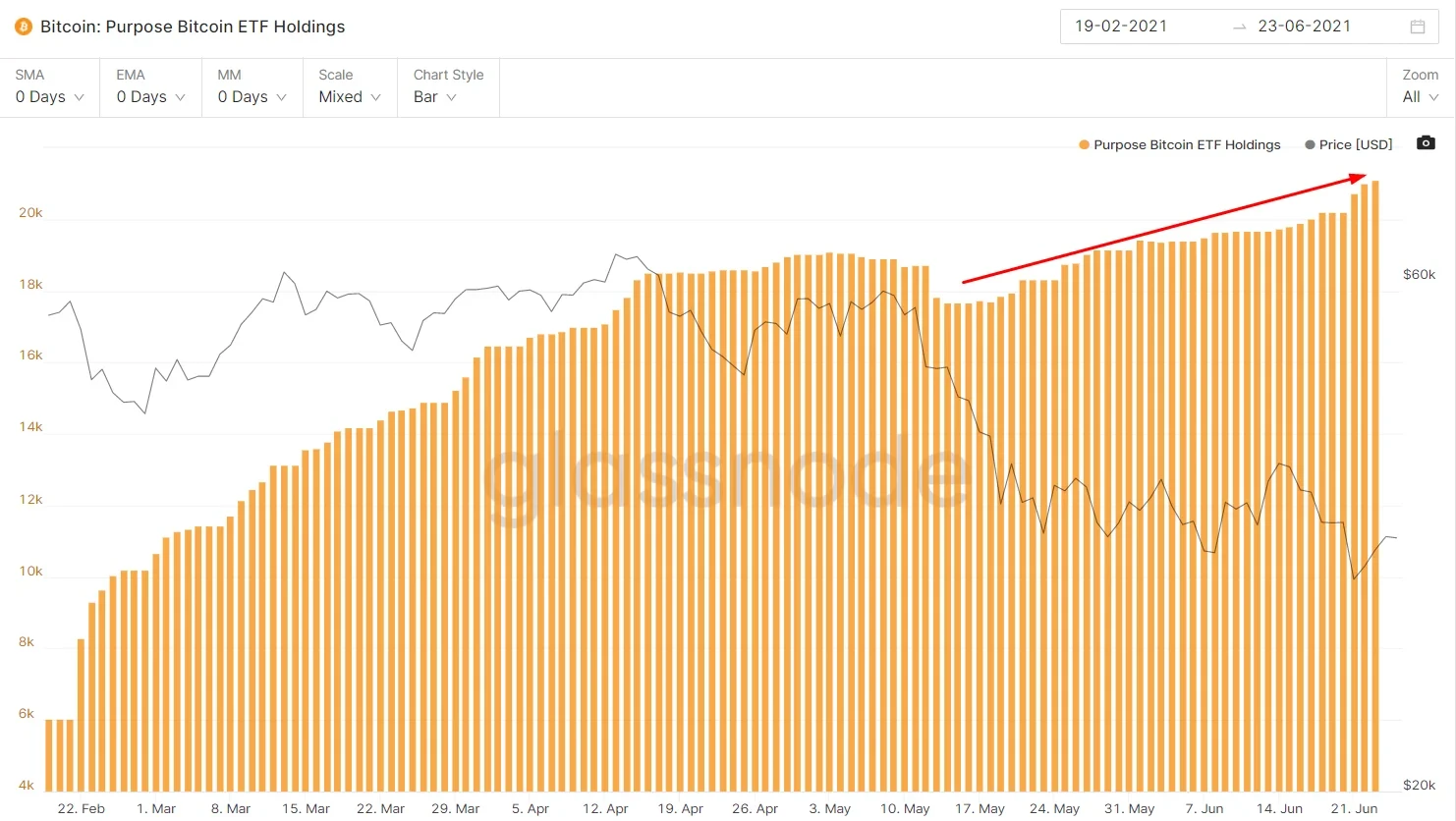

加拿大通过的第一支比特币ETF,Purpose Bitcoin ETF,据官网显示,截至6月24日,该基金的资产管理总规模为7.39亿美元,持有21,184.64枚比特币。通过Glassnode数据分析平台,我们可以看到,从5月13日至今,其比特币持有量处于一个稳步上升的状态,资金呈现出净流入。

但由于比特币的下跌,其资产管理规模从巅峰的13.80亿美元下跌至7.49亿美元,资产规模缩水了46%。

此外,根据OKLink专题数据——证券产品一栏,我们同样找到了另两家在多伦多证券交易所交易的比特币ETF数据,CI Galaxy Bitcoin ETF当前持有3,130.62枚比特币,价值达1.08亿美元,而Evolve Bitcoin ETF的比特币持有量为1,700.31枚,价值达7,120.70万美元。

目前来看,加拿大已经上市并交易3-4个月的比特币ETF基金共计持有47,170.98枚比特币,资产管理总规模达到了16.40亿美元,可见加拿大比特币ETF上市与交易正走向常态化,且ETF的规模在日益壮大。

美ETF申请接连被延迟,SEC的“拖字诀”能到多久?

与加拿大和巴西相比,美国的比特币ETF之路只能用“魔王模式”来形容,从2013年至今,不下十几家机构申请,但均铩羽而归。

6月17日消息,美国SEC表示对VanEck比特币ETF做出决定还需要更多时间,因此在45日考核窗口期(6月17日)到期前,将继续延迟审核。这是SEC在本轮VanEck ETF申请周期内第二次推迟对其的审查期。到了6月22日,美国SEC决定将Valkyrie比特币ETF的审查窗口期延长45天至8月10日,给出的理由同样是需要更多的时间。

我们在《美国SEC再审比特币ETF,会成为加密市场的强心剂吗》一文中指出,当公司向SEC提出比特币ETF上市申请时,SEC会有45天的窗口期进行审查,决定批准、驳斥或是延期该申请,SEC对于窗口期可最多延长至240天。

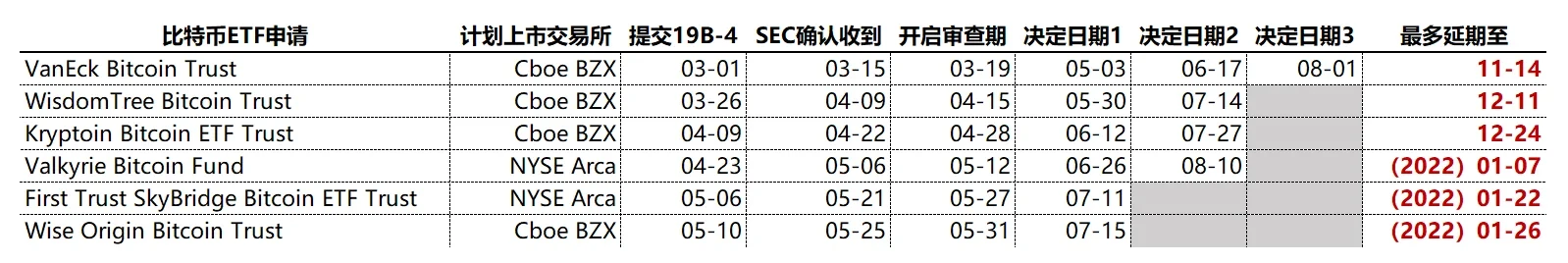

通常为了不对市场造成太大的冲击,SEC对于有争议性的申请通常会采取延期处理,直至耗满240天才会给出结论。那么,目前SEC的“拖字诀”最多能用到什么时候?今年内有没有希望看到美国通过比特币ETF?我们在研究了SEC官网针对比特币ETF的诸多文件后,找出目前市场上认为最具竞争力的比特币ETF申请,简单绘制出了如下审查时间表。

目前市场上认为最具竞争力的比特币ETF申请有6家,分别是VanEck、WisdomTree、Kryptoin、Valkyrie、SkyBridge以及Wise Origin(富达旗下)。SEC在发布确认收到这些比特币ETF计划上市的交易所提交的19B-4表格的公告后,会在5个工作日后开启审查期。

上表我们已经根据SEC发布确认收到公告的先后顺序将申请机构进行了排序,排在第一位的是VanEck Bitcoin ETF。SEC对它的第一个45天审查期的截止日期是5月3日,经过两次延后,现其审查到期日为8月1日。考虑到最多240日的窗口期,因此VanEck比特币ETF的最后“审判日”将会是今年的11月14日。

紧随VanEck的是WisdomTree和Kryptoin,SEC最终可将这两个ETF的审查结果分别推迟至12月11日和12月24日。如果这3家比特币ETF遭到拒绝,我们在2021年大概率见不到美国推出ETF了。

排在最后一位的是Wise Origin,这是富达旗下的基金,众所周知富达是美国跨国金融服务公司,是全球第四大共同基金公司。Wise Origin的比特币ETF审查截止日期是2022年1月26日。

此前每个被拒的比特币ETF提案,SEC都清楚的说明,通过审批的最大障碍是(无论现货还是衍生品)任何一家受监管的交易所都缺乏足够的交易量,价格操纵是其所担心的一个潜在问题。

但考虑到越来越多的机构投资者涌入比特币交易市场,比特币市场规模扩大,合规的投资渠道逐渐铺开,首个比特币交易所股票登陆美股等因素,越来越多的投资者相信SEC批准比特币ETF只是时间问题。

另外,令加密市场兴奋的是,今年4月新上任的SEC主席Gary Gensler曾经在麻省理工教授加密货币相关的课程,他本人也是加密货币领域的专家,在一场听证会上,Gary Gensler表示,“加密货币已经成为变革的催化剂,比特币和其他加密货币为支付和金融普惠带来了新启发,将与其他专员一起促进创新,但同时也会为投资者提供保护。

现实是,尽管Gary Gensler可能是“加密货币支持者”,但出于其SEC主席的身份以及投资者保护原则,Gary Gensler在上任不久后,就加密货币市场的风险性和波动性向投资者们发出了警告。并称SEC在批准富达、WisdomTree、VanEck等比特币ETF申请前,需填补加密货币投资者法律保护方面的空白,并完善加密货币的监管体系。由此可见,美国SEC对于通过比特币ETF仍抱持着谨慎态度。

除了美国外,还有些机构向澳大利亚和南非也提出了比特币ETF申请。5月6日消息,VanEck和BetaShares分别向澳大利亚证交所提出了ETF申请。澳大利亚证交所拒绝对这些申请进行推测或置评,但表示正在密切关注涉及比特币和其他加密货币的上市投资的进展。

6月14日消息,南非约翰内斯堡证券交易所驳回了资产管理公司Sygnia提出的比特币ETF申请,称加密货币缺乏监管框架。据悉,这是Sygnia第二次尝试上市比特币ETF,该家公司在2017年也有过一次类似申请,但被约翰内斯堡证券交易所驳回,理由是该交易所尚未准备好批准加密货币清单。

目前来看,加拿大和巴西作为唯二通过比特币ETF的批准发行国,对于加密货币的姿态是最为友好的,其他国家暂时来看态度仍以谨慎保守为主,但随着比特币市场的发展壮大,我们相信希望的曙光就在前方。

© 2025 OKX。 本文可以全文复制或分发,或使用不超过 100 字的摘录,前提是此类使用仅限非商业用途。对全文的复制或分发必须明确注明:“本文版权所有 © 2025 OKX,经许可使用。” 允许的摘录必须标明文章标题并注明出处,例如“文章标题,作者姓名 (如适用) ,© 2025 OKX”。不允许对本文进行任何衍生作品或其他用途。

相关信息:数字资产交易服务由 OKX Australia Pty Ltd (ABN 22 636 269 040) 提供;关于衍生品和杠杆交易的信息由 OKX Australia Financial Pty Ltd (ABN 14 145 724 509,AFSL 379035) 提供,仅适用于《2001年公司法》(Cth) 下定义的大额客户;其他产品和服务由提供这些产品和服务的相关 OKX 实体提供 (请参阅服务条款)。

本文所含信息仅为一般性信息,不应视为投资建议、个人推荐或购买任何加密货币或相关产品的要约或招揽。在做出决策前,您应自行进行研究并寻求专业建议,确保理解相关产品的风险。过去的表现并不代表未来的结果,切勿承担超过您能够承受的损失风险。如需了解更多信息,请阅读我们的服务条款和风险披露和免责声明。

本内容翻译与英文版本不一致时,以英文版本为准。