比特币失去绝对主导地位,牛市是否走到了终点?

2022年第一个月已经过去了三分之一,然而自去年11月中旬开启的震荡阴跌行情并没有要反转的意思。市场走到现在,已经有很多人开始担心要进入到漫长的熊市。

从2020年“5.12”比特币开启第三轮减半行情开始,至今已经过去一年半有余,这一年半的时间里,加密市场本身与外在大环境都发生了许多值得被历史铭记的事情与变化,这些事情与变化让整个加密市场与以前不太一样了。

可以说加密市场的基本面已经大不同,这种不同不仅是比特币本身的主导地位不断地被冲击弱化,而且以太坊生态的繁荣与元宇宙、Web3等概念的火爆出圈,让更多的传统巨头、“Old Money”入场,市场的参与者以及与传统世界的紧密度也都大不同。

这些因素会对加密市场现在以及未来的牛熊轮回和表现出来的形态,产生根本性的影响,简单的一句话:加密市场的世界变了,这“变”是量变到质变的“变”。

比特币领头羊作用式微,已失去绝对主导地位?

众所周知,比特币先于加密市场而存在,可以说自加密市场诞生起,比特币就是当仁不让的主角和领头羊,无论在市值、知名度、吸引新资金还是对市场的涨跌影响力上都占据绝对的主导地位,特别是在前两轮减半行情里,比特币独领风骚,甚至没有可以与之相提并论的存在。

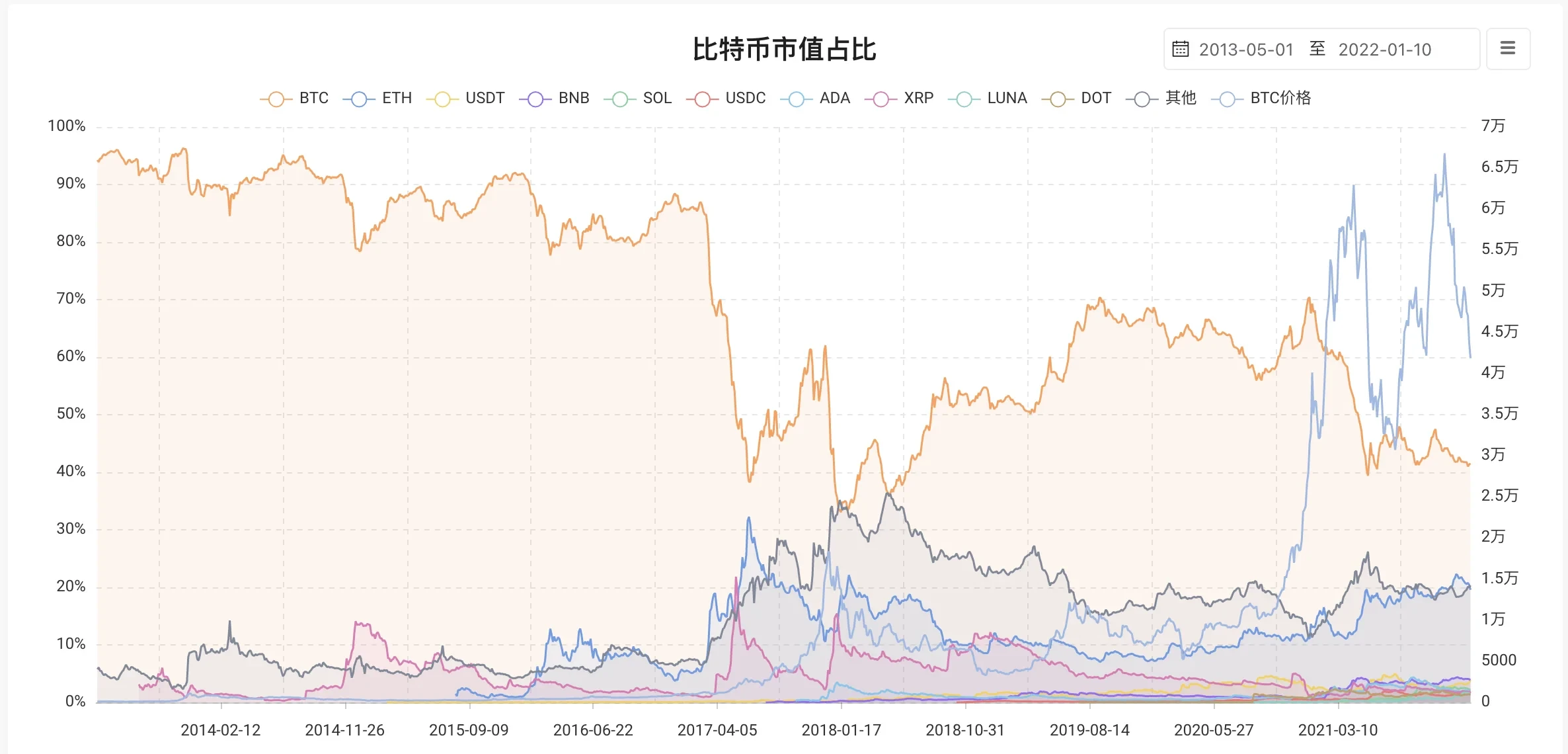

在市值上,比特币长期占加密市场的60%以上,甚至是90%以上,以至于出现只知道比特币不知道加密市场的现象,而且场外新资金的流入也多是通过比特币,其他数字资产的上涨主要是因为比特币的资金溢出效应。

因此此前加密市场的涨跌经常出现这种现象:比特币率先启动上涨,以太坊等主流数字资产跟着上涨,然后一些优质的小市值资产开始疯狂,再是整个市场普涨,最后比特币下跌带崩所有,震荡之后,这种模式再来一遍。

然而在此轮减半行情开始之后,特别是去年“5.19”大跌之后,有些敏锐的人已经意识到上面所说的现象开始逐渐地不起作用了。这轮减半行情,整个市场发生了很多变化,和2013年那一轮以及2017年那一轮比起来,比特币的主导地位是在明显下降的,这点可以从上面的比特币市值占比图上很直观的看出来。

从市值占比来说,今天市场比特币占4成,以太坊占2成,其他的占4成。不仅以太坊的市场影响力逐渐的放大,开始逐渐出现两极的趋势,而且随着整个市场的生态发展,其他概念的项目迅速崛起。

例如NFT的出圈吸引大批圈外用户进入加密市场,DeFi、GameFi等的爆发也吸引众多用户成为数字资产用户,而元宇宙、Web3等概念的发展更是吸引诸如Facebook、谷歌、腾讯等传统巨头加入战斗……

而从比特币本身来说,以华尔街为代表的机构的进场,虽然让其波动性逐渐减少,为其价值的稳定提供了坚实的基础,但是机构的进场也让比特币本身失去了资金流动的活跃性,机构多是以长久持有为主,比特币里的资金开始以沉淀为主,而不是像以前那样是加密市场资金流入的主要通道,满则溢出滋养其他数字资产。

总之,比特币后续的作用逐渐地像真正的黄金那样,成为加密市场的基本盘,成为价值存储标的甚至是一般等价物。无论新资金、新用户的进场,还是加密市场的发展,比特币的主导地位都将逐渐地弱化,相应的对市场的涨跌和牛熊转换的影响也会逐渐弱化。像退了位成“太上皇”的乾隆帝那样,逐渐的放权,成为整个帝国的象征,但具体的事情上开始慢慢的力不从心。

以太坊生态的繁荣,能否留住市场资金?

如果分析此前加密市场的牛熊转换原因,可以看到市场资金进出的多寡基本上决定了牛熊市的进程和形态。前两次减半行情,比特币吸引与留住资金的数量和时间就是牛市的规模和时长。

但此次减半行情,市场出现的一个最大的变量是以太坊和以太坊生态的发展繁荣,让比特币不再独美。而以太坊生态的发展也迅速的带起来一些新公链,特别是主打高性能的新公链,这些速度快、费用低的新公链与以太坊一起,吸纳大量的创新和项目,大量的风险资本开始进入,新资金源源不断的进入,使整个加密市场都获得了发展,也打破了比特币主导新资金入场通道的局面。

这种现象造成的最大的影响是,它客观上延长了牛市持续时间和规模。比如基于以太坊等公链的DeFi项目的发展大大提升了资本的效率,即便在市场不上涨的时候,依然有赚钱的方式。而且新的资产类别不断出现,比如NFT,越来越多的新资产出来,不同的板块概念在吸引更多新资金进场的同时,也给了已经入场的“老资金”不退场的理由。

以太坊生态现在已经成为场内外资本关注和投资的重点,它容纳了大量的创新:NFT、GameFi、DAO、Layer2等概念层出不穷,这样的创新态势,不仅在加密市场独一无二,在整个创业市场里也是创新最富集的地方,接下来以太坊生态依然会吸引大量的资本进入到加密市场里。

当然,除了以太坊生态之外,其他优质的公链项目的生态也在快速的发展,仅从公链项目的TVL(总锁定价值)来说,全网用户所抵押的数字资产总价值为2,926亿美元,从2021年DeFi爆发以来一直在增长,即使“5.19”大跌和最近两个月的阴跌也没有阻挡TVL的持续增长。如下图:

这使得比特币虽然在2021年下半年持续的表现低迷,但是整个加密市场的总市值却在去年底创下3万亿美元的历史新高,表现出了强大的活力与强劲的发展势头。

在这种趋势下,以太坊市值会不会在这一轮超过比特币?这个问题也许不同的人有不同的答案,但以太坊对市场的影响越来越大却是不争的事实,比特币对市场的单极主导已经变成了双极。就像之前世界只有美国一个超级强国,现在中国也越来越强大了。以太坊也是如此,它会成为整个市场结构里的最大变量。

可以说,以以太坊生态为代表的公链生态的持续发展与繁荣,使其在新资金的进场上已经成为不亚于比特币的存在,而且为市场资金提供了更丰富的去处,大大延长了资金在整个市场的留存时间,这是此轮行情最大的变量,将会对加密市场的牛熊形态和后续表现都产生重大而深远的影响。

市场基本面已大不同,四年牛熊轮回恐将打破

正如上文所说的那样,此轮减半行情,市场的基本面已经大不同,除了比特币领头羊作用式微和以太坊生态的崛起,还有一些基本面上的变化同样不容小觑。

从比特币本身来看,它持有者的结构变化也很明显。大机构、国家、上市公司等已经开始把比特币加入到他们自己的投资组合当中,作为他们资产的一部分。

从整个牛市的基础–资金的进出留存来说,也已经与2013、2017年不太一样了。在那两次减半行情中,市场刚开始只有比特币,后来开始出现以太坊为代表的各种公链代币和众多的“山寨项目”,如果市场低迷,没有赚钱机会的时候,资金只能退出。但是现在有DeFi、NFT、GameFi、Web3等各种概念和项目,还有大量的稳定币和各种金融产品,即使市场低迷,资金也有可以赚取收益的去处,不用退出,这会极大的延长牛市的时间。

从政策法规上来说,不再是原来的很模糊难以界定,而是不断地有法律法规出台:据福布斯报道,2021年,美国国会就推出了35项针对加密政策的法案,这些法案分别关注加密货币监管、区块链技术的应用以及央行数字货币;与此同时,世界其他主要经济体也都推出了相应的加密政策,长远来说,有法可依,将有利于加密市场的持续健康发展。

从行业发展大环境来说,传统的互联网已经不能容纳创新,所有的赛道都被大的头部公司占得满满的,难以有新的发展机会。因此大批的传统巨头都在入场区块链,“ALL IN”加密市场,不仅Facebook改名Meta,红杉资本也有一段时间改了签名说自己要去投资下一代伟大的DAO,而不是公司。越来越多的传统巨头入场,毫无疑问会延长整个牛市。只要不断的有新资本,尤其是机构的大资本涌入市场,就会有大量新概念、新主题、新的创新出现,让投资者可以去投不同的东西。

可以说整个市场基本面已经发生了巨大的变化,如果我们还按照原来比特币为主导地位的去看整个市场结构和形态,已经变得不合时宜,相应的以四年为一个牛熊轮回的局面可能也将会被打破。

现在的加密市场已经变得比以前要复杂的多,无论从参与主体还是结构、形态,所以我们才会看到市场有这么多的争论。那么接下来市场会怎么走?会呈现出来什么形态呢?

针对这个问题,著名的机构Messari在2021年12月发布的2022年加密市场报告中对这个问题有深入的探讨。它预测会有三种情况:1、市场会在今年一季度再次爆发,然后进入2到3年的漫长熊市;2、2022年会牛市一整年,然后泡沫破裂进入到真正的熊市;3、超级周期理论,即加密市场缓慢稳定的走慢牛,长期看是一个大牛市,但是在中间会有很多小熊市。

这三个预测都有可能,不同的人也有不同的见解,我个人比较认同第三种超级周期理论的观点,具体的原因和观点,在原来的文章《暴涨终结,比特币“慢牛”开启?》里已经说的比较详细,这里主要说一下前两种观点的一些看法。

第一种观点其实还是按照以前比特币占主导地位,以过去的时间周期来判断的,但此轮行情市场基本面已经大不相同。第二种观点与现在的市场大环境相违背,在美联储加息预期、疫情逐渐控制和经济开启复苏的大环境下,加密市场狂暴牛市一整年的可能性太小。

而第三种观点,超级周期理论则最符合已经变化的市场和经济市场大环境,市场逐渐地震荡走高,不走极端的大涨大跌,像曾经的美股那样,长期看是牛市,但也会因为内在、外在的原因出现一个个的小熊市,但在长度和深度上都没有曾经的那般极端,就像“5.19”之后的小熊市,可能只是两三个月、四五个月,虽然痛苦,但是远没有曾经的长熊、深熊那般恐怖和难以忍受。

预测未来是非常难的一件事,我们只能根据自己对市场的观察,看到一些变化,去感受它,像一个永远饥渴的海绵那样,不断地学习、学习、学习,时刻拥抱变化,然后去实践、去总结、去修正,并且最重要的是不要离场。

最后,此文只作为参考,不作为投资建议,市场有风险,入市需谨慎。

© 2025 OKX。 本文可以全文复制或分发,或使用不超过 100 字的摘录,前提是此类使用仅限非商业用途。对全文的复制或分发必须明确注明:“本文版权所有 © 2025 OKX,经许可使用。” 允许的摘录必须标明文章标题并注明出处,例如“文章标题,作者姓名 (如适用) ,© 2025 OKX”。不允许对本文进行任何衍生作品或其他用途。

相关信息:数字资产交易服务由 OKX Australia Pty Ltd (ABN 22 636 269 040) 提供;关于衍生品和杠杆交易的信息由 OKX Australia Financial Pty Ltd (ABN 14 145 724 509,AFSL 379035) 提供,仅适用于《2001年公司法》(Cth) 下定义的大额客户;其他产品和服务由提供这些产品和服务的相关 OKX 实体提供 (请参阅服务条款)。

本文所含信息仅为一般性信息,不应视为投资建议、个人推荐或购买任何加密货币或相关产品的要约或招揽。在做出决策前,您应自行进行研究并寻求专业建议,确保理解相关产品的风险。过去的表现并不代表未来的结果,切勿承担超过您能够承受的损失风险。如需了解更多信息,请阅读我们的服务条款和风险披露和免责声明。

本内容翻译与英文版本不一致时,以英文版本为准。