美联储加息(四):如何影响加密市场的涨跌与牛熊转换?

自从去年11月美联储放出风声要加息,加密市场已经持续下跌4个月。而再有4天左右(美东时间3月15/16日),美联储2022年第二次议息会议就要召开,此次会议市场普遍预期加息会落地,在此大背景下,加密市场继续走低。

可以说,现阶段随着比特币的“主流化”、“美股化”,美联储货币政策的变化对比特币以及加密市场的涨跌影响越来越大,甚至在很大程度上决定了比特币的牛熊形态。那么,2022年,美联储将开启加息的大环境下,会如何影响加密市场的涨跌与牛熊转换?加息开启后,对世界的经济大环境会产生什么影响,又会如何反馈到加密市场?

一、加息周期将开启,整体经济大环境会有什么变化?

在美联储加息已成定局的2022年里,现在最重要的问题是:美联储一旦开启加息周期,会带来什么影响?特别是对经济大环境带来什么影响?毕竟经济基础决定一切。

要回答这个问题,我们首先需要理解美联储加息的本质是什么?这个问题,我们在欧易学院原来的文章:《美联储加息(二):加息的本质是什么?》里已经回答过:加息的本质对美国内部来说是通过货币政策的调整发展美国经济,而对外部来说客观上会演变成美国对其他国家/地区以及某个行业的金融收割,而这两个结果是相辅相成、互为因果的。

为了实现上述结果,美联储在开启加息后甚至是加息前,会利用美国在国际上唯一超级大国的地位采取一系列措施,这些措施会让世界整体经济大环境出现一些明显的变化,具体来说主要有三个变化:全球资本加速回流美国、世界进入高通胀时代、有可能出现更多的诸如俄乌冲突的黑天鹅事件。这三个经济大环境的变化可能都会对加密市场产生重大影响,甚至是“覆巢之下无完卵”的影响。

变化一:全球资本开始加速回流美国。在美联储加息的初期,这会是一个非常重要的现象,也是全世界都会面临的一个威胁。因为美国的利率提高之后,资本为了逐利,会往利率高的地方流动,这个时候,为了避免出现国际资本大幅流出,大部分国家也会跟着美国一起,同步进行加息,以维持住本国货币跟美元之间的利差不变,国际资本流出的动力就小一点。

但是各个国家的发展水平不一样,跟着美联储加息可能会出现实体经济发展断粮的情况,或者挤爆自己国家的资产泡沫。如果不跟着加息,可能会出现资本外流,货币贬值的情况,后果更严重。就算两害相权取其轻,选择跟随美联储加息,但是你不知道美联储会加息到多少,以什么样的节奏加息,有可能没跟多久就把自己经济跟崩盘了。

变化二:世界通胀水平大增,特别是推高其他地区的通胀,使美国形成价值洼地。核心要素是能源和粮食的涨价问题。以欧洲为例,最近对俄罗斯石油天然气的制裁已经让油价高升,美国WTI原油期货价格一度突破130美元/桶,市场甚至预测接下来的制裁可能使国际油价飙升至200美元/桶。加上此前对北溪二号的制裁,一系列操作成功把欧洲的通胀水平迅速拉高,而欧洲在疫情期间放的水,并不比美国少。

美国推高全世界的通胀水平,才能使美国的真实利率,在加息周期的前半段,高于其他的主要经济体,这样才能扩大利差,增加对资本的吸引力。而所谓真实利率,差不多是名义利率+经济增长率-通胀率。

美国作为全球最大的粮食出口国,牢牢控制着国际粮价的定价权,如果通过能源操作无法达到目的,粮价的操作会是压轴出场的杀手锏。

变化三:地区冲突或者动荡的黑天鹅事件发生概率大大增加。如果加息初期,很多国家抗住了压力,资本回流美国的速度和规模不及预期,那么这个时候就是美国利用自己超级大国能力的时候,在其他地区制造动荡不安的局势,恐吓资本使其不得不流向美国。

比如现在的俄乌冲突就是美国不断拱火的结果,明眼人都知道俄乌冲突的真正目的不是俄乌双方,而是整个欧元区,作为全球第三大经济实体的欧盟,和第二大国际货币的欧元,这个体量才能让美国吃饱。当然美国不会只把鸡蛋放一个篮子里,作为世界经济三极之一的东亚、东南亚可能也会是目标之一,这会使世界经济和加密市场出现黑天鹅事件的概率大大升高。

可以说,美联储由于疫情的大放水,虽然暂时稳住了经济衰退的步伐,也促使加密市场在内的众多市场“欣欣向荣”,然而现在已经到了养鱼收网的时间,美联储凭空印出来的钱需要有实实在在的资产做支撑,否则崩盘的就是美国自己的经济,加息周期的开启,归根到底还是让全球资本回流美国,为印出来的美元做支撑,这会抽干其他国家地区以及市场的水,其他市场的优质资产皆大跌,华尔街的资本再全球出击,抄底全球资产,完成由虚到实的转变。

虽然美国的套路明眼人都知道,但是却一次次的让其套路成功,因为全球甚至是每一个国家的内部都不是铁板一块,加上美国超级大国实力的政治渗透和资本绑架,即使知道了套路也无能为力,毕竟内部不团结,又实力不济。

美国重启加息,这是一件核心大事,作为资本至上的国家,这是为美国的核心利益而战,所以不要低估了美国为之战斗的决心和无所不用其极的狠辣。

二、覆巢之下,如何影响加密市场的涨跌和牛熊转换?

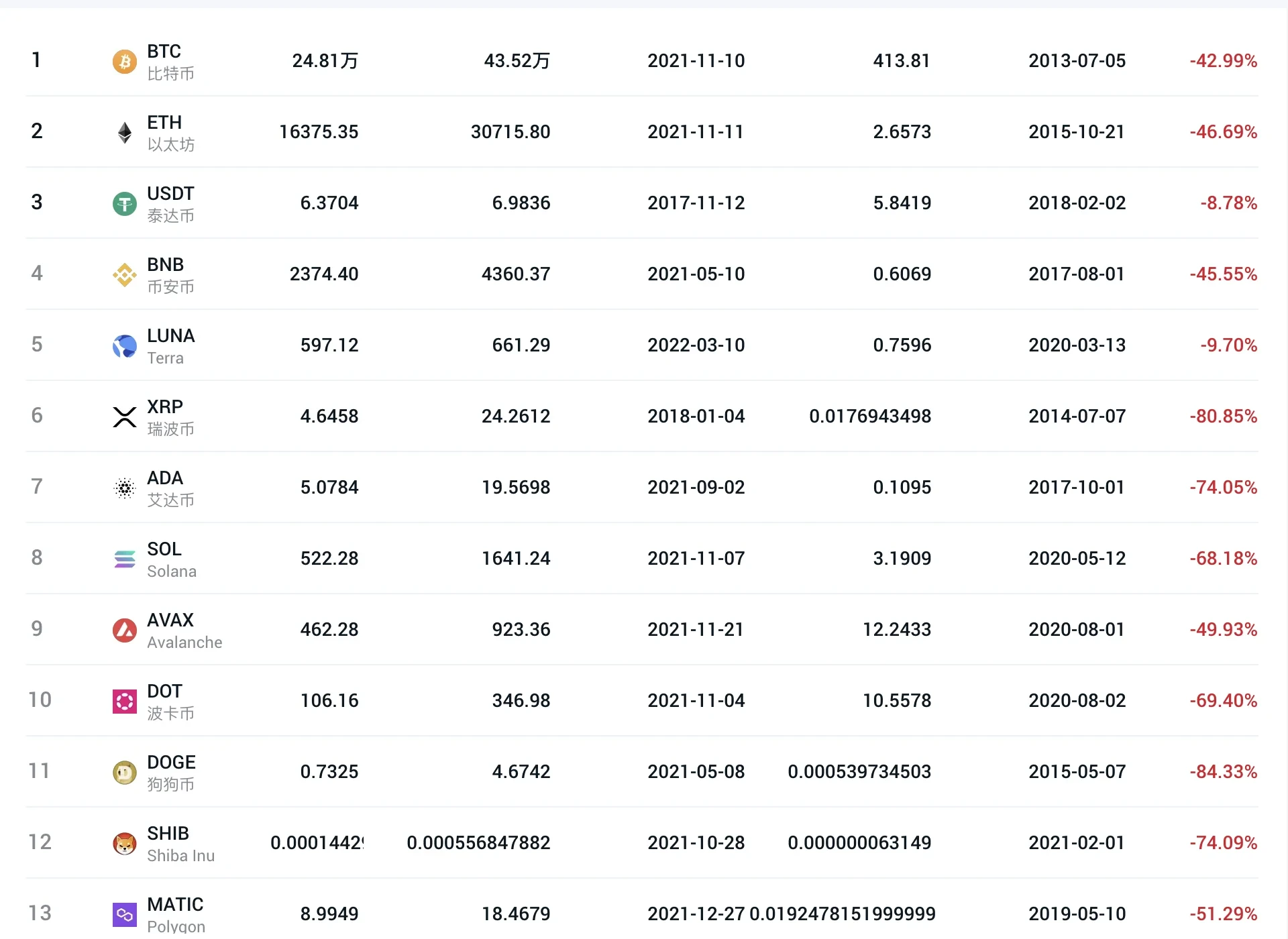

自从去年11月,美联储明确要开始缩债、加息,整个加密市场便开启了跌跌不休的模式,截止此文发稿(2022年3月10日),比特币距历史最高点已经下跌42.99%,ETH下跌46.69%。其他板块跌的更惨,即使是作为整个行业基础设施、此前表现最亮眼的公链项目也普遍下跌50-70%,而一些“老主流币”,例如BCH、LTC等则下跌了80-90%。

从上面的数据可以看出,加密市场对美联储加息这件事的恐慌程度。总结来说,美联储加息对加密市场涨跌与牛熊转换的影响,主要会体现在三个方面:资本回流美国引起的短期或者长期的流动性危机、对市场情绪的影响、黑天鹅事件引起的价格剧烈波动。

引起短期或者长期的流动性危机,是美国加息对加密市场涨跌和牛熊转换的最根本的影响。正如上文所说,美联储加息会用各种手段,促使全球资本回流美国,这些回流的资本大部分会流进美债和美股市场。因为在全球收紧,风险加大的情况下,资本首要考虑的是两点,一个是安全性,一个是收益率。能兼顾安全和收益率的,从历史和现实来看,美债和美股市场是唯二选择。

虽然现在美股和美债都在高位,进去就可能接盘,但这是个比烂的世界,其他市场如果跌起来可能会直接崩盘,资本只能在对比中选择。而且对投资者来说,美股关系着美国的国运,他们身处其中,当然不会认为美国会有什么大问题,会认为,至少美国作为世界第一强国,即使世界崩盘它也是最后一个,这是大家视角不同,所产生的最大的误解。

如果美联储加息后,全球资本加速回流美国,以美债美股的体量将会逐渐吸干其他市场的资金流动。从体量看,美债现在是30万亿美元,美股则高达50多万亿美元,加密市场总市值顶峰是去年底达到3万亿美元,完全不在一个层级。现在美联储加息都没落地,加密市场只剩下1.74万亿美元,已经跌去1.26万亿美元,将近一半的市值消失,对于任何一个投资市场,失去资金流动都是灭顶之灾,加密市场也不例外。

后续美联储加息落地,甚至开始缩表,那么全球资本会加速回流,加密市场作为大海旁边的一个小水池,可能会被迅速吸干,除非加密市场的发展速度和质量足够硬,形成小而美的自循环,而且泡沫已经挤无可挤,但是即使如此,也会元气大伤。

美联储加息的预期将会使整个市场都开始出现避险情绪。这不仅使为数众多的投资者变得谨慎,甚至是退出市场,而且也会导致加密市场的分化越来越严重:价值共识较大的资产例如比特币、ETH和一些真正有生态和应用落地的项目,可能吸引加密市场大部分资金,从而保持相对强势,甚至是利用加息间隙,上涨一波。

而大部分未来可能有价值的成长型的项目,则可能在失去资本的滋润之后开启跌跌不休模式;其他完全没有市场能力和用户的项目,崩盘会是最后的结果。现在市场的分化其实已经开始,并且效果已经很明显,从上文的“距历史高位的跌幅”就已经可以看出端倪。

市场的优胜劣汰是无情的,能经住市场的冲击,穿越牛熊的项目,才有资格活下来并迎来辉煌的未来。从这个角度看,美联储此轮加息周期引起的加密市场大洗牌,对投资者来说也许是一个机会,让我们知道哪些项目是真正有价值的,毕竟潮水退了才知道谁在裸泳。

黑天鹅事件引起的价格剧烈波动,会是美联储加息周期内,加密市场无可避免要发生的事情,而且发生的频率可能还会很高,就像此次俄乌冲突引起的大涨大跌。

除了美国人为在全球制造冲突,让资本失去安全感而回流美国,导致黑天鹅事件波及加密市场之外。美联储加息周期的开启,也会引爆许多国家/地区和市场的内部矛盾,从而产生自爆性的黑天鹅事件,正如历史上美联储加息引起的:2008年的全球金融危机,本世纪初的科技互联网泡沫、以及上世纪的东南亚金融危机等。

当然这些黑天鹅事件对加密市场的影响也不全是负面的,如土耳其里拉大贬值和塞浦路斯危机使一些人转向比特币等数字资产。但是黑天鹅事件发生时所引起的暴涨暴跌,会使许多投资者在猝不及防下资产受损,甚至归零。

从哲学的角度来说,内因才是事物发展的根本原因,外因是通过内因起作用的。美联储加息能戳破的泡沫,肯定是自身发展有问题,特别是在疫情大放水期间,被无限催生而产生泡沫的地方,风险最大。

加密市场在某种程度上符合上述情况,在此次大放水中,加密市场快速生长,看起来一片繁荣,但是泡沫也在大量催生,美联储开启加息,这些泡沫必然会破裂,不过从长远角度来看,泡沫的破裂未必不是好事。

只是数字资产作为现实资产的镜像,如果现实世界崩坏,是会跟着一起崩坏,还是会成为一些现实资产的逃难之地,有待时间给出结果。

最后,现在的世界正面临“百年未有之大变局”,无论是当前国际格局和国际体系的深刻调整、全球治理体系的深刻变革,还是“老”科技红利的耗尽与新科技的逐渐萌发、世界经济的整体滞涨放缓导致的矛盾迸发,都会在未来的时间里逐渐显现出来。

加密市场作为大海里的一叶扁舟,我们作为落在这一叶扁舟上的水珠,除了张开双臂拥抱变化,拥抱暴风雨之外,别无他选,因为退缩从来不会迎来光明的未来。

© 2025 OKX。 本文可以全文复制或分发,或使用不超过 100 字的摘录,前提是此类使用仅限非商业用途。对全文的复制或分发必须明确注明:“本文版权所有 © 2025 OKX,经许可使用。” 允许的摘录必须标明文章标题并注明出处,例如“文章标题,作者姓名 (如适用) ,© 2025 OKX”。不允许对本文进行任何衍生作品或其他用途。

相关信息:数字资产交易服务由 OKX Australia Pty Ltd (ABN 22 636 269 040) 提供;关于衍生品和杠杆交易的信息由 OKX Australia Financial Pty Ltd (ABN 14 145 724 509,AFSL 379035) 提供,仅适用于《2001年公司法》(Cth) 下定义的大额客户;其他产品和服务由提供这些产品和服务的相关 OKX 实体提供 (请参阅服务条款)。

本文所含信息仅为一般性信息,不应视为投资建议、个人推荐或购买任何加密货币或相关产品的要约或招揽。在做出决策前,您应自行进行研究并寻求专业建议,确保理解相关产品的风险。过去的表现并不代表未来的结果,切勿承担超过您能够承受的损失风险。如需了解更多信息,请阅读我们的服务条款和风险披露和免责声明。

本内容翻译与英文版本不一致时,以英文版本为准。