Руководство по биткоин-деривативам: фьючерсы, бессрочные свопы и опционы

Деривативы — это ценные бумаги или контракты, стоимость которых зависит от базового актива. В криптовалютных деривативах базовым активом в большинстве случаев является биткоин (BTC) или другие ведущие криптовалюты.

В целом, деривативы — это сложные, как правило, высокорисковые финансовые инструменты, которые полезны для управления рисками посредством хеджирования.

Традиционные деривативы

Традиционные рынки использовали различные формы деривативов на протяжении тысячелетий, а их современные разновидности можно проследить до 1970-х, 80-х годов, когда Чикагская товарная биржа и Чикагский совет по торговле ввели фьючерсные контракты.

Наиболее распространены следующие типы деривативов: фьючерсы, форварды и опционы, основанные на различных активах, включая акции, валюты, облигации и сырьевые товары. Учитывая огромный выбор деривативов, доступный сегодня, размер этого рынка очень трудно определить: оценки варьируются от триллионов до более чем квадриллиона долларов.

Фьючерсы на биткоин

Фьючерсы на биткоин стали первыми «мейнстримными» деривативами и на сегодняшний день остаются наиболее торгуемыми. Фьючерсы на BTC торговались на небольших платформах еще в 2012 году, но только в 2014 году растущий спрос побудил крупные биржи CME Group Inc и Cboe Global Markets Inc ввести поддержку этого инструмента.

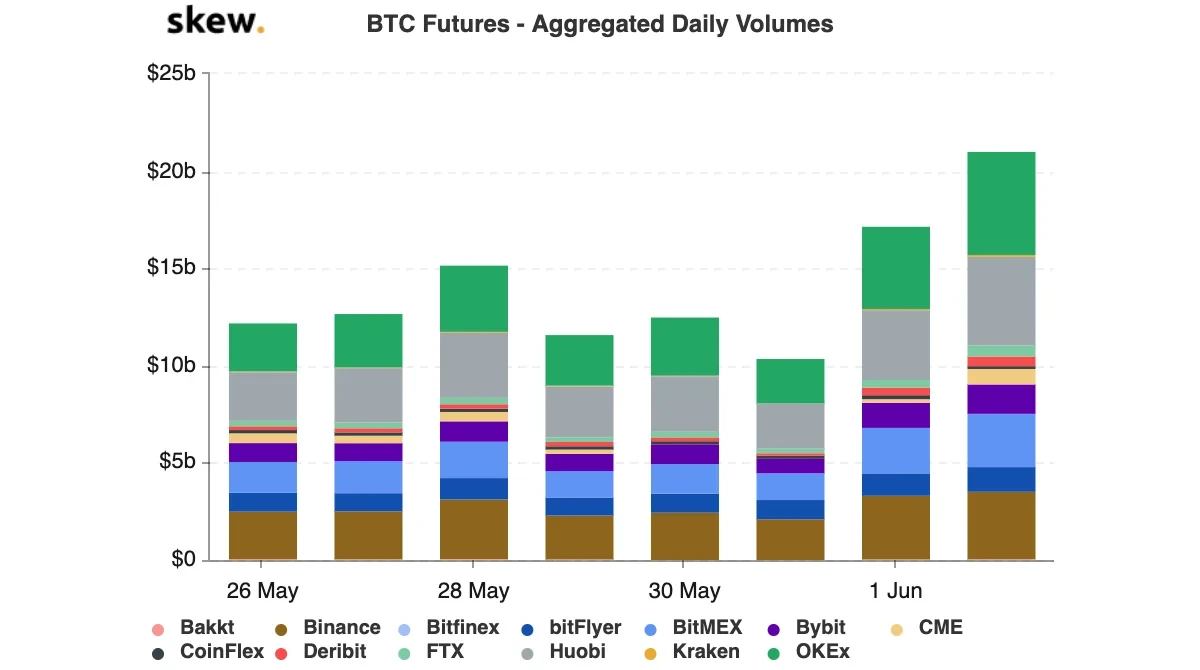

Сегодня биткоин-фьючерсы являются одними из наиболее популярных деривативных инструментов, а такие ведущие биржи, как OKX, ежедневно фиксируют миллиарды долларов в объеме их торгов.

Что такое фьючерсный контракт на биткоин?

Фьючерсный контракт — это соглашение между двумя сторонами, обычно двумя пользователями биржи, о покупке и продаже базового актива (в данном случае BTC) по согласованной цене (форвардная цена) в определенную дату в будущем.

Хотя конкретные детали таких сделок могут варьироваться в зависимости от биржи, основная идея, лежащая в основе фьючерсных контрактов, остается неизменной — две стороны соглашаются провести сделку с базовым активом по фиксированной цене в будущем.

Для удобства большинство бирж не требуют от держателей фьючерсных контрактов получения фактического базового актива (например, баррелей нефти или золотых слитков) по истечении срока действия контракта и вместо этого проводят расчет в деньгах.

Однако сейчас набирают популярность фьючерсы на биткоин с физическими расчетами, как те, что предлагает межконтинентальная биржа Bakkt, поскольку реальные биткоины намного легче переводить, чем большинство сырьевых товаров.

Как работает фьючерсный контракт на биткоин?

Далее подробно рассмотрим торговлю BTC-фьючерсами на OKX. Прежде всего, «рынок недельных фьючерсов» означает, что владелец контракта ставит на изменение цены биткоина в течение одной недели — на OKX также предлагаются двухнедельный, ежеквартальный и двухквартальный интервалы фьючерсов.

Итак, если сегодня биткоин торгуется на отметке $10 000, и трейдер Алексей считает, на следующей неделе цена BTC вырастет, то он может открыть лонг-позицию минимум на один контракт (каждый контракт представляет $100 в BTC) на еженедельном фьючерсном рынке OKX.

Когда трейдер покупает биткоин и удерживает его (открывает лонг-позицию), он рассчитывает на повышение цены, но не может получить прибыль в случае падения цены. Шорт-позиция или скорая продажа актива в ожидании снижения его цены — это то, как трейдеры извлекают прибыль из снижения цен.

Предположим, Алексей открывает 100 лонг-контрактов (100 x $100 = $10 000), которые в совокупности представляют его обязательство приобрести 1 BTC в день расчета на следующей неделе (на OKX — 08:00 UTC каждую пятницу) по цене $10 000.

Также предположим, что трейдер Роман считает, что на следующей неделе цена Биткоина опустится ниже $10 000, и хочет открыть шорт-позицию. Роман обязуется продать 100 контрактов, или 1 BTC, в день расчета на следующей неделе по согласованной цене в $10 000.

Алексей и Роман «сводятся» биржей и становятся сторонами фьючерсного контракта: Алексей обязуется купить 1 BTC за $10 000, а Роман обязуется продать 1 BTC за $10 000 по истечении срока действия контракта.

Через неделю в день расчета цена биткоина определит, понесут ли трейдеры убытки или получат прибыль.

Проходит неделя, и биткоин торгуется на уровне $15 000. Это означает, что Алексей, согласившийся приобрести 1 BTC за $10 000, получил прибыль по своему контракту, заработав $5000. Согласно условиям контракта, Алексею нужно было заплатить лишь $10 000 за 1 BTC, который он может сразу продать по текущей рыночной стоимости в $15 000.

Роман же теряет $5000, поскольку ему приходится продать свой 1 BTC по согласованной цене в $10 000, хотя сейчас он и стоит $15 000.

В зависимости от актива, который использовали Алексей и Роман, OKX исполняет контракт в стейблкоине Tether (USDT) или BTC и зачисляет на счет Алексея или Романа реализованную прибыль или убыток.

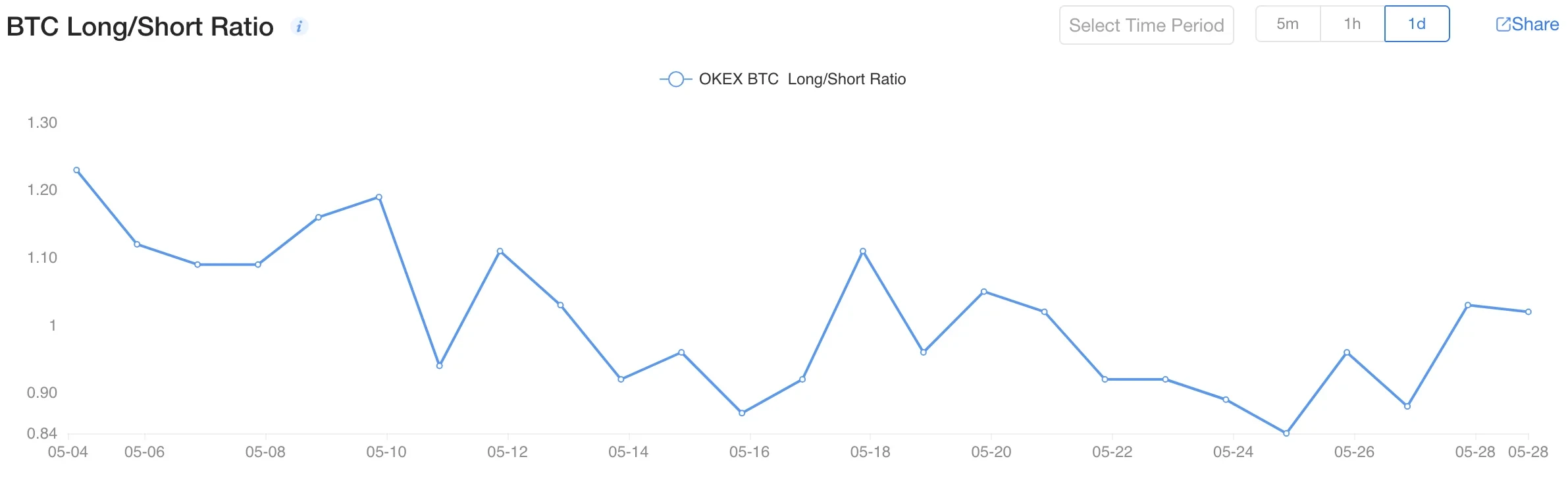

Поскольку фьючерсные контракты отражают ожидания участников рынка, такие индикаторы, как соотношение лонг- и шорт-позиций BTC, могут быстро дать представление об общих настроениях на рынке. Соотношение лонг- и шорт-позиций BTC сравнивает общее количество пользователей, держащих лонг-позиции и пользователей, держащих шорт-позиции, притом как во фьючерсах, так и в бессрочных свопах.

Когда соотношение равно единице, это означает, что на рынке наблюдает равное количество лонг- и шорт-позиций (рыночные настроения нейтральны). Показатель выше единицы (больше лонгов, чем шортов) указывает на преобладание бычьих настроений на рынке, в то время как показатель ниже единицы (больше шортов, чем лонгов) указывает на преобладание медвежьих настроений на рынке.

Почему люди покупают и продают BTC с помощью фьючерсных контрактов?

Зачем кому-то заключать фьючерсный контракт на покупку или продажу биткоина вместо того, чтобы торговать BTC непосредственно на спотовом рынке? У этого вопроса есть два основных ответа — управление рисками и спекуляция.

Управление рисками

Фьючерсные контракты уже давно используются фермерами, которые хотят снизить риски и управлять денежными потоками, заблаговременно гарантируя получение обязательств по своей продукции по заранее оговоренной цене. Фермеры хотят избежать колебаний рыночных цен и неопределенности, поскольку производство продукции может занять некоторое время.

Также активное управление рисками важно из-за волатильности и колебания цен биткоина, особенно для тех, кто полагается на этот цифровой актив в получении регулярного дохода, например, майнеры.

Доход майнеров зависит от цены биткоина и их месячных расходов. И хотя цена и может сильно колебаться в течение дня, расходы при этом в значительной степени фиксированы, что затрудняет точное прогнозирование дохода.

Более того, растущая конкуренция в сфере майнинга порождает такие новые проблемы, как устаревание оборудования из-за возрастающей сложности майнинга. Единственный способ для майнеров работать в такой среде с минимальным риском — это хеджирование с помощью деривативов, например фьючерсов.

Спекуляция

Управление рисками или хеджирование отличаются от спекуляции, которая также является одним из основных факторов, лежащих в основе фьючерсных контрактов на биткоин. Поскольку трейдеры и спекулянты стремятся извлечь выгоду из движения цен в любом направлении (рост или падение), им нужна возможность ставить на движение актива в любую «сторону» — лонг или шорт.

Фьючерсные контракты дают пессимистам возможность влиять на рыночные настроения. Подробно это явление изучил Федеральный резервный банк Сан-Франциско в исследовании под названием «Как торговля фьючерсами изменила цены на биткоин».

Наконец, фьючерсы на биткоин популярны, потому что они поддерживают торговое плечо, с помощью которого трейдеры могут открывать позиции на суммы, в разы превышающие их собственный капитал, при условии, что они поддерживают минимальную сумму маржи, определяемую биржей. Торговое плечо никак не изменяет условия деривативных контрактов и только увеличивает соотношение риск-прибыль.

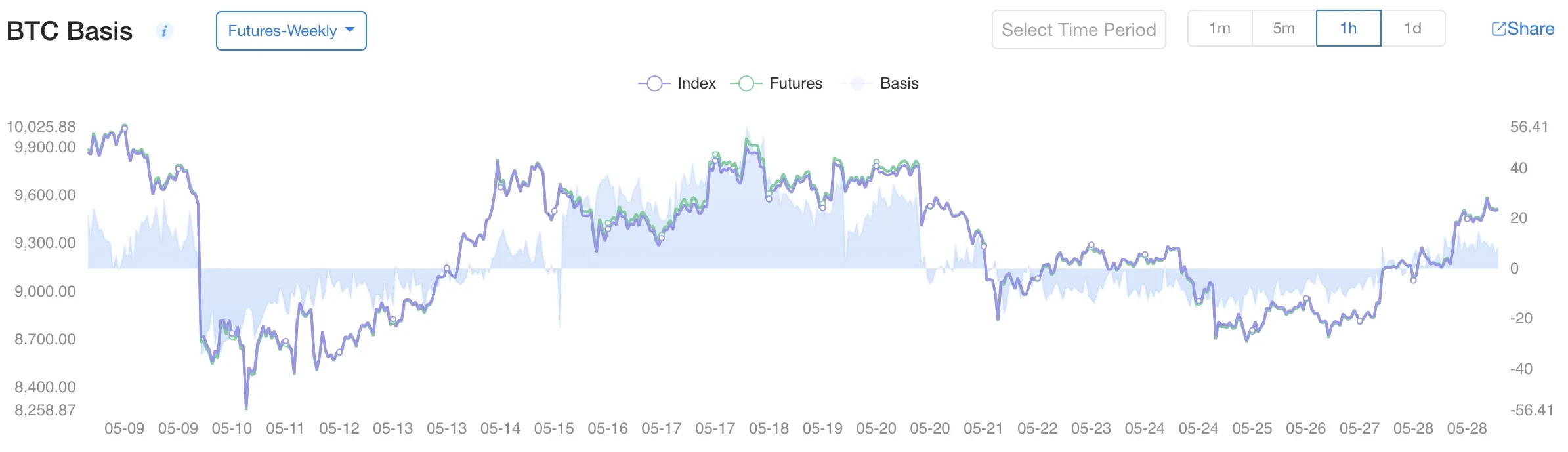

Когда на рынке преобладают бычьи настроения, фьючерсные контракты растут в цене и могут продаваться по цене выше спотовой, и наоборот. Эта разница, называемая базисом, является хорошим показателем рыночных настроений.

Когда базис положителен (бычий), это означает, что фьючерсная цена выше фактической спотовой цены. Когда базис отрицательный (медвежий), это значит, что фьючерсная цена ниже спотовой.

Сравнение бессрочных биткоин-фьючерсов и свопов

В дополнение к стандартным фьючерсам, рассмотренным выше, также существуют бессрочные свопы, которые являются фьючерсными контрактами без даты экспирации.

Поскольку дата расчета не установлена, ни одна из сторон не обязана покупать или продавать базовый актив контракта. Вместо этого им разрешается сохранять свои позиции открытыми до тех пор, пока на их балансе имеется достаточно BTC (маржи) для покрытия этих позиций.

Однако в отличие от стандартных фьючерсов, где цена контракта и базового актива «сходятся» по истечении срока действия контракта, бессрочные контракты не имеют такой даты. Бессрочные фьючерсы, или свопы, используют другой механизм для обеспечения конвергенции цен через регулярные промежутки времени, называемый ставкой финансирования.

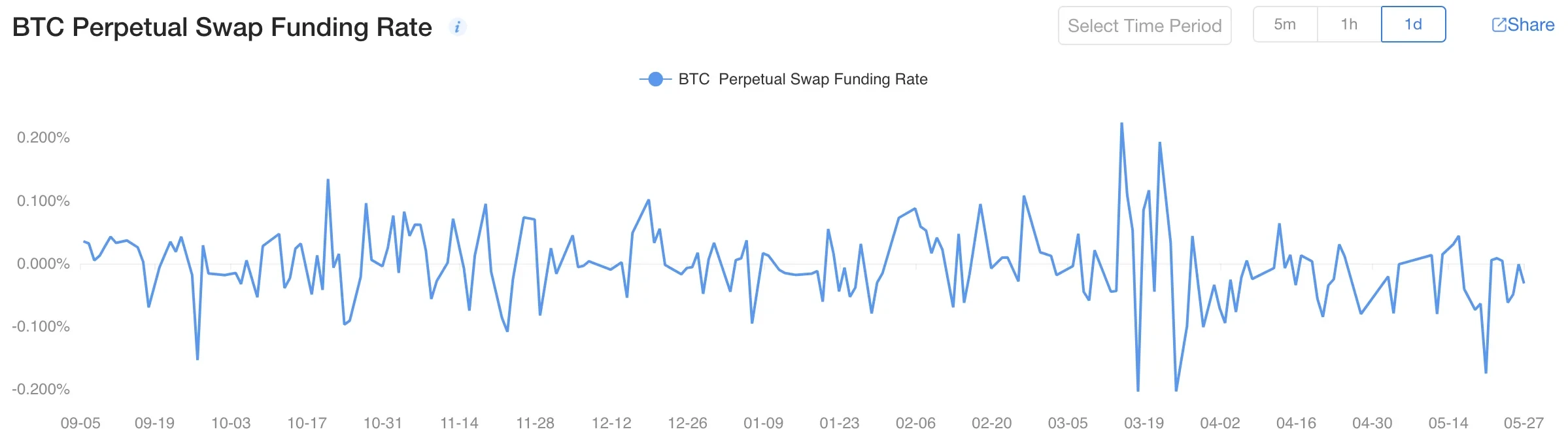

Цель ставки финансирования состоит в том, чтобы поддерживать цену контракта на уровне спотовой цены базового актива, предотвращая серьезные отклонения.

Важно отметить, что ставка финансирования — это комиссия, которой обмениваются стороны контракта (лонг- и шорт-стороны), а не комиссия биржи.

Например, если стоимость бессрочного контракта растет без остановки, то зачем держателям шорт-позиций сохранять контракт открытым? Ставка финансирования помогает внести баланс в эту ситуацию. Сама ставка варьируется и определяется рынком.

Как работают бессрочные свопы BTC?

Предположим, что бессрочный своп-контракт торгуется по цене $9000, а спотовая цена BTC составляет $9005. В этом случае ставка финансирования будет отрицательной (чтобы компенсировать разницу в цене). Отрицательная ставка финансирования означает, что держатели шорт-позиций должны платить держателям лонг-позиций.

Если же цена контракта выше спотовой цены, то ставка финансирования будет положительной, и держателям лонг-контрактов придется платить держателям шорт-контрактов.

В обоих случаях ставка финансирования способствует открытию новых позиций, что сближает цену контракта со спотовой ценой.

На большинстве бирж, включая OKX, выплаты в рамках финансирования производятся каждые 8 часов, пока держатели контрактов сохраняют свои позиции. Прибыль и убыток же реализуются во время расчетов и автоматически зачисляются на аккаунты владельцев.

Данные о ставках финансирования можно использовать для быстрой оценки рыночных трендов и показателей за любой период. Повторим, положительная ставка финансирования говорит о том, что на рынке преобладают бычьи настроения — цена своп-контракта выше спотовой цены. Отрицательная ставка финансирования указывает на преобладание медвежьих настроений — цена свопа ниже спотовой цены.

Биткоин-опционы

Опционы — это тоже деривативы, основанные на изменении цены биткоина с течением времени. Однако в отличие от стандартных фьючерсов, где две стороны договариваются о дате и цене покупки или продажи базового актива, покупка опциона дает право на покупку или продажу актива по установленной цене в будущем.

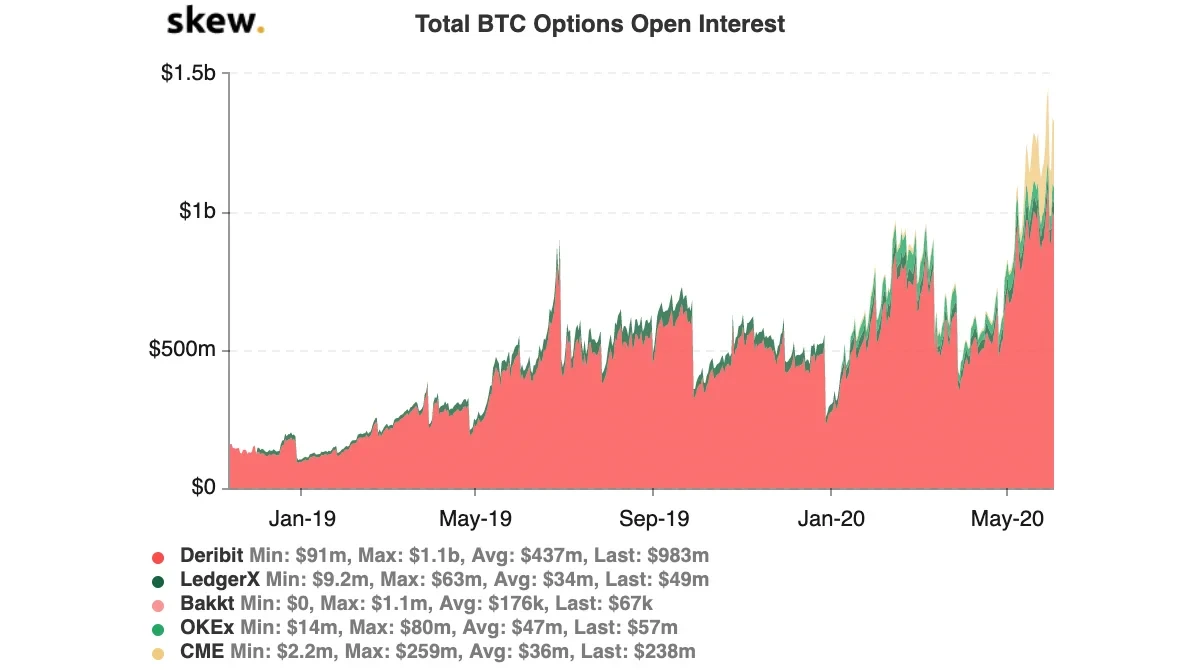

И хотя криптоопционы существуют меньше, чем фьючерсы, в этом месяце биткоин-опционы достигли рекордного объема более 1 миллиарда долларов в сумме открытых позиций (OI). OI отражает общую стоимость (обычно в долларах США) активных опционных контрактов. Рост суммы открытых позиций, как правило, указывает на приток капитала на рынок.

Колл и пут

Существуют два типа опционных контрактов: колл-опционы и пут-опционы. Колл-опционы дают держателю право купить базовый актив в установленную дату (срок действия), а пут-опционы дают держателю право его продать. Каждый опцион, в зависимости от его условий, имеет рыночную цену, называемую премией.

Также опционные контракты делятся еще на два типа: американские и европейские. Американский опцион может быть исполнен в любое время — владелец может купить или продать базовый актив в любое время до истечения срока действия опциона, в то время как европейский опцион может быть исполнен только в день истечения срока действия. OKX поддерживает европейские опционы.

Если держатель опциона решает не использовать свое право на покупку или продажу по истечении срока действия, то контракт просто теряет силу. Владелец не обязан исполнять контракт, но он теряет премию — плату за контракт.

Для удобства расчет опционов также происходит в деньгах. Однако опционы несут в себе совсем другие риски по сравнению с фьючерсами: у фьючерсов риск и прибыль сторон не ограничены (цена биткоина может измениться как угодно до расчета). Но в случае с опционами покупатели имеют неограниченную потенциальную прибыль и ограниченный убыток, в то время как продавцы опционов имеют неограниченный потенциальный убыток и очень ограниченную прибыль.

Как работает опционный контракт на биткоин?

Предположим, сегодня биткоин торгуется на уровне $10 000, и на этот раз Роман покупает колл-опцион, считая, что цена BTC вырастет к определенному дню в будущем (скажем, через месяц). Колл-опцион Романа имеет цену исполнения (цену, по которой BTC может быть куплен в будущем) в $10 000 или ниже.

Если через месяц биткоин будет торговаться на уровне $15 000, то Роман может воспользоваться своим колл-опционом и купить биткоин за $10 000, мгновенно получив прибыль. С другой стороны, если месяц спустя биткоин будет торговаться на уровне $9000, Роман может просто отказаться от своего опциона.

Однако мы не учитывали премию опциона ни в одном из примеров. Премия — это сумма, которую Роман платит за покупку колл-опциона (рыночная цена опциона). Если премия составляет $1500, то Роман платит $1500 сегодня, чтобы иметь право купить биткоин за $10 000 месяцем позже.

Это означает, что фактическая цена безубыточности для опциона Романа составляет $10 000 + $1500 = $11 500. Таким образом, BTC должен стоить дороже $11 500, чтобы Роман получил прибыль. Если Роман решит отказаться от своего опциона, то потеряет лишь выплаченную премию в размере $1500.

Таким образом, потенциал прибыли Романа неограничен (или, скорее, ограничен только ценой Биткоина), а его убыток ограничен суммой выплаченной премии. Роман не может потерять больше суммы премии по этому контракту.

А сейчас предположим, что Алексей считает, что в течение следующего месяца цена биткоина упадет. Тогда он покупает пут-опцион с ценой исполнения в $10 000. Это означает, что через месяц у него будет возможность продать биткоин по цене $10 000, независимо от спотовой цены.

Предположим, что через месяц биткоин упал до $8000. В таком случае Алексей может получить прибыль, реализовав свой опцион и продав BTC на $2000 дороже рыночной цены. Если BTC торгуется выше $10 000, то Алексей может просто отказаться от опциона.

Однако Алексею тоже придется заплатить премию за приобретение этого опциона. Как и в случае с Романом, премия также является максимальной суммой, которой Алексей рискует по этому контракту.

Также не будем забывать о продавцах опционов, которые согласились продать опционы и являются контрагентами Романа и Алексея. По сути, эти продавцы обязуются продать или купить BTC по требованию в обмен на премии, оплаченные Романом и Алексеем.

С точки зрения риска, прибыль продавца опционов ограничена премией, которую он взимает, но его убытки потенциально не ограничены, поскольку он обязан купить или продать BTC в случае исполнения опциона, независимо от того, насколько велика разница между спотовой ценой и ценой исполнения. Подробнее смотрите в обзоре рынка биткоин-опционов OKХ ниже.

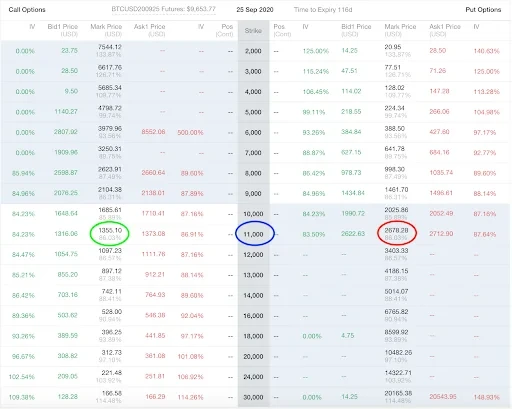

На графике выше показаны колл- и пут-опционы с датой истечения 25 сентября 2020 года. Синим кружком отмечены опционные контракты с ценой исполнения в $11 000, дающие своим держателям право на покупку или продажу биткоина за $11 000 25 сентября. Зеленым и красным кружками обозначена рыночная цена, которая является средним показателем рыночной оценки, а значения “Bid1” и “Ask1” отражают текущие рыночные предложения.

Если бы Роман купил этот колл–опцион сегодня, то заплатил бы премию в размере лучшей цены предложения, которая составляет $1 373,08, и получил право на покупку биткоина по цене $11 000 25 сентября. А Алексей бы заплатил $2 712,90 за покупку пут-опциона, дающего право на продажу биткоина по цене $11 000 25 сентября.

Разница в премиях отражает настроения рынка: контрагент, соглашающийся купить биткоин Алексея, считает это более рискованной сделкой, чем контрагент, соглашающийся на продажу биткоина Роману.

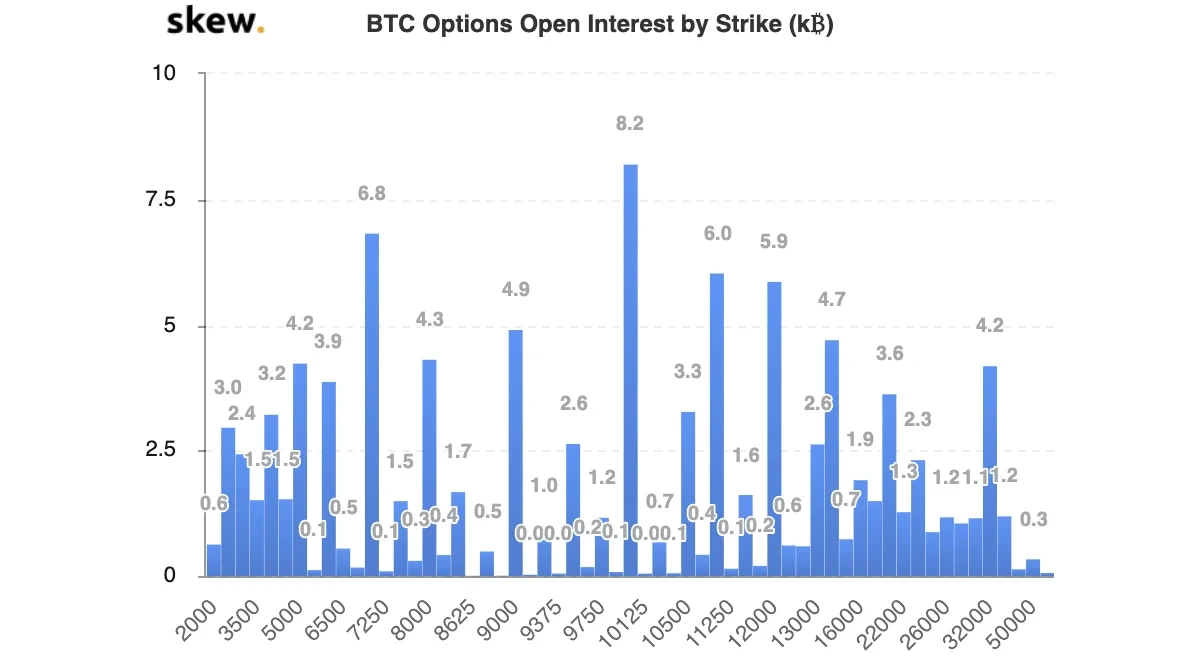

Сумма открытых позиций по цене исполнения — это еще один показатель, отражающий перспективы рынка, как показано на графике ниже.

На этом графике показана стоимость (в BTC) неиспользованных опционов (колл и пут), разделенных по различным ценам исполнения. Как видно выше, большинство опционов имеют цену исполнения $10 125, затем $7250 и $11 250. Анализ этих данных позволяет выделить три наиболее распространенные цены исполнения и ожидаемые диапазоны в ближайшем будущем.

Зачем люди покупают и продают BTC с помощью опционных контрактов?

Опционные контракты, как и фьючерсные, являются инструментами управления рисками, но немного более гибкими, поскольку не предполагают каких-либо обязательств для держателей.

Вновь приведем в пример биткоин-майнеров, для которых эти контракты представляют немалую выгоду: майнеры могут приобрести пут-опционы, чтобы обеспечить конкретную цену за добытый ими BTC. Однако, в отличие от фьючерсных контрактов, которые обязывали бы майнеров продать BTC независимо от цены, опционный контракт можно не исполнять.

Спекуляция остается еще одной причиной использования опционов, поскольку они позволяют консервативным участникам рынка торговать с гораздо меньшим риском по сравнению с фьючерсными контрактами.

Деривативы и узаконивание биткоина

Деривативы наподобие фьючерсов и опционов способствуют ценообразованию базового актива, предоставляя инструменты, необходимые для выражения рыночных настроений. Например, без деривативов биткоин-инвесторы были вынуждены покупать и удерживать этот актив, что создало пузырь в 2017 году. Тогда цены взлетели до небывалых максимумов.

Только после того, как платформы CME и Cboe запустили фьючерсы на биткоин, «быки» смогли лопнуть пузырь.

Несмотря на то что последующий крах и «криптозима» 2018 года сильно ударили по рынку, это также способствовало взрослению и росту рынка, поскольку цены выровнялись, что позволило возобновить разработку новых технологий и сфер применения криптовалют.

Между тем, запуск таких регулируемых деривативов, как биткоин-опционы от Bakkt, помогает «узаконить» криптопространство и привлечь в него институциональных инвесторов.

В конечном счете, многие утверждают, что для широкого признания биткоина ему нужен прозрачный рынок, которым трудно манипулировать.

Однако для достижения этого потребуется значительный приток нового капитала, повышение ликвидности, снижение волатильности, естественное ценообразование и доверие большого числа институциональных инвесторов. Каждый качественный деривативный продукт потенциально может приблизить биткоин на один шаг к такому сценарию.

© OKX, 2025. Эту статью можно воспроизводить или распространять как полностью, так и в цитатах объемом не более 100 слов при условии некоммерческого использования. При любом воспроизведении или распространении полного ее содержания нужно четко указать: «Разрешение на использование получено от владельца авторских прав (© 2025) на эту статью — OKX». Цитаты необходимо приводить со ссылкой на название статьи и авторство, например: «Название статьи, [имя автора], © OKX, 2025». Переработка текста данной статьи или иное ее использование не допускаются.