Spiegazione dei derivati del Bitcoin: futures, swap perpetui e opzioni

I

derivati sono titoli o contratti di trading che prendono il loro valore da un asset sottostante. Nel caso dei derivati sulle criptovalute, l'asset sottostante è, nella maggior parte dei casi, il Bitcoin (BTC), o altre criptovalute di primo piano.

In generale, i derivati tradizionali sono strumenti finanziari sofisticati e generalmente ad alto rischio, utili per gestire il rischio attraverso la copertura.

Derivati tradizionali

Mentre i mercati tradizionali utilizzano migliaia di anni, varie forme di derivati, le loro tipologie moderne possono essere fatte risalire agli anni '70 e '80, quando il Chicago Mercantile Exchange e il Chicago Board of Trade hanno introdotto i contratti futures.

I tipi più comuni di derivati sono i futures, i forward e le opzioni, che si basano su una serie di asset, tra cui azioni, valute, obbligazioni e materie prime. Dato l'enorme numero di derivati oggi disponibili, le dimensioni del mercato sono difficili da accertare, con stime che vanno dai trilioni a oltre un quadrilione di dollari.

Futures sul Bitcoin

Tra i derivati sulle criptovalute, i futures sul Bitcoin sono stati i primi a diventare mainstream e rimangono i più operati in termini di volumi. I futures sul BTC venivano operati su piattaforme più piccole già nel 2012, ma è stato solo nel 2014 che la crescente domanda ha spinto i principali exchange, in particolare CME Group Inc e Cboe Global Markets Inc, a seguire l'esempio delle piattaforme minori.

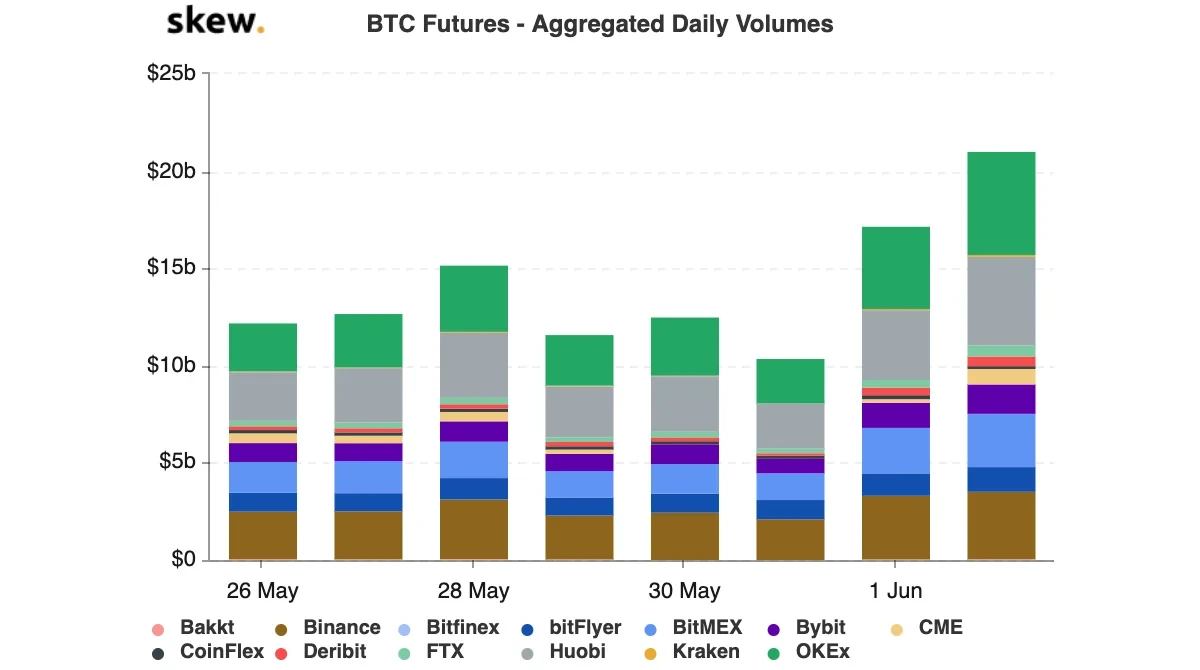

Oggi i futures sul Bitcoin sono tra gli strumenti più operati nel settore, con i principali exchange come OKX che registrano volumi di miliardi di dollari ogni giorno.

Che cos'è un contratto futures sul Bitcoin?

Un contratto futures è un accordo tra due parti, generalmente due utenti di un exchange, per acquistare e vendere un asset sottostante (BTC in questo caso) a un prezzo concordato (il prezzo forward), a una certa data futura.

Anche se i dettagli possono variare da exchange a exchange, la premessa di base dei contratti futures rimane la stessa: due parti si accordano per fissare il prezzo di un asset sottostante per una transazione futura.

Per comodità, la maggior parte degli exchange non richiede ai titolari di contratti futures di ricevere l'effettivo asset sottostante (come, per esempio, barili di petrolio o lingotti d'oro) alla scadenza del contratto, e supporta invece i regolamenti in contanti.

Tuttavia, i futures sul Bitcoin regolati fisicamente, come quelli offerti da Intercontinental Exchange’s Bakkt, stanno crescendo di popolarità, poiché i Bitcoin effettivi possono essere trasferiti con relativa facilità rispetto alla maggior parte dei prodotti.

Come funziona un contratto futures sul Bitcoin?

Osserviamo un'operazione sui futures sul BTC su OKX. Innanzitutto, mercato dei futures settimanali significa semplicemente che il titolare del contratto scommette sul prezzo del Bitcoin nell'arco di una settimana. OKX per i futures offre anche periodi di tempo bi-settimanali, trimestrali e bi-trimestrali.

Quindi, se oggi il Bitcoin ha un trading di $10.000 e Andrea ritiene che il prezzo sarà più alto la prossima settimana, può aprire una posizione in long con un minimo di un contratto (ogni contratto rappresenta $100 in BTC) sul mercato settimanale dei futures di OKX.

Quando qualcuno acquista Bitcoin e li mantiene (va in long), conta sul fatto che il prezzo salga, ma non può trarre profitto se il prezzo scende. Lo shorting, ovvero la vendita di un asset oggi con l'aspettativa che il suo prezzo si riduca domani, è il modo in cui i trader traggono profitto dai cali di prezzo.

Per questo esempio, ipotizziamo che Andrea apra 100 contratti in long (100 x $100 = $10.000), che rappresentano collettivamente il suo impegno ad acquistare 1 BTC alla data di regolamento della prossima settimana (8:00 UTC di ogni venerdì su OKX) a quel prezzo, ovvero $10.000.

Sul lato opposto abbiamo Roberto, che ritiene che il prezzo del Bitcoin sarà inferiore a $10.000 la prossima settimana e vuole andare in short. Roberto si impegna a vendere 100 contratti, o 1 BTC, alla data di regolamento della prossima settimana al prezzo concordato di $10.000.

Andrea e Roberto vengono abbinati dall'exchange e diventano le due parti che stipulano un contratto a termine: Andrea si impegna ad acquistare 1 BTC a $10.000 e Roberto si impegna a vendere 1 BTC a $10.000 alla scadenza del contratto.

Il prezzo del Bitcoin una settimana dopo, alla data di regolamento, determinerà se questi due trader registreranno profitti o perdite.

Passa una settimana e il Bitcoin viene operato a $15.000. Ciò significa che Andrea, che aveva concordato di acquistare 1 BTC per $10.000, ha guadagnato $5.000 sul suo contratto. Andrea, come concordato, ha dovuto pagare solo $10.000 per 1 BTC, che può vendere immediatamente al suo attuale valore di mercato di $15.000.

Roberto, invece, perde $5.000, poiché deve vendere il suo 1 BTC al prezzo concordato di $10.000, anche se ora vale $15.000.

A seconda dell'asset usato da Andrea e Roberto, OKX regola il contratto in stablecoin Tether (USDT) o BTC, accreditando sul conto di Andrea o Roberto il profitto o la perdita realizzati.

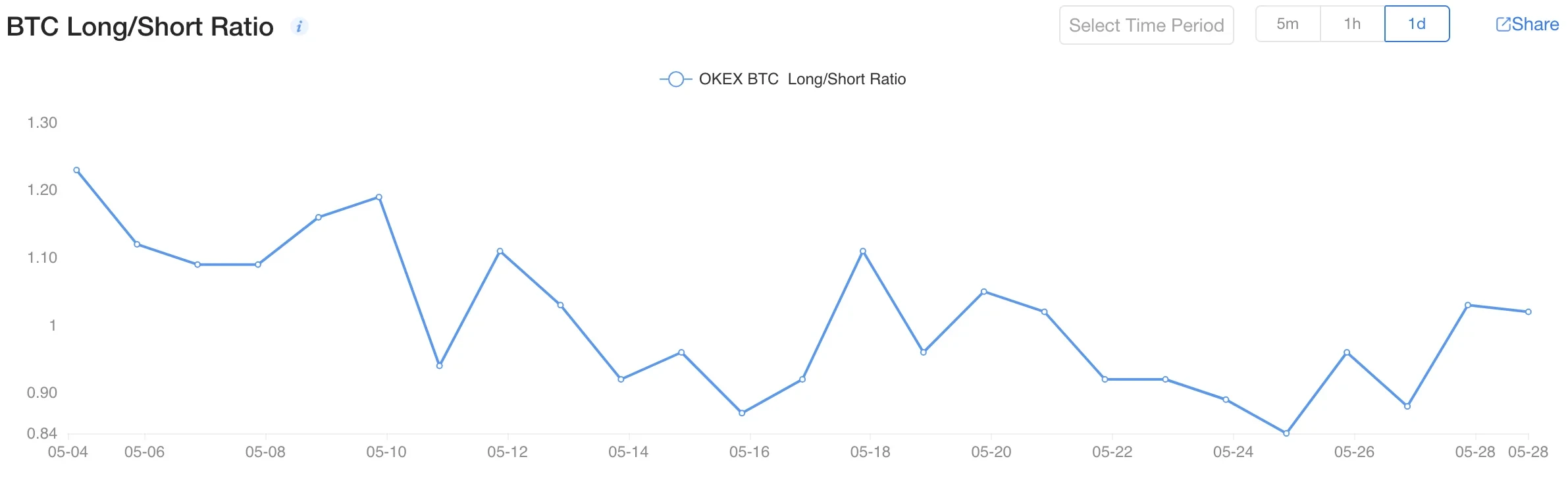

Poiché i contratti futures riflettono le aspettative dei partecipanti al mercato, indicatori come il rapporto in long/short del BTC possono fornire una rapida visione del sentimento generale. Il rapporto in long/short del BTC confronta il numero totale di utenti con posizioni lunghe rispetto a quelli con posizioni in short, sia nei futures che negli swap perpetui.

Quando il rapporto è pari a uno, significa che un numero uguale di persone detiene posizioni in long e in short (l'andamento del mercato è neutrale). Un rapporto superiore a uno (più in long che in short) indica un sentimento rialzista, mentre un rapporto inferiore a uno (più in short che in long) indica aspettative di mercato ribassiste.

Perché le persone comprano e vendono BTC tramite contratti futures?

Perché qualcuno dovrebbe stipulare un contratto futures per acquistare o vendere Bitcoin invece di fare trading in BTC direttamente sul mercato di spot? In genere, le risposte a queste due domande sono la gestione del rischio e la speculazione.

Gestione del rischio

I contratti a termine sono da tempo utilizzati dagli agricoltori che vogliono ridurre il rischio e gestire il flusso di cassa, assicurandosi di poter ottenere impegni per i loro prodotti in anticipo, a un prezzo prestabilito. Poiché la preparazione dei prodotti agricoli può richiedere molto tempo, è logico che gli agricoltori vogliano evitare le fluttuazioni e le incertezze dei prezzi di mercato in futuro.

La volatilità e le oscillazioni di prezzo del Bitcoin richiedono anche una gestione attiva del rischio, soprattutto per coloro che si affidano all'asset digitale per avere un reddito regolare.

Le entrate dei miner dipendono dal prezzo del Bitcoin e dai loro costi mensili. Mentre il primo può fluttuare selvaggiamente su base giornaliera, i secondi rimangono in gran parte fissi, rendendo difficile proiettare i guadagni con certezza.

Inoltre, la crescente concorrenza nello spazio minerario dà origine a nuove sfide non necessariamente legate al prezzo, come la ridondanza dell'hardware dovuta alla crescente difficoltà. L'unico modo per i miner di continuare a operare in questo ambiente con un rischio minimo è quello di coprirsi con derivati come i futures.

Speculazione

Tuttavia, la gestione del rischio o la copertura sono diverse dalla speculazione, che è anche uno dei principali fattori alla base dei contratti futures sul Bitcoin. Poiché i trader e gli speculatori mirano a trarre vantaggio dalla volatilità dei prezzi in entrambe le direzioni (al rialzo o al ribasso), devono avere la possibilità di scommettere in entrambe le direzioni, in long o in short.

I contratti futures danno ai pessimisti la possibilità di influenzare il sentimento del mercato, e questo è un fenomeno discusso dettagliatamente dalla Federal Reserve Bank di San Francisco nella ricerca intitolata How Futures Trading Changed Bitcoin Prices.

Infine, i futures sul Bitcoin sono popolari perché consentono l'uso della leva finanziaria: i trader possono aprire posizioni più grandi dei loro depositi, a patto di mantenere un rapporto di margine accettabile, determinato dall'exchange. L'uso della leva finanziaria non altera nessuna delle condizioni associate a un derivato e serve solo ad amplificare il rischio e la ricompensa.

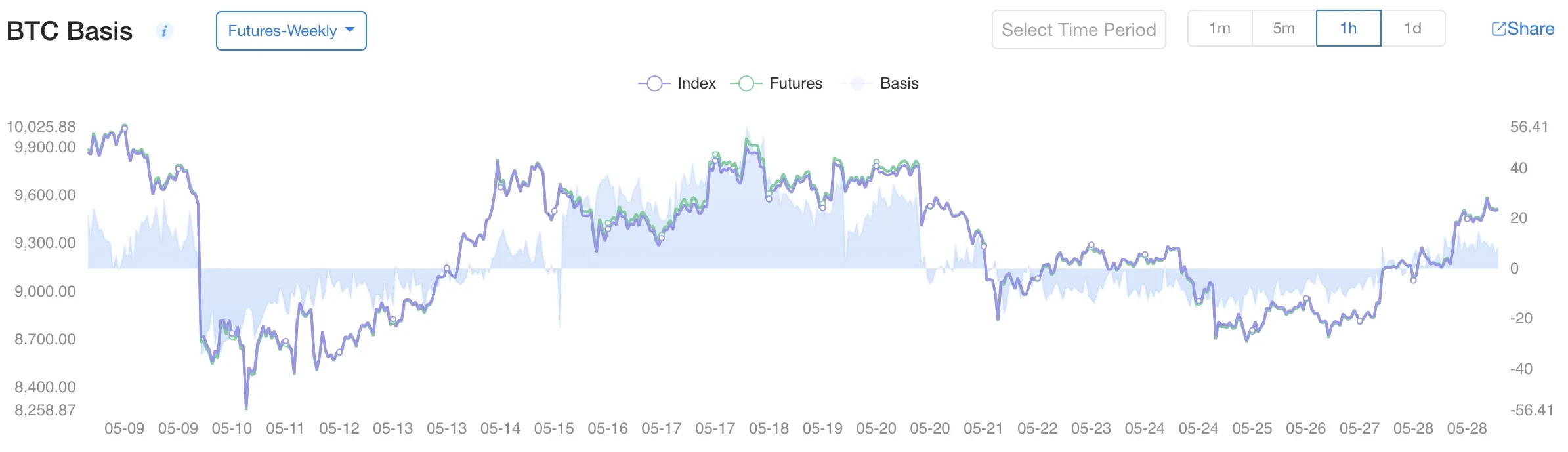

Quando il mercato è rialzista, i contratti future acquistano valore e possono essere venduti con un premio rispetto al prezzo spot e viceversa. Questa differenza, chiamata riferimento, rappresenta un altro indicatore utile a valutare il sentimento del mercato.

Quando il riferimento è positivo (rialzista), significa che il prezzo dei futures è più alto del prezzo di spot reale. Quando la base è negativa (ribassista), indica che il prezzo del future è inferiore al prezzo spot.

Futures o swap perpetui di Bitcoin

Oltre ai futures standard di cui abbiamo parlato sopra, i mercati Bitcoin supportano anche gli swap perpetui, che, come dice il nome, sono contratti futures senza data di scadenza.

Poiché non c'è una data di regolamento, nessuna delle due parti deve acquistare o vendere. Invece, le due parti possono mantenere aperte le loro posizioni finché il loro conto contiene abbastanza BTC (margine) per coprirle.

Tuttavia, a differenza dei futures standard, in cui il prezzo del contratto e dell'asset sottostante convergono alla scadenza del contratto, i contratti perpetui non hanno una data di riferimento nel futuro. I futures perpetui, o swap, utilizzano un meccanismo diverso per imporre la convergenza dei prezzi a intervalli regolari, chiamato tasso di finanziamento.

Lo scopo del tasso di finanziamento è quello di mantenere il prezzo di un contratto in linea con il prezzo di spot dell'asset sottostante, scoraggiando le deviazioni importanti.

È importante notare che il tasso di finanziamento è una commissione scambiata tra le due parti di un contratto (le parti in long e in short) e non una commissione riscossa dall'exchange.

Se, ad esempio, il valore di un contratto perpetuo continua a salire, perché gli short (persone che vendono) dovrebbero continuare a tenere aperto un contratto a tempo indeterminato? Il tasso di finanziamento aiuta a bilanciare questa situazione. Il tasso stesso varia ed è determinato dal mercato.

Come funzionano gli swap perpetui di BTC?

Ad esempio, se un contratto di swap perpetuo viene operato a $9.000 ma il prezzo spot del BTC è di $9.005, il tasso di finanziamento sarà negativo (in modo da tenere conto della differenza di prezzo). Un tasso di finanziamento negativo significa che i titolari in short devono pagare i titolari in long.

Se, invece, il prezzo del contratto è superiore al prezzo spot, il tasso di finanziamento sarà positivo, di conseguenza i titolari di contratti in long devono pagare i titolari di contratti in short.

In entrambi i casi, il tasso di finanziamento promuove l'apertura di nuove posizioni che possono avvicinare il prezzo del contratto al prezzo spot.

I pagamenti dei tassi di finanziamento vengono effettuati ogni 8 ore sulla maggior parte degli exchange, compreso OKX, finché i titolari dei contratti mantengono aperte le loro posizioni. I profitti e le perdite, invece, sono realizzati al momento del regolamento giornaliero e vengono accreditati automaticamente sui conti dei titolari.

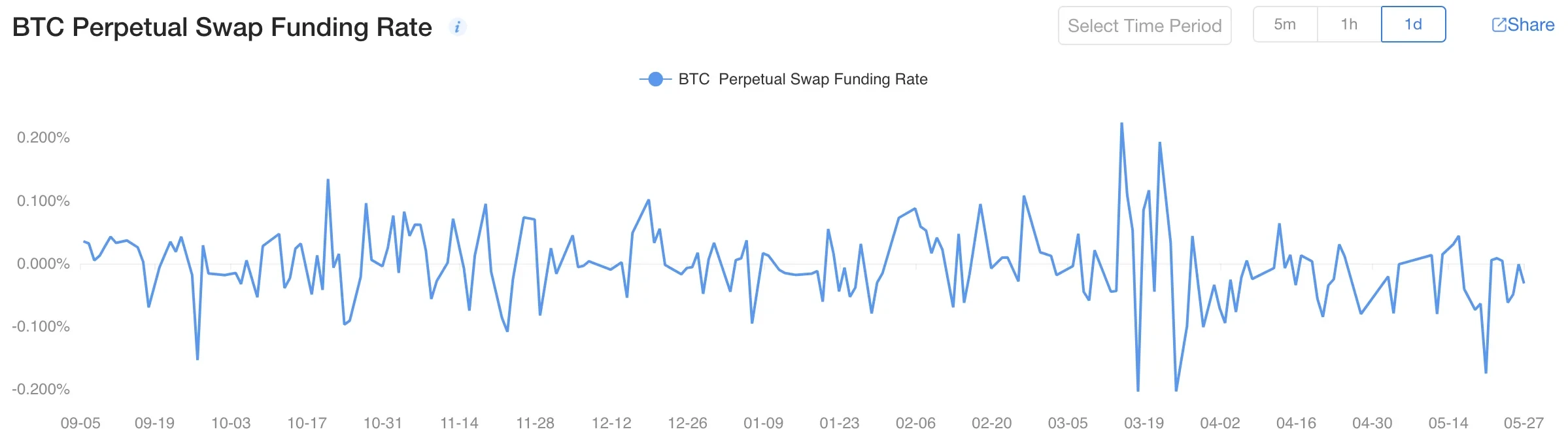

I dati sui tassi di finanziamento, come mostrato di seguito, possono essere utilizzati per valutare rapidamente le tendenze e le prestazioni del mercato in qualsiasi periodo di tempo. Anche in questo caso, un tasso di finanziamento positivo ci dice che il mercato è generalmente più rialzista, quindi il prezzo del contratto swap è più alto del prezzo spot. Un tasso di finanziamento negativo invece, indica un sentimento ribassista, poiché significa che il prezzo dello swap è inferiore al prezzo spot.

Opzioni Bitcoin

Come i futures sul Bitcoin, anche le opzioni sono prodotti derivati che seguono il prezzo del Bitcoin nel tempo. Tuttavia, a differenza dei futures standard, in cui due parti si accordano su una data e un prezzo per acquistare o vendere l'asset sottostante, con le opzioni si acquista letteralmente "l'opzione" o il diritto di acquistare o vendere l'asset a un prezzo stabilito nel futuro.

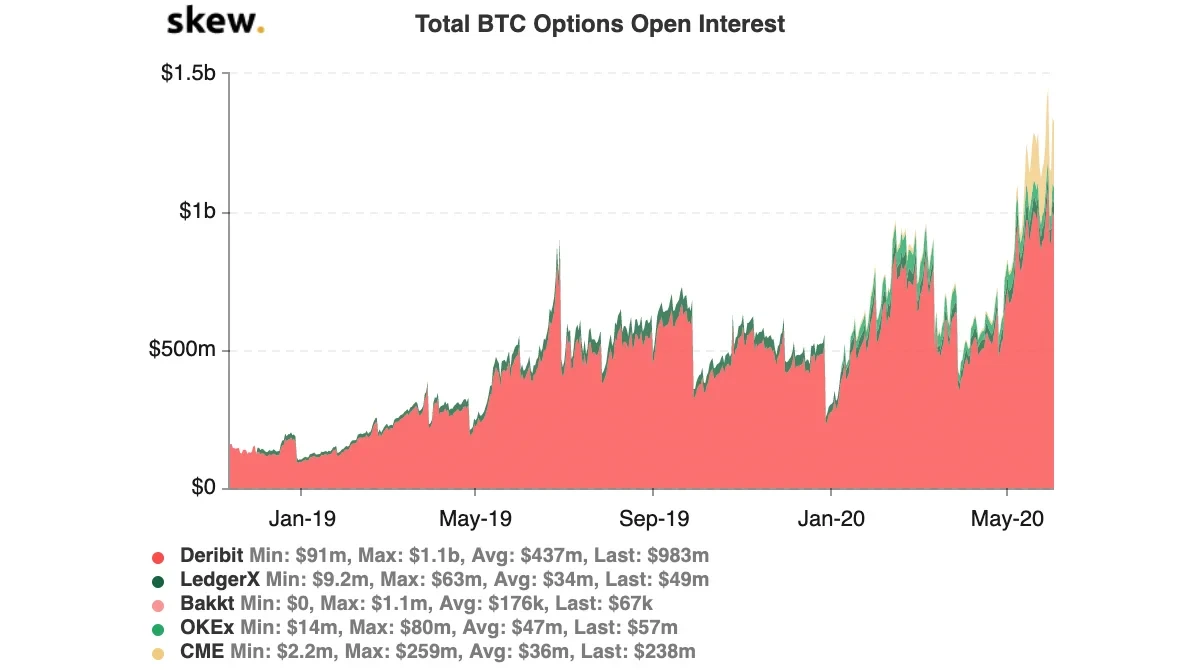

Anche se le opzioni sulle criptovalute sono più recenti dei futures, questo mese le opzioni sul Bitcoin hanno raggiunto il massimo storico di oltre $1 miliardo in termini di Open Interest (OI). L'OI indica il valore totale (in USD, generalmente) dei contratti di opzione in essere che devono ancora essere regolati. Un aumento dell'Open Interest indica generalmente un afflusso di nuovi capitali nel mercato.

Call e Put

Esistono due tipi di contratti di opzione: le opzioni call e le opzioni put. Le opzioni call danno al titolare il diritto di acquistare un asset sottostante a una data prestabilita (scadenza), mentre le opzioni put danno al titolare il diritto di venderla. Ogni opzione, a seconda delle condizioni associate, ha un prezzo di mercato, chiamato premio.

Anche i contratti di opzione sono di due tipi: americani ed europei. Un'opzione americana può essere esercitata, ovvero il titolare può acquistare o vendere, in qualsiasi momento prima della data di scadenza, mentre un'opzione europea può essere esercitata solo alla data di scadenza. OKX supporta le opzioni europee.

Possedere un'opzione significa che se il titolare decide di non esercitare il proprio diritto di acquisto o di vendita alla data di scadenza, il contratto semplicemente decade. Il titolare non è obbligato a pagare, ma perde il premio, ovvero il prezzo pagato per il contratto.

Anche le opzioni sono regolate in contanti per comodità, ma comportano rischi molto diversi rispetto ai futures. Con i futures, il rischio e la ricompensa di entrambe le parti sono illimitati (il prezzo del Bitcoin può variare e muoversi in qualsiasi direzione prima del regolamento). Con le opzioni, tuttavia, gli acquirenti hanno un profitto potenziale illimitato e una perdita limitata, mentre i venditori di opzioni hanno una perdita potenziale illimitata e un guadagno molto limitato (come spiegato di seguito).

Come funziona un contratto opzioni su Bitcoin?

Se oggi il Bitcoin è operato a $10.000 e, questa volta, Roberto ritiene che il prezzo sarà più alto in una certa data futura (per esempio, un mese dopo), può acquistare un'opzione call. L'opzione call di Roberto ha un prezzo strike (il prezzo al quale è possibile acquistare BTC in futuro) pari o inferiore a $10.000.

Se un mese dopo il Bitcoin è operato a $15.000, Roberto può esercitare la sua opzione call e acquistare Bitcoin a $10.000, ottenendo un profitto immediato. D'altra parte, se un mese dopo il Bitcoin è operato a $9.000, Roberto può semplicemente lasciare scadere la sua opzione.

Tuttavia, non abbiamo considerato il premio di opzione in nessuno di questi casi. Il premio è quanto Roberto pagherà per acquistare l'opzione call, il prezzo di mercato dell'opzione. Se il premio è di $1.500, Roberto pagherà $1.500 oggi per avere il diritto di acquistare Bitcoin a $10.000 un mese dopo.

Ciò significa che per Roberto il vero prezzo di pareggio è di $10.000 + $1.500 = $11.500, quindi il Bitcoin deve essere superiore a $11.500 per ottenere un profitto. Se Roberto sceglie di lasciar scadere l'opzione, avrà perso solo il premio di $1.500.

Quindi, in effetti, mentre il potenziale di profitto di Roberto è illimitato (o, piuttosto, limitato solo dal prezzo del Bitcoin), la sua perdita è limitata dal premio che ha pagato. In nessun caso Roberto potrà perdere più del premio previsto dal contratto.

Poi c'è Andrea, che ritiene che il Bitcoin scenderà di prezzo nel prossimo mese. Può acquistare un'opzione put, con un prezzo di esercizio di $10.000. Ciò significa che avrà la possibilità di vendere Bitcoin a $10.000 tra un mese, indipendentemente dal prezzo spot.

Dopo un mese, se il Bitcoin è operato a un prezzo inferiore a $10.000, ad esempio a $8.000, Andrea potrà realizzare un profitto esercitando la sua opzione, vendendo il BTC a $2.000 in più rispetto al prezzo di mercato. Se il BTC è operato a un livello superiore a $10.000, può semplicemente lasciare scadere l'opzione.

Anche Andrea dovrà pagare il premio per acquistare questa opzione e, come nel caso di Roberto, il premio rappresenta anche l'importo massimo che rischia in questo contratto.

Dall'altro lato, abbiamo venditori di opzioni o scrittori di contratti, che sono controparti di Roberto e Andrea e hanno accettato di vendere loro rispettivamente opzioni call e put. Questi venditori promettono essenzialmente di vendere e acquistare BTC su richiesta, in cambio dei premi pagati da Roberto e Andrea.

In termini di rischio, il profitto del venditore di opzioni è limitato dal premio richiesto, ma le sue perdite sono potenzialmente illimitate, poiché dovrà acquistare o vendere BTC se l'opzione viene esercitata, indipendentemente dalla differenza tra il prezzo spot e il prezzo strike. Questo concetto può essere compreso meglio attraverso la lettura del mercato delle opzioni su Bitcoin di OKX.

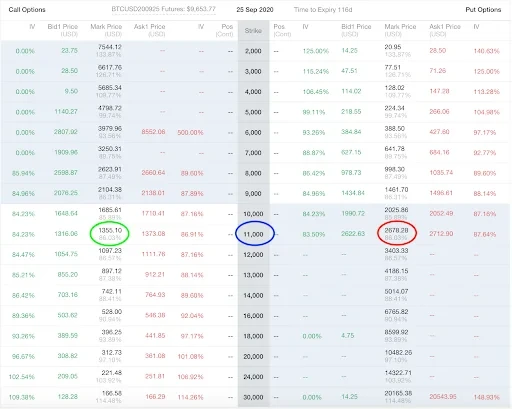

Le opzioni call e put con scadenza 25 settembre 2020 sono mostrate nel grafico qui sopra. Il cerchio blu indica i contratti di opzione con un prezzo di esercizio di $11.000. Questo significa che il titolare di un'opzione call per questo contratto potrà acquistare Bitcoin a $11.000 il 25 settembre, mentre il titolare di un'opzione put potrà venderlo allo stesso prezzo. I cerchi verdi e rossi indicano il prezzo di riferimento, che è un indicatore medio delle valutazioni di mercato, mentre le cifre "Bid1" e "Ask1" riflettono le attuali offerte di mercato.

Se Roberto acquistasse questa opzione call oggi, pagherebbe la migliore richiesta come premio, che nella schermata precedente è di $1.373,08, così da riservarsi il diritto di acquistare Bitcoin a $11.000 il 25 settembre. Allo stesso modo, Andrea pagherebbe $2.712,90 per acquistare la sua opzione put così da ottenere il diritto di vendere Bitcoin a $11.000 il 25 settembre.

La differenza di questi premi è rappresentativa del sentimento del mercato, dove la controparte che accetta di acquistare il Bitcoin di Andrea ritiene che acquistarlo sia più rischioso rispetto ad accettare di venderlo a Roberto.

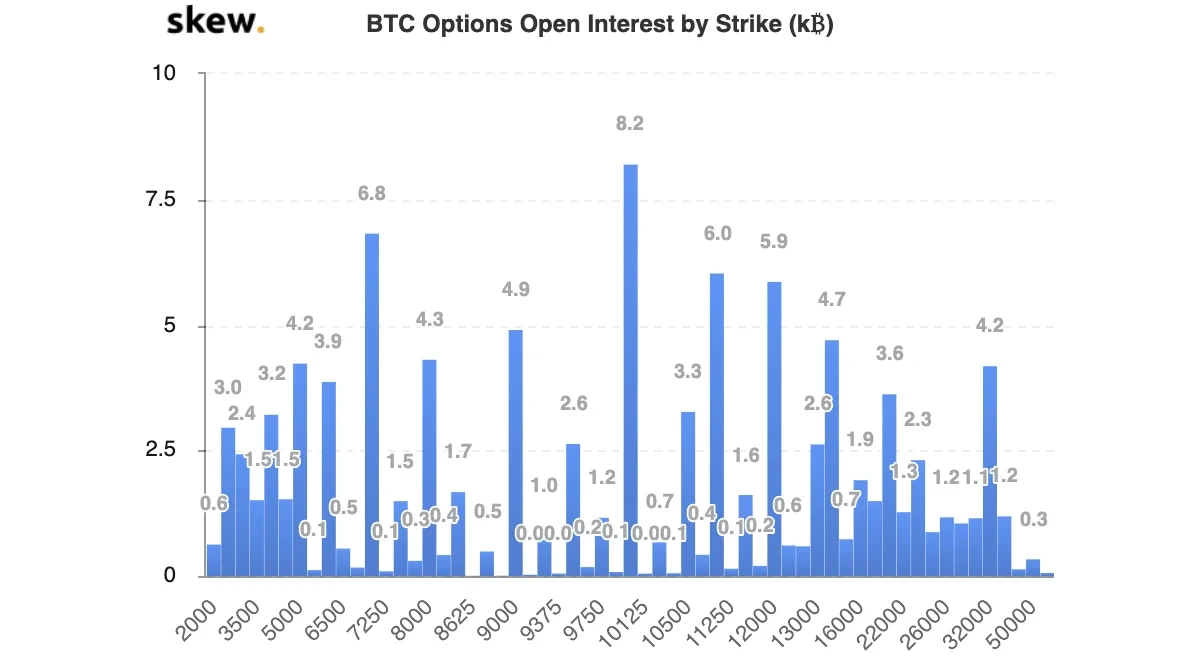

L'Open Interest per Strike è un altro dato che può rivelare le prospettive del mercato in un batter d'occhio, come mostrato nel grafico seguente.

Questo grafico mostra il valore (in BTC) delle opzioni non scadute (call + put) a vari prezzi di esercizio. Come si è visto sopra, la maggior parte degli operatori di mercato ha contratti di opzione con un prezzo strike di $10.125 , seguiti da $7.250 e $11.250. L'analisi di questi dati evidenzia i tre prezzi strike più comuni come prezzi in-play per il Bitcoin, e gli intervalli previsti nel prossimo futuro.

Perché le persone comprano e vendono BTC tramite contratti opzioni?

Anche i contratti di opzione, come i futures, sono strumenti per la gestione del rischio, ma sono un po' più flessibili in quanto non sono accompagnati da alcun obbligo per gli acquirenti.

Possiamo ancora una volta parlare dei miner di Bitcoin come potenziali beneficiari di questi contratti, in cui possono acquistare opzioni put per assicurarsi un determinato tasso per i loro BTC estratti in futuro. Tuttavia, a differenza dei contratti futures, in cui i miner sarebbero obbligati a vendere i loro BTC indipendentemente dal prezzo, in questo caso possono scegliere di non vendere se il Bitcoin sale in modo significativo.

La speculazione rimane un'altra ragione alla base dell'uso delle opzioni, perché consentono agli operatori di mercato più prudenti di fare le loro scommesse con somme a rischio molto più piccole (i premi), rispetto ai contratti futures.

Derivati e legittimità del Bitcoin

I derivati come i futures e le opzioni supportano la scoperta del prezzo dell'asset sottostante, quindi la determinazione del prezzo da parte del mercato, fornendo al mercato gli strumenti necessari per esprimere il sentimento. Ad esempio, prima dei derivati, gli investitori in Bitcoin erano in gran parte relegati ad acquistare e detenere l'asset stesso, il che ha creato una bolla nel 2017, anno in cui i prezzi sono saliti ai massimi storici.

Solo dopo il lancio dei futures sul Bitcoin da parte di CME e Cboe, i market shorter sono riusciti a far scoppiare la bolla.

Il successivo crollo e "l'inverno delle criptovalute" del 2018 hanno colpito duramente il mercato, ma hanno anche favorito la sua maturità e crescita, in quanto i prezzi si sono stabilizzati, consentendo alla tecnologia e all'adozione di tornare in prima linea.

Nel frattempo, il lancio di derivati regolamentati, come le Opzioni bitcoin di Bakkt, sta contribuendo a legittimare lo spazio delle criptovalute e ad attirare gli investitori istituzionali.

In conclusione, affinché il Bitcoin diventi una classe di asset ampiamente accettata, molti sostengono che sia necessario un mercato trasparente e non facile da manipolare.

Per raggiungere questo obiettivo sarà necessario un afflusso di nuovi capitali, una maggiore liquidità, una riduzione della volatilità, una formazione organica dei prezzi e la fiducia degli investitori istituzionali su larga scala. Ogni prodotto derivato di qualità ha il potenziale per portare il Bitcoin un passo più vicino a questa legittimazione.

OKX Insights presenta analisi di mercato, approfondimenti e notizie curate da professionisti della criptovaluta.

© 2025 OKX. Il presente articolo può essere riprodotto o distribuito nella sua interezza, oppure è possibile utilizzarne degli estratti di massimo 100 parole, purché tale uso non sia commerciale. Qualsiasi riproduzione o distribuzione dell'intero articolo deve inoltre riportare la seguente dicitura: "Questo articolo è © 2025 OKX e utilizzato con relativa autorizzazione". Gli estratti consentiti devono citare il titolo dell'articolo e includere l'attribuzione, ad esempio "Titolo articolo, [nome dell'autore, se applicabile], © 2025 OKX". Non sono consentite opere derivate né altri utilizzi di questo articolo.